Apanhando sem motivo #usdbrl

Após postar quase diariamente por mais de 12 anos percebo

que os dias não são iguais, tanto do ponto de vista do assunto as ser tratado,

bem como meu estado emocional. Em relação a esse último, acredito que os

leitores que me acompanham nessa jornada percebem os dias que estou mais

agressivo, irônico (normalmente com raiva do governo), e os dias tristes. Hoje

é um desses dias mais triste, de uma paulada só perdi dois colegas da

Universidade. Eu sei que a estatística é infalível, conforme a curva caminha

mais para direita a probabilidade de falecimento sobe, mas dois no mesmo dia

desafia essa métrica. Ambos eram próximos.

Certo dia, o, Ávila me convidou para estudar em sua casa e

colocou na vitrola um música que ele gostava muito da Carole King It’s to

late. Aprendi na vida que nada é tarde até o momento que é interrompida. O

Miori, um estudioso da Astronomia, compartilhou comigo explicações no mercado

baseados nesses estudos, inclusive com projeções futuras. Fizemos matérias

juntos nos curso de mestrado da FEA onde ele adquiriu o título de doutor ‑

momento que presenciei. Meus sentimentos as famílias. RIP! Peço perdão aos leitores pelo desabafo.

Os investidores escolhem investimentos em mercados

emergentes porque esperam obter retorno superior aos que teriam nos mercados

desenvolvidos, afinal, para correr mais risco querem ganhar mais. A opção pode

ser no mercado de renda fixa ou de ações, cujo racional não é necessariamente igual,

podendo ser mais interessante um que o outro, embora na maioria ou vale para os

dois ou não vale para nenhum.

Quando a taxa de juros era inexistente essa opção era mais

que lógica, afinal “parecia” ter pouco a perder. Por que enfatizei parecia?

Nuca fui partidário de raciocínios por exclusão, ou seja, porque algo tem

vantagem então é bom. Esse modo de pensar vale para os investimentos, por

exemplo os que tem benefício fiscal. Jamais invistam em algo só porque tem

vantagem fiscal, como verificação perguntem se investiriam mesmo sem o

benefício, se a resposta for sim, então ótimo.

Os bancos centrais no mundo estão numa corrida do ouro para

ver quem vai precisar subir mais os juros, exceção ao banco central do Japão

que ainda não se mexeu. Esse movimento pode e deve estragar a festa dos

emergentes, como relata Chelsey Dulaney e outro no Wall Street Journal.

Briga de inflação do Fed e desaceleração da China martelam

mercados emergentes

Antes otimistas, agora investidores decepcionados estão

despejando ativos asiáticos, africanos e latino-americanos.

O aumento das taxas de juros nos EUA e a lentidão econômica da China estão desferindo um golpe

duplo nos mercados emergentes.

Os investidores esperavam que as economias em

desenvolvimento, do Brasil à Tailândia, brilhassem este ano, à medida que as

taxas de juros dos EUA caíam, o dólar enfraqueceu e a demanda chinesa se

recuperou após três anos de lockdowns impulsionados pela pandemia.

Em vez disso, aconteceu o inverso: o Federal Reserve continuou elevando as taxas de juros dos EUA para desacelerar a inflação, elevando o dólar. Separadamente, a recuperação da China desapareceu em meio a temores de que sua economia esteja entrando em uma era de crescimento mais lento. Investidores decepcionados estão agora despejando ativos em todo o mundo em desenvolvimento.

A retração ressalta os riscos que ainda pairam sobre a economia global este ano, mesmo com alguns bancos centrais encerrando suas agressivas campanhas de combate à inflação. Os investidores estão reconhecendo que as taxas de juros dos EUA provavelmente permanecerão mais altas por mais tempo do que esperavam, uma mudança que levou os rendimentos do Tesouro a seus níveis mais altos em quase 16 anos neste mês.Embora o presidente do Fed, Jerome Powell, tenha defendido

na sexta-feira manter os juros estáveis por enquanto, ele deixou a porta aberta

para aumentá-los ainda este ano se a economia dos EUA não desacelerar o

suficiente para manter a inflação em queda.

Os custos dos empréstimos dos EUA e o dólar são a espinha

dorsal dos mercados financeiros globais, e suas flutuações têm efeitos de longo

alcance.

"Todos estavam animados com os mercados emergentes no

início do ano", disse Phillip Wool, chefe de pesquisa da Rayliant Global

Advisors, uma gestora de ativos de mercados emergentes de US$ 17 bilhões.

"Está claro que o sentimento de que os juros permaneçam mais altos por

mais tempo está crescendo nos EUA agora, então pode levar algum tempo até que o

Fed alivie, o dólar se enfraqueça e a manufatura se recupere."

O índice de referência MSCI de ações de mercados emergentes caiu 7,3% em agosto, a caminho de seu pior mês em quase um ano. O peso colombiano caiu 4,7% em relação ao dólar, enquanto a rupia da Índia e o yuan offshore da China foram negociados perto de mínimas recordes.

Os mercados emergentes são especialmente sensíveis à política do Fed porque as taxas mais altas dos EUA tornam os ativos mais arriscados menos atraentes para os investidores. O rendimento extra que os títulos de mercados emergentes oferecem sobre sua contraparte dos EUA caiu para o nível mais baixo desde 2007, conforme a Allianz Global Investors. Os Treasuries dos EUA agora oferecem retornos anuais de cerca de 2% acima da inflação."Quanto pior o diferencial de juros, mais relutantes as

pessoas estão em investir em mercados emergentes", disse Sergi Lanau,

diretor de estratégia global de mercados emergentes da Oxford Economics.

Taxas mais altas nos EUA também costumam impulsionar o

dólar, tornando mais caro para outros países comprar bens com preços em dólares

ou pagar suas dívidas denominadas em dólar.

A situação atual tornará difícil para os bancos centrais dos

mercados emergentes reduzirem suas próprias taxas de juros para estimular suas

economias à medida que desaceleram ainda mais. Muitos deles começaram a

aumentar os juros em 2021 – bem antes do Fed – aumentando sua credibilidade

como combatentes agressivos da inflação, disse Richard House, chefe de dívida

de mercados emergentes da Allianz Global Investors. Agora, muitos estão mudando

para reduzir os juros à medida que a inflação cai, com Chile e

Brasil liderando o caminho. Mas isso arrisca corroer ainda mais a atratividade

dos ativos de seus países.

"A reavaliação do mercado sobre o Fed... provavelmente

limitará o número de cortes de juros que os bancos centrais de mercados

emergentes são capazes de alcançar", disse Kieran Curtis, chefe de dívida

em moeda local de mercados emergentes da Abrdn.

Analistas não acreditam que a liquidação prenuncie o retorno

de turbulências extremas no mercado. Mas as taxas mais altas dos EUA tornarão

mais difícil para países como Quênia ou Egito contraírem empréstimos em mercados

estrangeiros. Alguns dos países em desenvolvimento mais frágeis foram

congelados dos mercados de dívida no ano passado, depois que a invasão da

Ucrânia pela Rússia exacerbou as pressões sobre os preços e levou os bancos

centrais globais a aumentar os juros.

"Eles ainda têm um problema", disse Lanau.

"Para a maioria desses lugares, as pessoas não estão dispostas a comprar

nenhum desses títulos", exceto a taxas de juros insustentavelmente altas.

O mal-estar econômico da China também é uma decepção para os

investidores, que esperavam que o abandono de Pequim de políticas rígidas de

Covid-zero impulsionasse a demanda por petróleo, metais e bens produzidos por

outros mercados emergentes.

Pequim parece relutante em usar o tipo de medidas de estímulo econômico enérgicas que usou em

desacelerações anteriores. Está sobrecarregado por dívidas, o mercado

imobiliário está em crise e está ficando sem instrumentos para impulsionar o

crescimento.

Bancos de investimento globais, incluindo o Barclays, agora

estimam que a economia da China crescerá menos de 5% este ano, abaixo da meta

de Pequim.

As dificuldades da China e o fim da era do dinheiro fácil

podem tornar mais difícil para muitas economias de mercados emergentes se

expandirem a taxas impressionantes do passado. Eles tiveram um crescimento

médio anual de 5,2% neste século, um ritmo que deve desacelerar para 3,9% no

médio prazo, conforme o Fundo Monetário Internacional.

Alguns analistas ainda veem motivos para otimismo. O remapeamento das cadeias de suprimentos globais está

beneficiando países como o México, enquanto o investimento governamental na

transição de energia limpa deve estimular o crescimento em economias

emergentes. Países asiáticos, como a Coreia do Sul, tiveram sucesso em inclinar

o comércio para longe da China e para outros mercados, como os EUA e a Europa.

"A diferença entre hoje e duas décadas atrás é que a

China era o motor dos mercados emergentes naquela época", disse Marko

Papic, estrategista-chefe do Clocktower Group, uma gestora de ativos com sede

em Santa Monica, Califórnia.

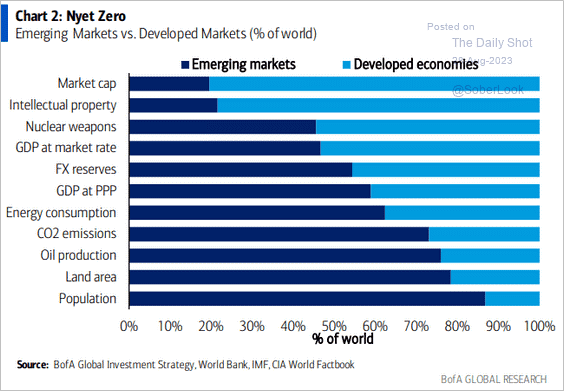

Uma ilustração interessante elaborada pelo Bank Of America

faz uma comparação de diversos indicadores entres os mercados emergentes contra

os desenvolvidos. Ao observar esses dados se pode concluir que os primeiros têm

mais gente e espaço, porém menos intelectuais e riqueza. Belo equilíbrio, não?

No post musk-que-se-cuide fiz os seguintes comentários sobre o dólar: ... “ No curto prazo é muito importante que os níveis destacados no retângulo sejam ultrapassados R$ 5,094 e R$ 5,1273, em acontecendo se pode esperar atingir R$ 5,2581. Ocorrendo essa sequência poderíamos afirmar que uma mínima foi atingida em R$ 4,6940 e se pode esperar novas altas. Pelo, sim, pelo não vou atualizar marginalmente o stop loss para R$ 4,90” ...

Na semana passada fomos estopados da posição com um pequeno prejuízo. Isso foi suficiente para que mudasse de posição? Não. Fui muito “pão duro” no stop loss definido? Talvez. Fiz uma pequena alteração na estrutura técnica. Sendo assim, o que poderemos esperar daqui em diante para que essa opção continue?

O movimento de alta precisa romper o nível de R$ 5,0 e principalmente acima de R$ 5,12. Em contrapartida, não deveria penetrar na área inferior entre R$ 4,7845 e principalmente R$ 4,7433 onde essa minha hipótese vai por água abaixo.

- Hahaha ... David, se acontecer o que você espera vai

perder a alta e por consequência a chance de cutucar o “carequinha” – Robin

Brooks Economista Chefe da IIF.

Eu adaptei meu stop loss no trade para uma alta mais

imediata sabendo que o nível de R$ 5,00 seria difícil como tinha alertado.

Também não queria associar muito risco a esse trade que é contra a maré. Mas se

eu estiver correto entramos mais a frente. Comentei no início do post “nunca

é tarde para mudar”.

O SP500 fechou a 4.433, com alta de 0,63%; o USDBRL a R$ 4,8723,

sem variação; o EURUSD a € 1,0817, com alta de 0,16%; e o ouro a U$ 1.919, com alta

de 0,27%.

Fique ligado!

realmente foi um grande choque a perda desses dois colegas... estamos todos de luto.....

ResponderExcluir