Qual o prazo do longo prazo? #nasdaq100

Depois de tantos anos no mundo das finanças, nunca encontrei

ninguém que tivesse uma boa definição para essa pergunta. Acredito que essa

frase é uma desculpa: caso o investimento não for tão bom, quem te recomendou vai

dizer: “mas você tem que olhar no longo prazo”, ou seja, espere até que fique

positivo, ou vai esquecer no seu portfólio porque virou centavos. Cheguei à conclusão

que não gosto desta frase, e se alguém usar na hora de fazer algum investimento,

melhor encontrar outro argumento.

Por outro lado, acredito que existem outras situações mais bem definidas como uma aposta do que como um investimento de longo prazo. Como exemplo, eu acredito que a Índia vai superar de longe o Brasil nos próximos anos. E já está acontecendo, como mostra a comparação entre os ETF desses dois países, onde: EWZ = Brasil e NDIA a Índia.

Queria fazer um aparte sobre a reunião do Brics que aconteceu na África do Sul. onde a China enfiou goela abaixo mais seis países: Irã, Arábia Saudita, Emirados Árabes, Egito, Argentina e Etiópia, diminuindo significativamente o capital político do Brasil, se é que existia algum. Seu criador Jim O’Neill, em entrevista ao Estadão, disse que está próximo de dizer que o Brics acabou. Mas melhor é a definição dada pela Bloomberg: “BRICS mostra que é pouco mais que uma sigla sem sentido. O grupo procura combater a influência dos EUA, mas prática principalmente a conveniência cínica”. Suficiente, desnecessário perder mais tempo.

Mas voltando ao conceito de longo prazo, se a pergunta for feita a um americano, sua resposta será muito diferente da de um brasileiro. Para nós, o que funcionou no longo prazo foi o ativo de menor risco = CDI, com exceção de poucas janelas de tempo e, como dizia meu companheiro de Planibanc, “o rendimento é um massacre”!

Uma estratégia que encanta a primeira vista, chamada de Stock

Picking [Seleção e Ações], não apresenta bom resultado, como exposto

na Revista Businessweek.

Considere duas afirmações sobre a tão criticada indústria de

stockpicking.

Primeira: apenas 1 em cada 3 gestores ativos pode vencer um

fundo quase gratuito que segue o S&P 500. Segunda: os gestores ativos em

conjunto possuem habilidade de investimento discernível.

De acordo com Hendrik Bessembinder, professor da

Universidade Estadual do Arizona cuja pesquisa derrubou muito da sabedoria

reconhecida sobre investimentos, ambas são verdadeiras.

Como isso pode ser assim remonta ao artigo que o tornou um

para-raios acadêmico em um dos debates mais tensos de Wall Street. Para ele, a

argumentação contra a gestão ativa não tem nada a ver com o fato de os

investidores profissionais mais bem pagos do mundo serem o equivalente a macacos

que jogam dardos ou gatos que apontam com as patas.

Em vez disso, o que condena a grande maioria dos stockpickers

à futilidade é a própria matemática obscura do mercado. É um conceito

estatístico conhecido como assimetria – em exibição vívida este ano.

"É meio difícil argumentar que os gestores de fundos

são sistematicamente estúpidos", diz Bessembinder de seu escritório na

W.P. Carey School of Business em Tempe, Arizona.

Sua descoberta mais conhecida diz respeito à natureza desigual dos retornos

do mercado: os ganhos em apenas 72 empresas foram responsáveis por metade de

toda a criação de riqueza líquida de ações, em relação aos títulos do Tesouro,

desde 1926 (destaque meu). Em outras palavras, a frequentemente lamentada

estreiteza do mercado – nos últimos anos caracterizada por, faça sua escolha,

FANG, FAANG, FAATMAN e afins – é uma característica permanente do investimento.

O motivo é a assimetria, termo que significa que há grandes exceções em uma

distribuição de resultados.

A assimetria leva a um problema quase intransponível para a

maior população de gestores de fundos mútuos. Efetivamente, cria algo semelhante

a uma escassez de ações sobre os quais o desempenho superior pode ser

construído. Com a maioria das ações ficando aquém dos benchmarks, o mesmo

acontece com os fundos que as possuem. "Está definido que haverá

assimetria e, quando houver assimetria, você terá a maioria dos resultados

abaixo da média", diz Bessembinder.

Esse efeito foi especialmente grande em 2023, mesmo para um

mercado que está acostumado ao domínio das Big Techs desde a crise financeira

global. As 20 maiores ações são as que mais contribuem para os retornos do

índice S&P 500 em mais de duas décadas, de acordo com o estrategistas do JPMorgan Chase..

Cerca de 70% das ações do S&P 500 ficaram atrás do índice no primeiro

semestre do ano, o maior para um período de seis meses desde 1999, segundo

dados compilados pela Bloomberg.

Previsivelmente, a escassez de ações vencedoras deste ano –

geralmente atribuída aos beneficiários limitados do boom da inteligência

artificial – levou a uma temporada magra entre os fundos vencedores. Apenas 36%

dos fundos mútuos dos EUA que investem em ações de grande capitalização estão

superando seus benchmarks até julho, escreveu a estrategista do Bank of America

Corp. Savita Subramanian, em uma nota este mês.

Há algumas evidências para essa ligação. De acordo com a

pesquisa da S&P Global Inc., que abrange duas décadas, gestores mais ativos

superaram seus benchmarks em anos em que as maiores ações ficaram atrás do

índice. "A probabilidade de que a maioria dos gestores estivesse acima do

peso das mega-caps é muito pequena", diz Craig Lazzara, diretor-gerente da

S&P Dow Jones Indices. "A maioria das carteiras ativas está muito mais

próxima do peso igualmente distribuído."

Uma nova pesquisa de Bessembinder, em coautoria com Michael

Cooper, da Universidade de Utah, e Feng Zhang, da Universidade Metodista do

Sul, mostra como esse efeito é generalizado ao longo do tempo. Dos 7.883 fundos

mútuos dos EUA desde 1991, apenas 41% superavam o ETF S&P 500 a cada ano,

enquanto apenas 30% o faziam ao longo de três décadas, escreveu o trio em

"Mutual Fund Performance at Long Horizons",

publicado no Journal of Financial Economics. (Essas porcentagens são

maiores do que as comumente relatadas porque o artigo compara fundos ativos com

fundos de índice reais, que incorrem em custos e despesas de negociação, em vez

de benchmarks teóricos.)

Uma interpretação convencional desses dados pode ser que a

seleção de ações é uma raquete, com qualquer alegação de proeza de investimento

provavelmente uma ilusão. E o trabalho certamente fortalece o argumento da

gestão passiva – especialmente considerando as taxas, possuir um fundo de

índice parece uma aposta melhor do que nunca à luz da pesquisa. O que não faz,

no entanto, é provar que os gestores de fundos mútuos não sabem o que estão

fazendo. Assim como as ações produzem algumas estrelas preciosas que melhoram

fortemente o desempenho dos índices, o mesmo acontece com a indústria de gestão

de dinheiro.

O artigo de Bessembinder mostra o desempenho agregado de

todos os fundos mútuos em relação ao ETF S&P 500 ao longo do tempo. Pelos

seus cálculos, os fundos de ações de gestão ativa retornaram 294% ao longo de

suas vidas, mais ou menos igualando o S&P 500 – enquanto o fundo mediano

registrou apenas 95%. Em outras palavras, os astros fizeram o trabalho pesado.

De toda a amostra, 442 entregaram retornos mais do que o dobro do SPY, e 160

postaram três vezes isso. (Antes das taxas – uma maneira mais pura de avaliar a

habilidade – eles registraram 394% em média.)

Em alguns aspectos, isso faz sentido. Como o universo de

fundos ativos é grande o suficiente para incluir todas as ações, seu desempenho

logicamente se aproximará do próprio mercado. A forma como as recompensas são

distribuídas entre os gestores – injustamente, pelas leis daassimetria – cria

um cenário em que ridicularizar investidores de alto preço por sua incapacidade

de acompanhar um índice pré-programado se torna um tanto fácil demais.

"Uma vez que você percebe que os retornos de longo

prazo são distorcidos, você percebe que o lado positivo é muito maior do que

imaginaria que fosse", diz Bessembinder. "É isso que uma porcentagem

de gestores ativos toma como inspiração."

A assimetria capturada em seu artigo blockbuster em 2018 é

tão extrema porque abrange todo o mercado dos EUA ao longo de muitas décadas, e

alguns disseram que suas conclusões são sensacionalistas. Mas também ganhou

alguns mecenas importantes. A Baillie Gifford, empresa escocesa com US$ 293

bilhões sob gestão, contratou o professor como consultor depois desse artigo, o

que, segundo ele, apoiou o instinto da empresa de fazer grandes apostas.

Na economia moderna, a assimetria pode ser devida à natureza

vencedora de setores dominantes, como o de tecnologia. Por essa lógica, a

concentração de mercado – e, portanto, o obstáculo para os stockpickers

– poderia só piorar, como Bessembinder descobriu nos últimos

anos.

Mas também é em parte resultado dos efeitos matemáticos de

longo prazo das oscilações do mercado: se uma ação (ou um fundo) sobe 10% em um

mês e depois cai 10%, ainda cai 1%. Se cair 10%, subir na mesma proporção,

também cair 1%. Mas se registrar dois meses consecutivos de ganhos de 10%,

subirá 21%. É por isso que os vencedores tendem a ampliar suas oportunidades ao

longo do tempo.

Dois cientistas de dados financeiros, Maxime e Vladimir

Markov, calcularam o quão dependentes os mercados de ações globais estavam de

seus maiores vencedores de 2006 a 2021. Eles descobriram que os índices de

pequena capitalização eram mais dependentes do que os de grande capitalização,

tecnologia muito mais do que outros setores. Mas o S&P 500 também é mais

distorcido do que os benchmarks europeus e japoneses de grande capitalização,

de acordo com seu artigo, que foi um projeto pessoal

publicado online este ano. (Vladimir Markov é funcionário da Bloomberg LP,

controladora da Bloomberg Businessweek.)

Para Lazzara, da S&P, esse tipo de matemática é o motivo

pelo qual os gestores ativos são melhores com um portfólio amplo que tira,

digamos, 50 de seus nomes menos favoritos, em vez de apostar nos 50 que mais

gostam.

Martijn Cremers, professor de finanças da Universidade de

Notre Dame que prestou consultoria para gerentes ativos, concorda com as

descobertas de Bessembinder. "É apenas uma proporção menor dos ativos que

será responsável pela maior parte do desempenho excepcional, e isso significa

que, para ser bem-sucedido como um gestor ativo naquele ambiente, você tem que

estar mais concentrado", diz ele. "Exige também mais coragem, mais

convicção."

Os leitores do Mosca conhecem minha opinião sobre

fundos ativos, já publiquei vários posts contendo relatos frustrantes sobre

essa categoria, e a razão talvez seja a simples constatação que grifei acima.

Um gestor não poderia ter colocado, por exemplo, 25% de ações da Nvidia na sua

carteira, mesmo que estivesse convencido da sua performance por uma razão muito

simples: se estivesse certo, ok, ganharia um prêmio e viraria vedete; se

estivesse errado, perderia o emprego. Ninguém faria uma aposta dessas. Agora,

um fundo ETF que usa o critério de capitalização de mercado para ponderar as

ações que compõem o índice não tem esse problema, não precisa ganhar dele mesmo

nem vai perder.

Outro dia fiquei surpreso com a carteira de ações detida

pela empresa de Warren Buffett, veja a seguir.

A Apple sozinha representa 51% do portfolio é uma concentração de respeito. Acredito que seu raciocínio foi o seguinte: Ele odeia o setor de tecnologia porque as ações são muito caras, até demorou para aceitar essa realidade. Deve ter sido numa reunião tensa que aceitou entrar. Qual deveria ser sua carteira nesse segmento? Deve ter batido na mesa dizendo: Não vou comprar uma carteira de ações com P/L 50, 70, 100! Escolha aí uma ação e pronto. Aí a Apple se encaixa bem pois é uma empresa muito rentável e que não tem um P/L tão elevado. Se percorrer a lista vai verificar que tem 20 % no setor financeiro e ~10% no setor de energia, o resto não importa não vai fazer muita diferença. Qual deveria ser seu benchmark o SP500 ou a nasdaq100? Acho que o segundo, dada a grande concentração no setor de tecnologia. Não gosto desse portfólio, equivale a comprar Apple.

Se você pensa no longo prazo – Hahaha ... até eu uso! Melhor

dizer, se quiser uma exposição à bolsa de valores, sugiro o SP500 (Ibovespa nem

pensar), pois vai se livrar das seguintes dores de cabeça:

1.

Ter que escolher um gestor dentre um sem-número.

2.

Ficar frustrado depois de algum tempo pela má

performance.

3.

Não escutar ninguém te dando dicas que

normalmente não funcionam.

Só não deletem o Mosca! Hahaha ...

No post visões-do-futuro propus um trade de compra

da nasdaq100: ... “ Pois bem, a nasdaq100

completou na sexta-feira esse requisito – num intervalo de 1 hora, e o

rompimento do nível destacado abaixo, me induziu a sugerir um trade de compra a

15.040 com stop loss a 14.750. Pretendo subir esse stop

loss assim que o mercado permitir” ... No dia seguinte (ontem) decidi

liquidar essa posição. O que aconteceu?

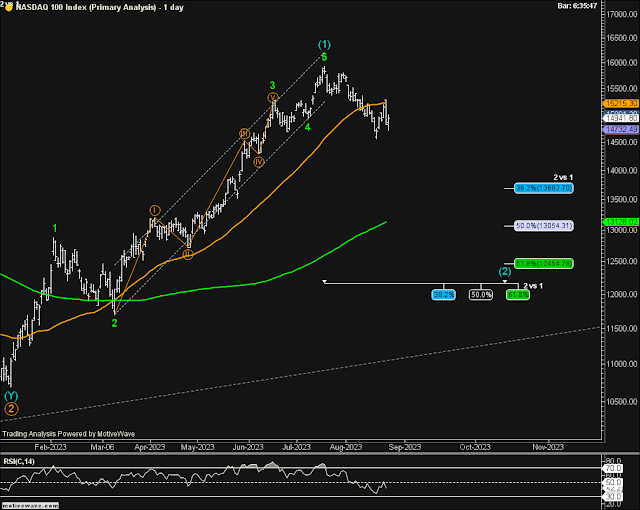

Vou explicar uma possibilidade que não é minha opção principal, mas é possível. Antes da comparação, vejam a seguir o gráfico com a hipótese que venho trabalhando. Tudo parece perfeito nessa contagem, mas o mercado não poderia ter virado da forma que virou ontem e, caso rompa o nível de 14.557, se poderá contar cinco ondas, conforme destacado em azul, o que praticamente elimina essa contagem.

E se isso ocorrer, qual seria outra hipótese? O movimento de alta teria terminado a onda 1 verde e estaríamos entrando na onda 2 azul, que poderia terminar no final de outubro com uma queda entre 13.862 (- 6%); 13.054 ( -12%); 12.454 ( -16%) conforme apontado no gráfico a seguir.

A medida de sentimento de curto prazo mudou radicalmente nas

últimas semanas, passando de um extremo otimismo para um extremo pessimismo,

conforme levantamento do banco JPMorgan.

- Nossa David, parece que desta vez você tomou a decisão acertada, pode cair muito.

Novamente o tom irônico — não está satisfeito com o serviço,

eu te devolvo o dinheiro! Em relação a sua observação, cuidado para não

concluir justamente ao contrário, o fato de estar extremamente negativo é um

indicador que uma alta pode acontecer em breve. Extremismos em indicador de

sentimento são indicadores contrários.

O SP500 fechou a 4.405, com alta de 0,67%; o USDBRL a R$ 4,8739, sem variação; o EURUSD a € 1,0796, com queda de 0,12%; e o ouro a U$ 1.913, com queda de 0,21%.

Fique ligado!

Comentários

Postar um comentário