Pé no fundo

Ontem foram publicados alguns dados da economia americana

apresentados a seguir. A conclusão que se pode tirar é que está em boas

condições, justificando a política monetária seguida pelo Fed.

A economia dos EUA está experimentando "um conjunto de

circunstâncias econômicas notavelmente positivas", disse o presidente do

Federal Reserve, Jerome Powell, na quarta-feira, sugerindo que ele vê pouco

risco de que a atual expansão econômica seja abatida.

"Não há razão para pensar que, esse ciclo não pode

continuar por algum tempo, indefinidamente", disse Powell em

uma discussão moderada com Judy Woodruff, do PBS News.

Powell disse, que continua acreditando que a inflação aumentará

à medida que o desemprego continue a cair. Uma série de indicadores, como a

criação de empregos, a participação da força de trabalho e a taxa de desemprego

sinalizam um mercado de trabalho se aproximando do pleno emprego.

O presidente do Fed acredita que, a economia dos EUA está

"muito longe de estar neutra" - referindo-se ao ponto em que as taxas

de juros não estão nem estimulando nem desacelerando o crescimento da economia,

por outro lado, minimizou a capacidade de estimar precisamente esta taxa neutra

argumentando que, os formuladores de políticas, deveriam tratá-la como um dos

muitos fatores que norteiam a política de juros.

Nesta sexta-feira será publicado os dados de emprego e como

de costume a ADP fornece seus resultados para essa variável. A surpresa neste

mês foi positiva, com a criação de 230 mil postos quando a projeção era de 184

mil. No detalhe, todos os setores foram beneficiados, da manufatura ao serviço,

das pequenas para as grandes empresas.

O ISM de Serviços apresentou um resultado ótimo,

ultrapassando todas as marcas dos últimos 10 anos (gráfico a seguir).

Porém, os economistas estão preocupados com a extensão deste

ciclo econômico, que tem se mostrado bastante longo, desafiando as estatísticas

anteriores. Verificando-se os dados passados, a expansão tende a morrer em 4

anos em 50% dos casos, e 13 anos em 90% dos casos.

Um mercado que aponta uma eventual maturidade de ciclo, são

os defaults nos títulos considerados de risco – High Yield. Notem como o ciclo atual apresenta uma característica sui

generis, haja visto que, a elevação no volume de credito em relação ao PIB, normalmente

leva a um aumento na percentagem de defaults. Porém, não foi o que ocorreu.

Qual a explicação? De uma forma opinativa, e considerando que, nesse ciclo os

juros foram muito baixos, talvez essa distorção tende a terminar daqui em

diante.

No quesito inflação, a ilustração a seguir mostra a mudança

de ativos por parte dos investidores, a partir dos anos 90. O autor criou duas

carteiras que compreendem ativos que buscam proteção da inflação (títulos

indexados, commodities, ações de países desenvolvidos – excluindo USA e Canadá,

bancos americanos, caixa); e outra carteira que se beneficia de situações sem

inflação (títulos do governo, títulos de empresas de alta qualidade, SP500,

ações de setores de crescimento, e títulos High

Yield).

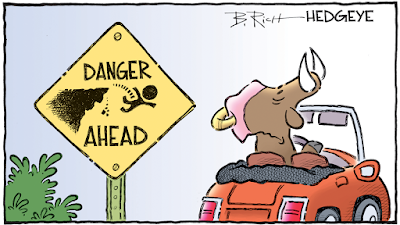

Somando tudo, a expectativa apresentada pelo GDPnow,

calculado pelo FED de Atlanta, indica que a economia americana está com o pé no

fundo!

No post a-lenta-morte-do-euro, fiz os seguintes

comentários sobre o Ibovespa: ...” tracei algumas linhas limítrofes de acompanhamento. Se

a linha vermelha for rompida, a chance maior é do cenário 2; já a linha verde

apontaria para o cenário 1, desde que, o nível de 74 mil seja respeitado” ...

Ontem o mercado ultrapassou o limite de 82 mil acionando o

trade de compra conforme mencionei naquele post. Na verdade, ontem a bolsa

abriu muito mais animada do que fechou. Ainda não se pode soltar rojões, pois é

absolutamente necessário que o nível de 88,5 mil seja rompido, caso contrário

podemos ainda estar numa correção mais demorada.

Nossa aposta agora está baseada na alternativa 1 traçada em

verde, essa é a razão do stoploss ter sido colocado tão “justo”, pois não

gostaria de ficar posicionado nos outros dois cenários.

Já no caso 2, se pode esperar um triângulo, que conteria as

cotações entre 70 mil e 88 mil; e por último, o caso 3, uma correção mais

extensa que levaria a bolsa aos 63 mil.

Desta forma, os próximos dias são importantes para

identificar em qual caso o Ibovespa se encaixa. O fato das eleições entrarem em

sua fase final, e tendo em vista a polarização de posições, um eventual segundo

turno, pode alterar a preferência do eleitorado por Bolsonaro. Já, caso esse

candidato vença no primeiro turno, o que parece pouco provável, o cenário 1

ganha destaque. Let´s the market speak,

ou melhor, o eleitor!

O SP500 fechou a 2.901, com baixa de 0,82%; o USDBRL a R$

3,8873, com queda de 0,36%; e o ouro a U$ 1.199, com alta de 0,20%.

Fique ligado!

E o Babanil, agora vai se o Mito ganhar?

ResponderExcluirAss. MTB