O prejuízo que dá lucro

Não é a primeira vez que o mercado entra na onda de emissão

de ações através de um IPO. Na bolha do ano 2000, que se denomina como Dot-Com, várias empresas abriam seu capital

através desse processo. Naquele momento, a métrica para valorização era o número

de acessos por parte do público. Após atingir uma máxima em março daquele ano,

o índice Nasdaq Composite, que reúne ações em sua maioria da área de

tecnologia, caiu 75% durante 2 ½ anos, como se pode ser visto no gráfico

abaixo.

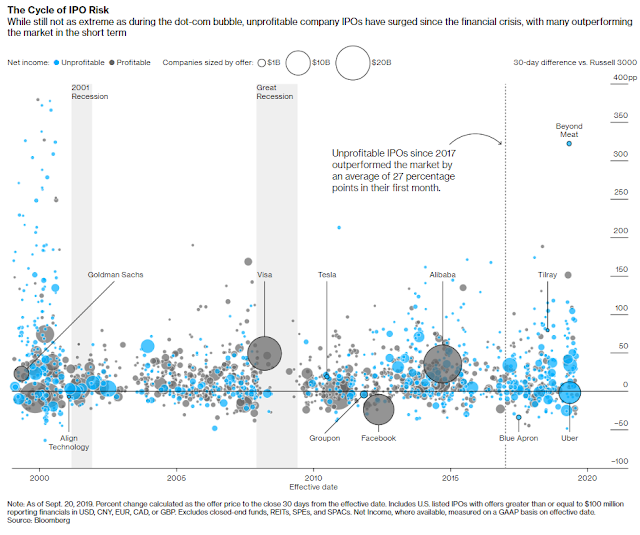

Mais recentemente a onda são as Unicorns, empresas cujo valor é superior a U$ 1,0 bilhão, que pipocam diariamente na bolsa americana. A Bloomberg publicou um artigo com título sugestivo: As companhias com prejuízo correspondem as maiores emissões desde a era Dot-Com.

As ações não lucrativas da classe de IPOs de 2019 já

levantaram o maior volume de recursos de qualquer ano, desde pelo menos 2000. E

ainda há mais por vir: outras 107 empresas registradas em 2019 para abrir seu

capital, entre elas a polêmica WeWork, operadora de escritório compartilhado, com

elevado prejuízo revelado na sua avaliação.

"Costumava ser uma regra de fé que você não poderia se

tornar público antes obter lucro", disse Rett Wallace, diretor executivo

da Triton Research.

A classe de IPOs de 2019 pode vir a ser tão arriscada quanto

as empresas ponto.com que quebraram na virada do século, apesar da exuberância

que as cerca. Mas pode haver uma razão pela qual os investidores continuam indo

atrás do IPO - independentemente da lucratividade.

Voltando a 1999, quase metade dos IPOs de empresas não

lucrativas superaram o maior mercado um ano após suas listagens. E até agora em

2019, novos IPOs não rentáveis estão no ritmo de superar o mercado a uma taxa

mais alta pelo quinto ano consecutivo. Empresas de tecnologia como Chewy Inc. e

Crowdstrike Holdings Inc. subiram em suas estreias este ano para alguns dos

melhores pops de primeiro dia, em pelo menos uma década.

Nos ciclos passados do mercado, empresas iniciantes como a

Microsoft Corp. tornaram-se públicas somente após anos de ganhos positivos. Mas

isso começou a mudar cerca de duas décadas atrás, quando grandes bancos de

investimento assumiram o negócio de subscrição substituindo as corretoras de

valores mobiliários. Os bancos, agora dotados de estruturas mais amplas de

propriedade, desenvolveram uma maior tolerância ao risco, alterando para sempre

o perfil das empresas que poderiam abrir seu capital.

"O que você vê são curvas J (*) muito mais profundas", disse Wallace,

referindo-se às linhas de tendência que mostram uma perda inicial seguida de

crescimento acelerado. “Você perde mais dinheiro por mais tempo e a área na

curva J é maior. Consome mais dinheiro do que a geração anterior de comparáveis

que você viu, como a Amazon. ”

(*) uma

curva J é uma linha de tendência que mostra uma perda inicial imediatamente

seguida por um ganho dramático. Em um gráfico, esse padrão de atividade

seguiria a forma de um "J" maiúsculo.

Para empresas como Tesla ou Beyond Meat Inc. - o produtor

alternativo de proteínas cujas ações dispararam mais de cinco vezes desde sua estreia

em maio - o experimento científico está ocorrendo no mercado consumidor.

"É uma questão de fazer as pessoas mudarem de comportamento",

disse Wallace. “Você tem mais de 100 anos de comportamento do consumidor associado

a carros movidos a gasolina e um milhão de anos de hambúrgueres feitos de carne

bovina. Fazer com que as pessoas mudem de orientação para aceitar um hambúrguer

feito de plantas pode ser um desafio maior do que fazer hambúrgueres de vegetais

".

Os verdadeiros disruptores, como a Amazon no varejo ou a

Netflix no entretenimento, podem oferecer recompensas incríveis. Os disruptores

em potencial que não conseguem transformar seus mercados, podem acabar como uma

tulipa murcha.

"Tudo se resume ao medo e à ganância no comportamento

humano", disse Mike Loewengart, estrategista de investimentos da E-Trade

Financial, que falava sobre a atração de bolhas em geral. "É quase como se

as pessoas tivessem que concordar com isso, por causa do conceito de FOMO (fear of missing out)", ou pelo medo

de perder.

"Você sabe que as coisas são ridículas, mas não quer

perder, e abandona sua crença. Mas, eventualmente, investidores de bolha percebem

que o imperador estava sem roupas. ”

Se você conversar com um especialista neste assunto, ele

poderá te convencer da vantagem em comprar ações dessas companhias. Mais tarde,

quando estiver refletindo sobre esses argumentos, o fato da empresa ter prejuízo,

vai fazer com que você fique com receio. Considero essas operações uma aposta

cujo as chances são contra você, pois tem que dar tudo certo, tudo certo mesmo,

para que possa ganhar. Isso não impede que você compre na emissão e venda no

curto prazo com lucro (ou prejuízo!), mas aqui minha análise é mais longa.

Talvez o mais arriscado é entrar em uma única ou poucas

empresas, pois o mais provável que de 100 empresas talvez 1 ou 2 sejam

lucrativas. Por outro lado, as que se derem bem, o preço das ações se

multiplicarão de forma estupenda.

Muito difícil dar uma opinião, essa é a razão desse post,

assim cada um analisa se vale a pena ou não ser acionista de empresas cujo prejuízo

dá lucro!

No post conflito-de-interesses, fiz os seguintes comentários

sobre o euro: ...

“O euro tentou por 2 ocasiões romper a reta inferior conforme se pode ver a

seguir. Em ambas aconteceu a rejeição. Hoje, especificamente, teria tudo para

justificar o rompimento, pois o ECB cortou os juros” ...

Hoje pela manhã, novamente a moeda única está sob pressão,

onde o mesmo nível que aconteceu as rejeições mencionadas acima de €

1,092, foi testado. A única diferença é que dessa vez, por enquanto, se

encontra muito próximo do mínimo. Caso seja rompido, o novo patamar seria ao

redor de €

1,0830.

- David, se isso

acontecer você finalmente vai abandonar sua ideia (esdruxula) que o euro vai

subir?

Poucos analistas acreditam que o euro poderá subir, afinal

com juros negativos, economia caindo pelas tabelas, por que isso deveria

ocorrer?

Respondendo a sua pergunta, mas primeiro preciso fazer uma

observação, eu não acredito que o euro vai subir expressivamente agora, somente

uma correção estaria por vir. No longo prazo a alta poderia ser algo mais

importante. Antes de dar meus argumentos, veja o gráfico semanal a seguir.

A configuração destacada em amarelo se denomina em análise

técnica de exaustão, ou seja, os preços de movem de forma lenta e gradual com

uma leve tendência. Note que em 2017 eu enumerei o movimento de alta em 5 ondas

(verde). A teoria diz que, depois que 5 ondas terminam, uma correção deve

ocorrer, e quando terminada, um novo movimento de alta se sucede.

Tudo isso é valido, desde que, o nível de €

1,0339 não seja rompido, nesse caso, nem um milésimo a menos.

Muito bem, a incógnita é saber em que nível essa reversão

vai ocorrer. O mais provável se situava entre € 1,17 - €

1,12, ambos ultrapassados na queda, dentro da figura em amarelo. O próximo

seria €

1,083, que se rompido, qualquer ponto entre € 1,083 e o mínimo apontado acima,

poderia ensejar a reversão. Entretanto, a premissa (de alta) vai ficando mais

fraca.

Mas não é necessário que seja exatamente nesses níveis, pois

abaixo de €

1,12, pode ser em qualquer momento, uma vez que, os parâmetros de uma correção

já foram atingidos.

Quando se chega em situações como essa, existe uma boa

relação de risco x retorno com a compra o euro, adotando-se um stoploss curto.

Essas são as razões técnicas do por que o Mosca não vai vender o euro junto com a

torcida dos ingleses (com a saída do mercado europeu, os ingleses são

vendedores naturais! Hahaha ...).

Não sei quanto tempo vai durar essa correção desgastante,

cuja possibilidade de lucro nesse período, para quem comprou ou vendeu, foi mínima.

Entretanto, o que eu posso extrair da análise técnica é que nessas situações,

ou se faz apostas pequenas no sentido inverso, ou se fica como espectador.

O SP 500 fechou a 2.977, com queda de 0,24%; o USDBRL a R$

4,1684, com alta de 0,51%; o EURUSD a € 1.1918, com queda de 0,20%; e o ouro

a U$ 1.505, com alta de 0,10%.

Fique ligado!

Comentários

Postar um comentário