Pelo ótimo motivo #USDBRL

O Mosca sempre frisa que a taxa de juros pode subir por um

bom ou mau motivo. Para relembrar esse conceito: no primeiro caso, a economia

está indo bem; no segundo, a inflação está acima das metas. Os dados de emprego

provocaram um impacto significativo nos preços dos bonds, resultando em uma

alta de aproximadamente 20 pontos nas taxas em todos os vencimentos, levando o

juro do título mais badalado, o de 10 anos, a encostar em 4% a.a. Em relação à

bolsa, ela subiu pelo “bom” motivo.

Mas, afinal, isso é bom ou ruim? É ótimo, desde que o Fed

não se embriague com o sucesso. O que quero dizer com isso é que, embora o Fed

tenha declarado que a inflação deixou de ser sua principal preocupação, e

considerando que os dados de emprego não apresentam motivos de alarme no curto

prazo, ele pode voltar a focar na inflação. Ou seja, talvez o ciclo de baixa de

juros seja interrompido antes mesmo de começar.

Mohamed El Erian, crítico de longa data do Fed, me fez tirar

a camisa do armário. Veja um resumo de seus argumentos publicados na Bloomberg.

O relatório de empregos dos EUA da última sexta-feira gerou

confusão entre os economistas, revelando a necessidade de focar não apenas no

"o que" pensar, mas também no "como" pensar. O

surpreendente número de 254 mil novos empregos em setembro superou as

expectativas e veio acompanhado de revisões positivas dos meses anteriores,

destacando uma economia mais forte do que o esperado. A taxa de desemprego, em

vez de se manter em 4,2% como previsto, caiu para 4,1%, reforçando o desempenho

positivo do mercado de trabalho.

Esse relatório, além de impressionar pelos números, traz

implicações importantes: o mercado de trabalho continua forte, apesar do ciclo

econômico avançado e das altas taxas de juros. Isso destaca o

"excepcionalismo econômico" dos EUA, especialmente quando comparado

às dificuldades enfrentadas por China e Europa. Além disso, o Federal Reserve

tem mais um motivo para não ceder à pressão do mercado por cortes de juros, já

que precisa equilibrar seu duplo mandato de controle da inflação e pleno emprego.

O mercado, portanto, deve revisar suas expectativas sobre futuros cortes de

juros.

No entanto, é necessário cautela ao interpretar esses

números. A volatilidade dos dados mensais e os desafios de estimativa tornam o

cenário confuso. O Fed e os economistas devem olhar além dos dados pontuais,

considerando as evoluções estruturais da economia e as mudanças na importância

dos diferentes setores e nas desigualdades de riqueza, que impactam o

crescimento.

A forma de pensar sobre a economia precisa evoluir, o que

envolve reconhecer três fatores importantes: o impacto das políticas fiscais e

das mudanças estruturais nos setores de tecnologia e serviços, a necessidade de

abandonar cenários baseados apenas em distribuições normais, e uma abordagem de

política econômica mais voltada para a mitigação de riscos, em vez de perseguir

um único resultado.

O Fed, por sua vez, parece estar adotando uma postura de

"mitigação de riscos", evitando apertar demais a política monetária

enquanto confia na resiliência do mercado de trabalho. Diante disso, é

fundamental que os economistas permaneçam abertos às surpresas econômicas e

reavaliem como enquadrar as políticas para lidar com esses choques.

Recoloquei a camisa no armário, como podem notar. Ficou com

as duas opções: se a economia continuar a crescer, o Fed terá um caminho para

embarcar nesse sentido. Caso contrário, é preciso cautela antes de brindar pelo

resultado do emprego. Esses economistas...

Vamos agora observar a questão por outro ângulo: Se o Fed

tivesse conhecimento dos dados de emprego na última reunião, teria baixado os

juros em 50 pontos? Um levantamento do Deutsche Bank pode dar uma pista.

Vejamos:

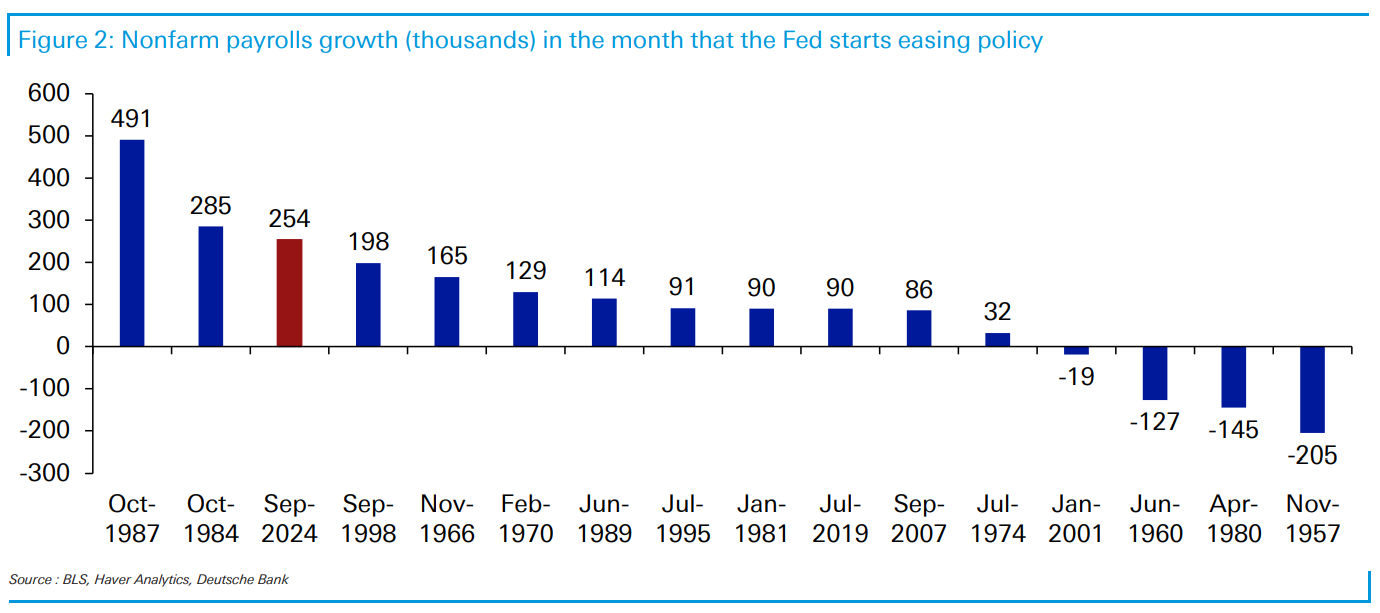

O primeiro gráfico mostra o comportamento das folhas de

pagamento em cada ciclo de flexibilização do Fed desde 1957. O mês zero

corresponde ao primeiro movimento de corte de juros no ciclo. A trajetória

mediana é mostrada 12 meses antes e depois. Como pode ser observado, o mês do

primeiro corte normalmente apresenta uma grande desaceleração nas folhas de

pagamento. No entanto, em 2024 observamos exatamente o oposto.

O segundo gráfico mostra o nível das folhas de pagamento no mês do primeiro corte de juros. Os únicos números superiores aos do mês passado ocorreram em outubro de 1987, devido ao crash do mercado de ações, e em 1984, quando as taxas foram reduzidas de níveis altamente restritivos no meio do ciclo, à medida que se recuava das taxas reais extremamente altas, inspiradas por Volcker. Curiosamente, o próximo número mais alto foi em setembro de 1998, após a crise da Rússia/LTCM, e depois disso, em 1966, um evento que muitos consideram um erro de política monetária que consolidou uma inflação mais alta.

Portanto, ambos os gráficos mostram como é incomum obter um relatório de empregos tão forte justamente quando o Fed começa a flexibilizar as taxas de juros. Para mim, isso sugere que ou os dados são um grande ponto fora da curva (visto que as folhas de pagamento são muito voláteis e sujeitas a revisões) ou o Fed não cortará tanto quanto o mercado ainda espera.

A resposta à pergunta, na opinião do Mosca: Não, não mexeria

nos juros. Afinal, se a preocupação era o emprego, os dados publicados deveriam

afastar esse temor. Não se deve ficar na “torcida” esperando que esse dado seja

revisado, como sugere uma das opções acima.

Para terminar, o economista Ed Yardeni tem estado do outro

lado dos economistas. Com uma visão otimista sobre a economia — hoje, a Goldman

Sachs reduziu a probabilidade de recessão para 15%, um nível que imagino ser o

“mínimo”, dado que nunca seria 0% — Yardeni vem insistentemente sugerindo que o

Fed não deveria mexer na taxa de juros para evitar um superaquecimento da

economia.

Você se lembra do mantra "mais alto por mais

tempo" sobre a perspectiva para a taxa de juros do Fed na primavera? No

verão, esse discurso mudou para "mais baixo e mais cedo" em resposta

ao enfraquecimento da economia. No entanto, após o forte relatório de emprego

de sexta-feira, o consenso pode mudar para "sem pressa para aliviar

mais" no outono. Não podemos descartar a possibilidade de que "mais

alto por mais tempo" volte neste inverno. Estamos no campo de "nenhuma

mudança este ano".

No passado, uma vez que o Fed começava a cortar a taxa de juros, uma rápida sucessão de cortes adicionais costumava seguir. No entanto, a diferença desta vez é que não há crise de crédito, restrição de crédito ou recessão. Pelo contrário, a economia continua crescendo em um ritmo sólido de cerca de 3% ao ano. Portanto, não há pressa para o Fed afrouxar, especialmente se a economia continuar se saindo bem.

Nas últimas semanas, todos concordaram que taxas de juros mais baixas deveriam ser positivas para empresas menores com dívidas de taxa flutuante. O Russell 2000, S&P 400 MidCaps e o S&P 600 SmallCaps têm subido este ano com expectativas de flexibilização pelo Fed. O mesmo aconteceu com os setores de energia e imóveis do S&P 500.

Se o novo consenso voltar para a narrativa de juros mais

altos por mais tempo, será porque a economia continua a ter um desempenho

melhor do que o esperado, assim como os lucros. Nesse caso, essa mudança deve

favorecer o S&P 500 em relação aos SMidCaps, pois as projeções de lucros

futuros do primeiro estão se beneficiando mais de uma economia melhor do que os

do segundo, por várias razões que já discutimos anteriormente.

Ainda esperamos que o mercado de alta em ações continue a se expandir, mas é mais provável que se amplie das "Magníficos-7" para o S&P 493 do que para o S&P 400/600 SMidCaps. À medida que a economia continua a se expandir, mais empresas do S&P 500 estão mostrando comparações positivas ano a ano para lucros futuros.

Essa ideia está em concordância com minha visão sobre o

S&P 500 do ponto de vista técnico. Conclusão: Os juros estão subindo no

mercado de títulos pelo "ótimo" motivo. Aos economistas com visão

negativa, parem de ver fantasmas — por enquanto, tudo vai bem, obrigado!

No post **a-realidade-irreal** fiz os

seguintes comentários sobre o dólar: ... "A possibilidade de um trade

de compra foi abortada e agora se abre a possibilidade de venda do dólar"

... "Destaco a formação cujo nome técnico é ombro-cabeça-ombro, que se

confirmará caso o dólar caia abaixo de R$ 5,3755" ...

Com essa possibilidade de queda, é necessário que eu apresente uma contagem de ondas que estava "congelada" até segunda ordem. No gráfico a seguir, com janela de 1 semana, fica mais claro quais seriam os passos no curto e médio prazo.

O dólar deveria atingir a mínima de R$ 5,2027, destacada no retângulo, e negociar abaixo de R$ 5,2202 — a razão é que a onda 5 laranja tem uma formação diagonal. Em seguida, um movimento de alta deve ocorrer, levando o dólar à casa dos R$ 6,30.

- David, por que não vende já? Falta tão pouco e você

pode ganhar um pouco mais. Lembre-se: bolso!!!! Hahaha...

Você sempre se mostra muito ganancioso e esquece da

disciplina. Por mais que tudo indique que vai romper para baixo, ainda não

rompeu, e enquanto isso não ocorrer, o Mosca não se envolve no trade de venda!

O SP500 fechou a 5.695, com queda de 0,96%; o USDBRL a R$ 5,4855, com alta de 0,55%; o EURUSD a € 1,0972, sem variação; e o ouro a U$ 2.643, com queda de 0,34%.

Fique ligado!

Comentários

Postar um comentário