Menos do mesmo

Ontem foram publicados os dados das contas externas brasileiras, e embora o déficit em transações correntes teve uma pequena queda para US$ 6,9 bilhões, ocasionando um recuo anual para US$ 89,9 bilhões - 4,22% do PIB, não gostei de alguns pontos.

Alguns efeitos da desvalorização expressiva do real, já podem já ser sentido, como na conta de serviços onde as despesas com viagens internacionais caiu US$ 300 milhões, comparado à 2014. Outra rubrica que apresentou melhora, foi a conta de rendas onde a diminuição no envio de dividendos foi o principal responsável pela queda de US$ 600 milhões. Já na balança comercial aconteceu o contrário, o déficit elevou-se em US$ 700 milhões, quando também comparado com 2014.

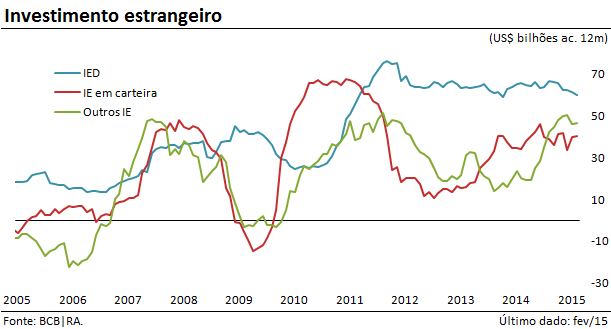

Se fosse só isso, eu teria uma avaliação um pouco melhor, acontece que, a rubrica de investimentos estrangeiros reduziu-se para US$ 2,8 bilhões, contra um resultado no mesmo mês em 2014 de US$ 4,1 bilhões. Os analistas não deram muita importância para esse fato, uma vez que em termos anuais, ainda encontra-se na casa dos US$ 60 bilhões. Mas eu não, pois me preocupo muito com a informação mais recente, e um calculo considerando esse último valor, projetaria meros US$ 33,6 bilhões. Espero que o Carnaval, ou talvez o momento vivido em fevereiro, tenham sido as causas dessa queda, vamos ficar de olho mais a frente.

Em relação ao Investimento em carteira, foi mais impactado pela entrada de recursos para a bolsa, do que o que vinha acontecendo com entradas para renda fixa. O total foi de US$ 2,2 bilhões, sendo que o primeiro contribuiu com US$ 1,2 bilhão e o segundo com US$ 1,0 bilhão. Em termos anuais, encontra-se estabilizada no nível de US$ 40 bilhões.

Já os outros investimentos, tiveram uma entrada de US$ 4,1 bilhões, com destaque para: Crédito comercial US$ 2,0 bilhões; empréstimos US$ 900 milhões; e operações de curto prazo US$ 1,0 bilhão.

O saldo da balança de pagamentos, no acumulado de 12 meses, registra superávit de US$ 9,3 bilhões, não havendo perdas de reservas. Vale notar que esse resultado é consequência exclusiva das entradas na conta de capital e financeira, que são sensíveis em momentos de crise.

Talvez eu esteja sendo muito rigoroso com minha análise, afinal com as notícias do escândalo que foram publicadas no último mês, poderia se esperar algo melhor? Talvez não, o que nos levaria a conclusão que o resultado do fluxo cambial, foi ótimo. Tomara! Mas eu detesto ter que dar escusas para as coisas que não andam bem, normalmente posterga-se ações necessárias.

Hoje pela manhã, o BC informou ao mercado que não ira mais renovar o programa de swap cambial. Inicialmente criou-se a dúvida se deixaria vencer os contratos existentes ou rolaria no vencimento. Essa dúvida foi esclarecida quando anunciaram a rolagem de 100% do que vence em maio, Agora , se o movimento de busca de hedge por parte do mercado for crescente, a taxa do dólar tenderá a subir, e no caso inverso, o BC poderá avaliar se renova ou não os contratos mais adiante.

A reação inicial foi de alta na cotação do dólar. Ontem a mínima atingiu R$ 3,0915 e caso nos próximos dias, negocie abaixo desse nível, é provável que o dólar tenha entrado numa fase de correção. Mas aguarde isso acontecer, e acompanhe as sugestões do Mosca.

Essa é a fase do mês que alguns países iniciam a publicação dos PMI's tanto da manufatura como o de serviços. Veja abaixo como a Europa vem melhorando, bem antes da ação do BCE. O principal motor da Europa continua sendo a Alemanha, e a Grécia passa a ser o maior risco no momento.

No post de ontem mercados-x-fed, busquei mostrar a divergência existente entre as previsões do mercado e as do FED. No post perspectiva-realista, fiz os seguintes comentários sobre os juros de 10 anos: ...A sugestão é vender com juros entre 2,00%/1,95% a.a, com um stoploss a 1,84% a.a....Postei o gráfico abaixo.

Os juros recuaram mais do que eu havia imaginado, porém ainda dentro da área que considerado aceitável.

Daqui em diante, espero que os juros reajam para cima, como o apontado em verde no gráfico. O stoploss foi definido em 1,84% e será mantido. Isso não significa que, se os juros aos invés de subirem, continuarem a cair, não poderia haver novas altas depois. Se formos stopados, vamos ficar de fora observando. Somente abaixo de 1,63% a.a., é que tecnicamente pode-se esperar novas quedas.

O SP500 fechou a 2.061, com queda de 1,45%; o USDBRL a R$ 3,1980, com alta de 1,87%; o EURUSD a 1,0968, com alta de 0,40%; e o ouro a US$ 1.195, com alta de 0,25%.

Fique ligado!

Alguns efeitos da desvalorização expressiva do real, já podem já ser sentido, como na conta de serviços onde as despesas com viagens internacionais caiu US$ 300 milhões, comparado à 2014. Outra rubrica que apresentou melhora, foi a conta de rendas onde a diminuição no envio de dividendos foi o principal responsável pela queda de US$ 600 milhões. Já na balança comercial aconteceu o contrário, o déficit elevou-se em US$ 700 milhões, quando também comparado com 2014.

Se fosse só isso, eu teria uma avaliação um pouco melhor, acontece que, a rubrica de investimentos estrangeiros reduziu-se para US$ 2,8 bilhões, contra um resultado no mesmo mês em 2014 de US$ 4,1 bilhões. Os analistas não deram muita importância para esse fato, uma vez que em termos anuais, ainda encontra-se na casa dos US$ 60 bilhões. Mas eu não, pois me preocupo muito com a informação mais recente, e um calculo considerando esse último valor, projetaria meros US$ 33,6 bilhões. Espero que o Carnaval, ou talvez o momento vivido em fevereiro, tenham sido as causas dessa queda, vamos ficar de olho mais a frente.

Em relação ao Investimento em carteira, foi mais impactado pela entrada de recursos para a bolsa, do que o que vinha acontecendo com entradas para renda fixa. O total foi de US$ 2,2 bilhões, sendo que o primeiro contribuiu com US$ 1,2 bilhão e o segundo com US$ 1,0 bilhão. Em termos anuais, encontra-se estabilizada no nível de US$ 40 bilhões.

Já os outros investimentos, tiveram uma entrada de US$ 4,1 bilhões, com destaque para: Crédito comercial US$ 2,0 bilhões; empréstimos US$ 900 milhões; e operações de curto prazo US$ 1,0 bilhão.

O saldo da balança de pagamentos, no acumulado de 12 meses, registra superávit de US$ 9,3 bilhões, não havendo perdas de reservas. Vale notar que esse resultado é consequência exclusiva das entradas na conta de capital e financeira, que são sensíveis em momentos de crise.

Talvez eu esteja sendo muito rigoroso com minha análise, afinal com as notícias do escândalo que foram publicadas no último mês, poderia se esperar algo melhor? Talvez não, o que nos levaria a conclusão que o resultado do fluxo cambial, foi ótimo. Tomara! Mas eu detesto ter que dar escusas para as coisas que não andam bem, normalmente posterga-se ações necessárias.

Hoje pela manhã, o BC informou ao mercado que não ira mais renovar o programa de swap cambial. Inicialmente criou-se a dúvida se deixaria vencer os contratos existentes ou rolaria no vencimento. Essa dúvida foi esclarecida quando anunciaram a rolagem de 100% do que vence em maio, Agora , se o movimento de busca de hedge por parte do mercado for crescente, a taxa do dólar tenderá a subir, e no caso inverso, o BC poderá avaliar se renova ou não os contratos mais adiante.

A reação inicial foi de alta na cotação do dólar. Ontem a mínima atingiu R$ 3,0915 e caso nos próximos dias, negocie abaixo desse nível, é provável que o dólar tenha entrado numa fase de correção. Mas aguarde isso acontecer, e acompanhe as sugestões do Mosca.

Essa é a fase do mês que alguns países iniciam a publicação dos PMI's tanto da manufatura como o de serviços. Veja abaixo como a Europa vem melhorando, bem antes da ação do BCE. O principal motor da Europa continua sendo a Alemanha, e a Grécia passa a ser o maior risco no momento.

No post de ontem mercados-x-fed, busquei mostrar a divergência existente entre as previsões do mercado e as do FED. No post perspectiva-realista, fiz os seguintes comentários sobre os juros de 10 anos: ...A sugestão é vender com juros entre 2,00%/1,95% a.a, com um stoploss a 1,84% a.a....Postei o gráfico abaixo.

Os juros recuaram mais do que eu havia imaginado, porém ainda dentro da área que considerado aceitável.

Daqui em diante, espero que os juros reajam para cima, como o apontado em verde no gráfico. O stoploss foi definido em 1,84% e será mantido. Isso não significa que, se os juros aos invés de subirem, continuarem a cair, não poderia haver novas altas depois. Se formos stopados, vamos ficar de fora observando. Somente abaixo de 1,63% a.a., é que tecnicamente pode-se esperar novas quedas.

O SP500 fechou a 2.061, com queda de 1,45%; o USDBRL a R$ 3,1980, com alta de 1,87%; o EURUSD a 1,0968, com alta de 0,40%; e o ouro a US$ 1.195, com alta de 0,25%.

Fique ligado!

Comentários

Postar um comentário