Cassino financeiro #nasdaq100

Às

vezes fico pensando se o mercado financeiro não é um grande cassino. Como o

futuro é incerto e a probabilidade de um determinado cenário também, que

diferença existe entre apostar na alta da inflação ou se a roleta vai dar preto

ou vermelho?

Por

outro lado, muito analistas publicam previsões de investimento para prazos

longos, 2 anos, 3 anos, 5 anos, mas será que alguém fica tanto tempo investido com

a velocidade de mudanças que ocorre atualmente?

Para

quem utiliza a análise técnica e avalia os gráficos em janelas mensais, seu

horizonte é dessa magnitude. Em todo caso, não conheço ninguém que usa prazos

tão longos.

De

todos os mercados, o dos derivativos talvez seja o que mais merece o nome de

cassino. Por se tratar de posições alavancadas por princípio, seus resultados

são expressivos, para cima ou para baixo.

Um

contrato em que as apostas podem ter um resultado negativo limitado, que é

pouco conhecido pelo público no Brasil, mas no exterior é muito usado, é o das

opções, que podem ser de compra ou de venda.

Para

o leitor que não está familiarizado, vou citar um exemplo teórico. Suponha que

você queira apostar que o ibovespa vai estar acima de 125 mil pontos no

final de 2021, mas não tem muita certeza. Então ao invés de comprar o ETF BOVA

11, que é um espelho do índice, ou mesmo o contrato de índice futuro desse

mesmo ativo, prefere pagar um prêmio e comprar uma opção de compra.

Para

tanto vai pagar um prêmio hipotético de 5% do valor do contrato — ou 6.250

pontos —, o que eleva seu ponto de equilíbrio para 131.250. Desta forma, em

dezembro, se o índice estiver acima de 131.250, você ganha a diferença; entre

125 mil e 131.250, perde uma parte do prêmio; e abaixo de 125 mil, perde o

prêmio integral.

No

caso da opção de venda o raciocínio é igual, mas o ganho se daria caso o índice

estivesse abaixo de determinados níveis compatíveis com as contas elaboradas

acima.

Dito

tudo isso, vamos ao assunto de hoje. Seria razoável supor que existem apostas de

que os juros irão subir mais do que o Fed está projetando, pois boa parte dos

analistas não acredita que a inflação é tão temporária como declara a

autoridade monetária. Agora, apostar que vai ficar estável em 0,25% até 2025,

isso parecia ser impossível. Veja, porém, o que Stephen Spraat e outro escreveram

no Wall Street Journal:

Os

rendimentos do Tesouro estão subindo em meio ao otimismo sobre a recuperação

global, mas houve uma corrida nas opções de eurodólares apostando que o Federal

Reserve optará por não aumentar as taxas de juros.

Os

traders esta semana estão ocupados comprando opções de compra de eurodólares

nos futuros subjacentes de março de 2025, que visam a Libor de três meses com

exercício de 0,5%. Essas opções serão lucrativas se os mercados precificarem a

manutenção do benchmark do Fed em seu limite mais baixo até lá. Os mercados

futuros estão atualmente prevendo que a Libor subirá para cerca de 1,47% até o

primeiro trimestre de 2025.

Este hedge de risco na ponta, uma posição destinada a proteger contra resultados extremos, foi comprado repetidamente na última semana. A sessão de quinta-feira viu compras de mais de 110.000 contratos1 dessas opções, de acordo com os traders de Londres e Chicago familiarizados com as transações. A divulgação preliminar dos dados de juros abertos, que mede posições pendentes, aumentou para mais de 153.000 de cerca de 22.000 há uma semana.

1

cada

contrato de eurodólar equivale a U$ 1.000.000,00. Sendo assim, essas compras equivalem

a um volume equivalente à de U$ 110 bilhões!

Um

cenário em que o Fed acaba mantendo taxas próximas a mínimas recordes até 2025

provavelmente significaria que a economia global não se recupera da pandemia,

resultando na manutenção de sua política ultra frouxa pelos bancos centrais.

Como

notei acima, o volume não é pouca coisa — é de gente grande. Embora o artigo sugira

como sendo uma posição de hedge, fiquei pensando o que poderia ser coberto com

uma operação deste tipo. Comprado em bolsa? Não parece que poderia cobrir pois

se os juros estiverem 0,25% daqui a 4 anos é porque algo de muito ruim ocorreu,

impactando fortemente as expectativas positivas que existem hoje. Está

posicionado numa alta de juros e quer cobrir caso não aconteça? É pouco

provável que essa posição cubra as inúmeras possibilidades. Ou seria

simplesmente uma aposta de que as economias não irão crescer e os bancos

centrais estenderão as benesses ad infinitum? O futuro dirá se essas

opções vão virar pó ou serão vitoriosas. Espero que virem pó!

Me

recordo que há alguns anos se acreditava que a mão de obra tinha uma relação

direta e importante com a inflação. Quando recebi esse estudo, decorei um número

que me acompanhou durante esses anos, a de que o impacto de um aumento nos

preços das commodities nos produtos era de 7%, bastante baixo, mas no caso da

mão de obra não. Tanto é verdade que os analistas seguem de perto o aumento de

salários atualmente para ter alguma luz sobre a inflação. Mas o gráfico a

seguir questiona essa teoria, fiquei impressionado com a queda da relação entre

esses dois itens. Será o efeito da globalização, pois correlação negativa é

meio absurdo assumir.

Bem, independente dos motivos, o que esse gráfico nos diz é que a mão de obra não tem mais relação significativa com a inflação!

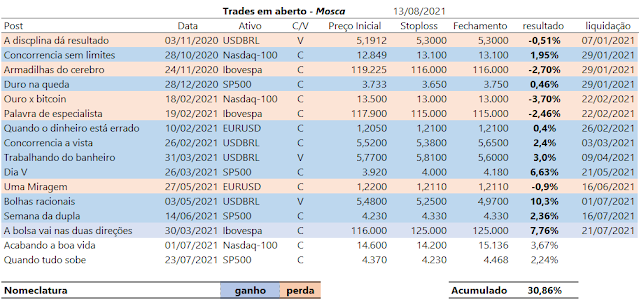

No

post acabou-a-moleza, fiz os seguintes comentários sobre a nasdaq100: ...” A evolução desde a semana passada é mínima, não

permitindo nenhuma conclusão quanto a que cenário adotar, desta forma tudo fica

mantido” ...

Não que tenha mudado algo em relação à semana anterior, mas conforme apontado no gráfico a seguir, o nasdaq100 estaria terminando um triângulo e em seguida deveria rumar ao objetivo de 15.500. A dúvida que tenho sobre os cenários deveria ocorrer nesse ponto. Por enquanto, mantemos as posições, afinal hoje é sexta-feira 13, melhor não fazer nada! Hahaha ...

O SP500 fechou a 4.468, com alta de 0,16%; o USDBRL a R$ 5,2494, sem variação; o EURUSD a € 1,1795, com alta de 0,58%; e o ouro a U$ 1.777, com alta de 1,44%.

Fique ligado!

Comentários

Postar um comentário