Chuva de toalhas #eurusd

A expressão mais usada pelo mercado financeiro quando se

resolve abandonar uma posição é “jogar a toalha” — sinônimo de stop loss

embora este último seja específico para ativos. Nas últimas 24 horas, quatro

governos resolveram jogar a toalha por motivos muito distintos todas elas

impactando os mercados, a saber: Fed, China, Rússia – leia-se Putin e o BCB. O

artigo de John Authers publicado na Bloomberg versa sobre os três primeiros e o

derradeiro eu encaixei no tema.

Capitulação prematura?

A capitulação é um daqueles raros e emocionantes momentos

que oferecem as maiores oportunidades para os investidores. Você também pode

chamá-lo de "repulsa"; o momento em que uma saída de uma posição se

transforma em uma inundação, quando uma venda maciça se torna catártica e

estabelece uma base para uma nova alta. Além dos momentos em que os mercados

entram em colapso por suas próprias contradições, eles também podem forçar participantes

importantes a capitular - obrigando os ministros das finanças a desistir de uma

moeda, por exemplo, ou obrigando os bancos centrais a reverter sua política

monetária.

O Fed

Quarta-feira foi quando o Fed desistiu de ser o Paul Volcker invertido, determinado a justificar a inflação qualquer que fosse o preço, e em vez disso embarcou em um curso que soava muito mais como o próprio ex-presidente. Elevou a taxa dos fed funds pela primeira vez em quatro anos, mas o aumento de 25 pontos-base não foi a surpresa. Em vez disso, o elemento hawkish veio no "gráfico de pontos" – os dots, que acompanha o documento trimestral no qual a previsão de taxas futuras por cada membro do Comitê Federal de Mercado Aberto é marcada com um ponto.

Apenas três meses atrás, nenhum membro do FOMC pensou que as taxas poderiam passar de 2,25% até o final do próximo ano. Agora, quase todos eles pensam que as taxas vão pelo menos tão longe, dois membros acreditam que as taxas vão chegar a 3,75%. É sem dúvida a maior mudança de uma reunião para a outra na década que o Fed tem publicado gráficos de pontos.

Além de desistir de taxas "mais baixas por mais tempo", o Fed também parece estar capitulando em suas previsões para que a inflação fique sob controle relativamente rapidamente. Este gráfico mostra como as expectativas para a inflação no final deste ano e no próximo se moveram entre as duas reuniões:

Essas estimativas de inflação são, obviamente, muito mais altas. Talvez mais chocante, eles estão em todo lugar. Este ano tem nove meses para terminar, e ainda assim o spread de estimativas para a inflação, entre os membros do Comitê, no final dele cobre quase dois pontos percentuais. Não há consenso. Isso é alarmante, e levou alguns a temer que o Fed estava admitindo que não sabia o que estava acontecendo.

Também há a questão da inconsistência interna do Fed. O

FOMC supostamente acredita que a inflação voltará a cair para 2% a longo prazo,

sem uma recessão e com apenas um aumento do desemprego. Além disso, o comitê

também acha que a taxa dos fed funds vai superar para o longo prazo em 2,4%. Na

década em que o Fed vem publicando os pontos, esta é a menor projeção para

taxas de longo prazo registradas.

Quanto à conferência de imprensa do presidente Jerome Powell,

ele repetiu várias vezes que queria "estabilidade de preços" mais do

que qualquer outra coisa, afirmou que a economia era muito forte e poderia

suportar taxas mais altas, e insinuou fortemente que a publicação da ata da

reunião em três semanas revelará um plano para reverter suas compras de ativos

(ou "aperto quantitativo") já na próxima reunião em maio. Isso

removeu qualquer sinal fraco de dovishness do anúncio original do Fed. Ele

também admitiu, "é claro" que numa visão retrospectiva, que deveria

ter começado a subir as taxas mais cedo. Às vezes, a conferência de imprensa do

presidente retira a mensagem aparente de seu anúncio formal. Esta não foi uma dessas

vezes - Powell estava focado como um raio laser em convencer o mundo de que ele

estava preparado para elevar, elevar e elevar novamente para vencer a

inflação.

O Mercado

Isso nos leva à reação do mercado, que também mostrou sinais de capitulação, mas em uma direção diferente. Embora o aumento da taxa tenha sido muito bem telegrafado com antecedência (ao contrário, por exemplo, do chocante aumento de 1994 que provocou um mercado de baixa em títulos), a reação inicial fez desta a reação mais extrema ao início do ciclo de aperto. Mas, no final, os rendimentos dos títulos tinham devolvido grande parte de seus ganhos. Essa reversão foi espelhada por uma reviravolta ainda mais enfática para o mercado de ações:

Então, o que está aconteceu? Uma esperança de Wall Street é que isso foi uma repulsa do mercado, ou capitulação. As taxas subiram a um ponto em que os investidores achavam óbvio que não podiam ser sustentadas, e assim, em vez disso, a aposta se transformou de repente e violentamente em uma aposta de que o Fed não seria capaz de ser tão agressivo quanto disse.

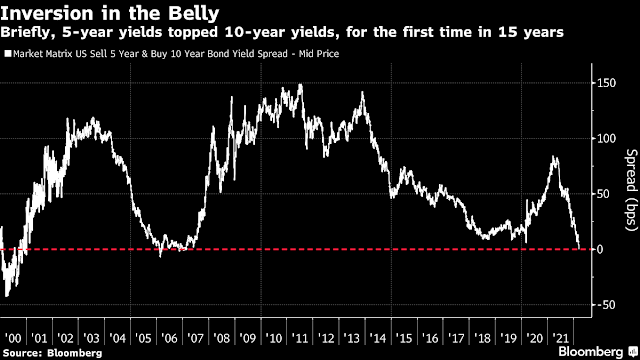

Na esteira do anúncio do Fed, a relação se inverteu, o que significa que os títulos de cinco anos renderam mais do que os 10 anos; a temida "curva de rendimento invertida". Foi a primeira vez que essa relação se inverteu desde o início de 2007, pouco antes do início da crise de crédito. Sempre que a curva de rendimento se inverte, tende a funcionar como um aviso antecipado para uma recessão, sugerindo que no médio prazo as taxas terão que cair. Qualquer inversão é um sinal preocupante, embora um entre cinco e dez anos, na chamada "barriga" da curva, não seja tão alarmante quanto uma inversão entre rendimentos de três meses ou dois anos e o rendimento de 10 anos.

Vladimir Putin

Isso pode refletir pensamento positivo, mas relatos de que

as negociações de paz entre a Rússia e a Ucrânia estavam indo melhor do que o

previsto (particularmente este dos meus velhos amigos do Financial Times)

despertaram grandes esperanças. Eles certamente contribuíram para um forte

desempenho das ações em todo o mundo antes da reunião do FOMC, e ajudaram numa

queda contínua para o preço do petróleo. Por um sinal muito claro de que os

investidores estão menos preocupados com a guerra, é notável que nas últimas

semanas eles estavam tendo lucros em grandes ações da plataforma de internet

"FANG" e despejando dinheiro em empreiteiros de defesa — uma resposta

lógica ao início da guerra. As ações de defesa inverteram acentuadamente:

A ideia geral das conversações é que a Ucrânia aceitaria um

status "neutro", sobre os modelos da Suécia ou da Áustria, e que, em

troca, a Rússia desistiria. Se o objetivo russo é resistir à expansão da OTAN,

isso pode ser suficiente, e o sucesso da Suécia e da Áustria pode persuadir a

Ucrânia a aceitar tal status. Aqueles que fazem esse argumento também sustentam

que Putin neste momento quer uma saída porque a guerra não está indo como o

esperado - embora não esteja claro que a Rússia não prevalecerá eventualmente.

Mas há um monte de “se” e um monte de condições a serem eliminados em

circunstâncias altamente emotivas. As coisas podem funcionar dessa forma, mas

apostar em um acordo de paz iminente requer grande otimismo e a capacidade de

ler a mente de Vladimir Putin.

Isso nos leva a outro jogador crítico que parece ter

capitulado:

Xi Jinping

Talvez criticamente, quarta-feira parece ter sido o momento

em que a China capitulou (o ex-editor de "Points of Return"

Matthew Brooker chegou ao ponto de ilustrar isso com uma imagem de um boxeador

nocauteado por Mike Tyson.) Há um ano, a ênfase tem sido em colocar a casa

financeira da China em ordem. Isso significa condições financeiras apertadas e estar

preparado para aturar um mercado de ações em declínio. Mas há limites, e depois

de uma queda nas ações chinesas em todo o mundo, parece que o limite foi

atingido.

Anteriormente, a China tinha colocado uma posição plausível

que ela não se importava se os investidores ocidentais não pudessem

investir lá. Mas precisa de capital, e não precisa de um colapso no

mercado atacadista. Então, na quarta-feira, a notícia se espalhou de que as

políticas chinesas seriam, portanto, favoráveis ao mercado. Brooker resume a

escala do retorno do U-turn da seguinte forma:

A enxurrada de garantias emanando do principal comitê de política

financeira do país na quarta-feira vai além da resposta oficial padrão a um

mercado em queda livre: Eles equivalem a uma mudança significativa na direção.

Depois de mais de 18 meses perseguindo um programa que colocou os objetivos

políticos do Partido Comunista à frente das preocupações dos investidores, o

tom mudou abruptamente. A China apoia listagens no exterior; a

"retificação" das empresas de plataformas de internet será encerrada

em breve e a regulamentação será, a partir de agora, transparente e previsível;

o setor imobiliário implodindo terá apoio; as políticas serão favoráveis ao

mercado e procurarão salvaguardar a estabilidade.

Este parece um momento clássico em que os mercados forçam um país - mesmo a segunda maior economia do planeta - a reverter. E a resposta foi extraordinária. Quanto mais longe do continente chinês, mais profundo havia sido a venda, e maior a recuperação, com os ADRs chineses citados pelos EUA batendo as ações chinesas cotadas por Hong Kong, que por sua vez tiveram uma recuperação maior do que as ações do continente no CSI 300:

Há mais boas notícias. As autoridades chinesas ao longo dos anos mostraram que têm o poder de movimentar os mercados de ações, mas apenas com os instrumentos mais contundentes. Nos últimos 20 anos, houve uma sucessão de derretimentos seguidos de derretimentos. Já se fala que a capitulação da China aos mercados tende a um derretimento das ações. Isso também cheira a pensamento positivo, mas a reviravolta de Xi foi provavelmente a mais importante do dia. E talvez faça sentido que no dia em que uma das duas superpotências econômicas do mundo capitula a favor do aumento das taxas e a outra desaponte a favor ou as deixe cair, os mercados globais devem ter uma reação dramática.

BCB

O banco central brasileiro surpreendeu diversos economistas

que previam uma continuidade de 150 pontos de alta na taxa SELIC. Claramente

nosso banco central está avisando que o término do ciclo se aproxima ficando na

dúvida se vai desacelerar a próxima para 50 pontos terminando em 13,25% a.a.,

ou ainda terão mais duas altas que levariam a SELIC para 14,25% - 100 pontos

seguido de 50 pontos.

Queria terminar esse relato mais longo de hoje enfatizando

alguns pontos sobre as 4 capitulações.

Nos EUA acredito que nunca ocorreu uma tamanha transferência

de riqueza dos credores aos devedores. Com uma inflação ao redor de 8% a.a. e

juros de 0,50% a.a., não precisa ser um grande matemático para inferir que os

detentores de títulos já levaram um totó, e pior, irão continuar a levar por um

bom tempo – esperamos que esse diferencial diminua. Por outro lado, essa é a

maneira clássica de reduzir a dívida pública na surdina, pois ao invés de

perder numa renegociação os rentistas perdem a prestação.

Na Rússia, provavelmente, passadas três semanas Putin

percebeu que só sofreu derrotas: ficou “duro” do dia para noite pelas sansões

impostas, como consequência virou caloteiro mundial e levou as pessoas que

possuíam ações a literalmente valor zero, talvez uma pequena liquidez em rublos,

moeda pior que o bitcoin ao inverso. Uma revoada de empresas estrangeiras saiu

da Rússia, garantindo que no futuro esse país irá involuir tecnologicamente,

além de se isolar e ficar dependente da oportunista China — que já compra

petróleo com um bom desconto — e por último, tem certeza de que a revolta de sua

população é uma questão de tempo. Não precisa mais nada para buscar uma saída

“honrosa”.

A China por sua vez, que assumiu uma postura pragmática em

relação à Covid, fechando cidades a partir do início da eclosão de um surto de

contaminação, está pagando o preço de não ter sua população imunizada, ficando

suscetível a qualquer surto. Está buscando sair dessa armadilha.

No campo econômico, assistimos nos últimos meses a uma

derrocada sequencial em seu setor imobiliário, onde diariamente alguma

companhia tem o seu bond em queda vertiginosa, negociando a seguir em centavos

de dólar —tinha procurado não se envolver, mas agora, diferentemente dos bancos

centrais do mundo Ocidental que se encontram enxugando, resolveu abrir a

torneira para evitar maiores quedas em sua bolsa de valores.

No campo político, Xi Jinping voltou a suas origens há

alguns meses, e decidiu impor muitas restrições a diversas empresas do setor de

tecnologia, achando que ainda é um país comunista em sua essência. Acontece que

sua história das últimas décadas não tendia para esse lado, o que originou vultosos

investimentos de empresas estrangeiras, que visavam se aproveitar da fartura de

mão de obra e também do mercado local para vender seus produtos. Nesse últimos

meses, sentiu na pele o que poderia representar voltar ao passado e agora

decidiu recuar.

E por último, parece razoável assumir que esse ano o Brasil

irá flertar com uma recessão, os indicadores já apontam nesse sentido, não

fazendo sentido o BCB apertar ainda mais as condições financeiras. Para seu

entendimento, é como exagerar na dose de remédio para acabar com a doença, o que

acaba com o paciente. Com um inédito título de campeão mundial de juros reais,

por que deveria subir mais? Qual seria o problema se ao invés de 5% a.a., o

juro real for 4% a.a., por exemplo?

Todas essas capitulações são positivas para os mercados.

Continuem a jogar as toalhas! Haha ...

No post game-over, fiz os seguintes comentários sobre o euro: ...” No gráfico acima com janela mensal, ou seja, de longo prazo, minha hipótese inicial era de que ainda haveria uma alta da moeda única até o nível de € 1,2914 – dentro do retângulo. Mas a queda está muito estendida é caso ultrapasse € 1,0635 vou ter que assumir que as ondas b (verde) e C (laranja) terminaram no ponto apontado pela seta, abrindo novas quedas que rumariam abaixo da paridade. Essa é uma correção bastante complexa tornando as previsões sempre questionáveis” ...

- Xiiii David você deveria se incluir no tema de hoje.

Jogou a toalha? Haha ...

Muito sarcástico! Vou explicar a seguir alguns níveis que poderão indicar alguma sugestão.

Do ponto de vista técnico, não existe ainda nenhuma

indicação que o movimento de queda tenha terminado, sendo assim ficam as

seguintes observações:

- Alternativa de alta: não poderia violar o nível de €

1,0804 e precisaria subir e romper a linha branca e ultrapassar €

1,1278.

- Alternativa de baixa: Para que possa embarcar numa continuidade

da tendência de baixa é imperativo que o nível de € 1,0635 seja rompido.

O SP500 fechou a 4.411, com alta de 1,24%; o USDBRL a R$ 5,0350,

com queda de 0,77%; o EURUSD a € 1,1090, com alta de 0,52%; e o ouro a

U$ 1.942, com alta de 0,74%.

Fique ligado

Comentários

Postar um comentário