Quando os países querem a mesma coisa #eurusd

Antes

de mais nada, vale uma explicação dos efeitos da taxa de câmbio na economia.

Quando uma moeda se valoriza em relação a outra, os produtos importados pela

primeira ficam mais baratos enquanto os produtos exportados mais caros. Isso

parece difícil de entender à primeira vista, vou dar um exemplo.

Suponha

que a taxa de câmbio entre o país A e o país B seja A/B = $1,00. Agora imagine

a seguinte relação de trocas:

-

país A vende para B canetas cujo preço é RA = $ 2,00. Fazendo o câmbio na

cotação atual, as canetas custam RB = $ 2,00

-

país B vende para A softwares cujo preço é RB = $ 10,00. Efetuando o câmbio na

cotação atual, os softwares custam RA = $ 10,00

Vamos

imaginar que a moeda A se valorize 10% em relação a B, desta forma a cotação

passa a ser agora A/B = $ 1,10

Vamos

ver o que acontece com os preços dos produtos em cada país, com essa nova

cotação.

As

canetas no país B passam a custar mais caro, de RB = $ 2,00 para RB = $ 2,20,

enquanto o software no país A passa de RA = $ 10,00 para RA = $ 9,09.

Com

esse exemplo simples, pois não é dessa forma exatamente que as coisas

acontecem, pode-se concluir que a valorização da moeda de um país é deflacionária

para sua economia, enquanto a desvalorização é inflacionária.

Até

bem pouco tempo atrás, era de boa política um país querer que sua moeda se

valorizasse. Isso indicava confiança no país e exercia uma pressão

deflacionária considerada salutar para seus habitantes. Mas hoje em dia é

diferente, a maioria dos países desenvolvidos está lutando para que não haja

deflação.

Um

artigo publicado pela Bloomberg por Noah Smith relata que os líderes americanos

estão relutantes em perceber que a política do dólar forte não atende mais aos

interesses nacionais ou às realidades econômicas atuais. Mas essa transição

para algo novo está repleta de perigos.

Durante

anos, os EUA mantiveram a política oficial de que um dólar forte era bom para

os EUA e para o mundo. Isso provavelmente parecia ótimo para muitas pessoas para

quem a palavra "forte" carrega conotações positivas. Mas, na verdade,

um dólar forte torna mais difícil — em condições iguais — que outros países

comprem bens fabricados nos EUA. Assim, uma alta taxa de câmbio realmente

torna os

exportadores dos EUA mais fracos em termos de sua competitividade nos

mercados mundiais.

É por isso que o persistente déficit comercial dos EUA — que voltou a suas máximas históricas durante a pandemia de Covid — deveria desaconselhar os formuladores de políticas a alardear as virtudes de um dólar forte:

De fato, os líderes dos EUA já estão fazendo uma mudança retórica. A Secretária do Tesouro, Janet Yellen, disse que não buscaria um dólar mais fraco, mas claramente deixa de exaltar um dólar forte. O governo Trump já havia flertado com a ideia de uma desvalorização competitiva do dólar. E o presidente Joe Biden nomeou recentemente o economista Brad Setser — que tem sido um forte crítico de países que mantêm suas moedas baixas contra o dólar — para ser o conselheiro do representante comercial dos EUA.

Não é a primeira vez que os EUA reavaliam sua política de dólar forte. Em 1985, diante do aumento dos déficits comerciais com a Alemanha e o Japão, os EUA negociaram uma redução gerenciada do valor do dólar em relação às moedas desses países. Após o Acordo do Plaza, o dólar caiu de valor:

O acordo teve o efeito pretendido, embora o déficit comercial com o Japão tenha diminuído apenas modestamente.

Um

novo Acordo do Plaza seria difícil. Embora a Alemanha e o Japão sejam sólidos

aliados dos EUA, a China, a principal fonte do déficit comercial dos EUA hoje,

também é o principal rival geopolítico dos EUA. A maioria dos analistas,

incluindo Setser, acredita que é

improvável que a China aceite uma grande valorização do yuan em relação ao

dólar. Alguns formuladores de políticas chineses culpam o Acordo do Plaza

pela bolha financeira do Japão na década de 1980 e a subsequente estagnação

econômica na década de 1990. Isso provavelmente está errado — a bolha do Japão deveu-se

a outros

fatores —

mas a China deve provavelmente permanecer cautelosa.

Então,

tirando um novo Acordo do Plaza com a China, como o dólar pode ser mais

competitivo? Uma resposta pode ter a ver com as reservas cambiais que os países

detêm.

Tradicionalmente,

países ao redor do mundo detêm a maioria de suas reservas cambiais em dólares.

Esse número caiu

ligeiramente nos

últimos anos, de cerca de 66% em 2014 para cerca de 60% hoje. Quando países

estrangeiros detêm ativos em dólar, isso aumenta o valor do

dólar. Assim, a fim de levar o dólar para um nível mais razoável, a mudança

para uma cesta diversificada de reservas pode e deve ser acelerada. Outras

moedas — euros, ienes, libras, dólares canadenses e australianos, e talvez até

mesmo o yuan — podem se juntar a uma cesta global de moedas de reserva.

Uma

maneira de incentivar isso, sugerida por Joseph

Gagnon, do Instituto Peterson de Economia Internacional, seria o Federal

Reserve começar a comprar essas outras moedas. Construir as próprias reservas

dos EUA em outras moedas empurraria o dólar um pouco para baixo, mas também

sinalizaria ao mundo que o dólar não é mais a única moeda de reserva do mundo.

Um

benefício adicional dessa política seria diversificar o risco no sistema

financeiro global. Atualmente, o mundo está extremamente exposto a eventos

negativos em um país. Se os EUA sofressem um período de violência política

intensificada, isso colocaria bancos do mundo inteiro em

risco.

Mudar as reservas para uma mescla internacional de moedas reduz esse risco.

Em

última análise, diversificar as reservas cambiais mundiais não será suficiente

para corrigir o crescente déficit comercial dos EUA — o que exigiria pelo menos

um novo Acordo do Plaza com a China, e provavelmente um acordo geral entre os

países para não sustentar suas exportações mantendo baixo o valor de suas

moedas. Mas seria um começo. E isso sinalizaria de uma vez por todas que chegou

ao fim a era em que os EUA se contentavam em sustentar o dólar e ver suas

exportações sofrerem.

Acontece

que os outros países querem a mesma coisa: manter ou aumentar suas exportações

e não importar deflação. Mas se os EUA quiserem trilhar por esse caminho,

poderiam atuar no mercado de câmbio, vendendo dólares e comprando outras moedas

—não lembro se o fizeram no passado e nem sei se existe alguma restrição. Se

fizessem isso, gerariam uma gritaria geral.

Vocês

devem lembrar da barbeiragem que o Ministro Mantega fez quando o real estava se

valorizando entre 2008 e 2011 —lembro-me de ter escrito inúmeros posts criticando

suas ações. Naquele momento, o “dólar x dólar” como eu denomino estava caindo

contra as principais moedas, além da alta nos preços de commodities.

Nessa

ponta, é uma maravilha para um país emergente vender a sua moeda e comprar

dólar, pois é totalmente factível. Naturalmente, essa ação ocasiona outras repercussões

monetárias, mas é possível. O problema surge no caso inverso, quando o país é

obrigado a se desfazer de suas reservas, vendendo dólares e comprando sua

moeda, para não sofrer uma desvalorização indesejada — um pouco o que tem

acontecido nos últimos anos no Brasil. Nesse caso, tem que torcer para o

mercado não levar todo seu estoque!

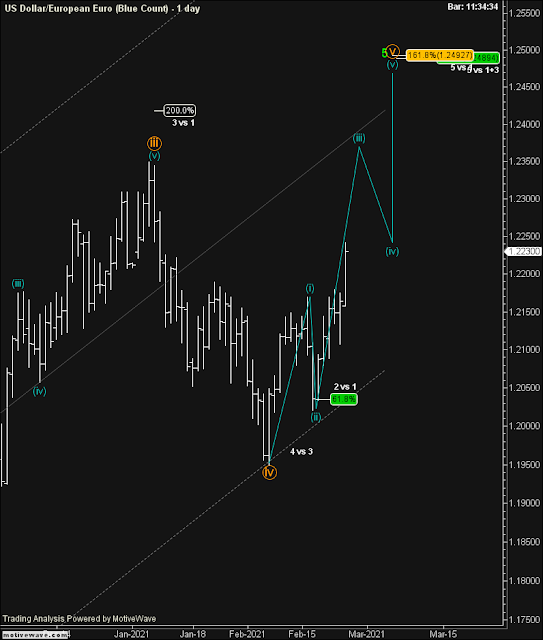

No post quando-o-dinheiro-esta-errado, fiz os seguintes comentários sobre o euro: ... “ A moeda única continuou testando o nível que denominei de mínimo aceitável atingindo € 1,1950. A partir daí se iniciou um movimento de recuperação, fortalecendo minha hipótese de alta” ... ... “ Se o mercado permitir, vou sugerir um trade de compra ao redor dos níveis marcados acima, entre € 1,2070/1,2020, com stop loss a € 1,1950” ...

A mínima atingida nessa retração foi exatamente o segundo intervalo proposto por nosso trade, sugerindo que os traders de euro estão seguindo o Mosca. Como se expressaria minha sobrinha numa situação semelhante: “Aham! “

O caminho traçado em azul no gráfico acima deveria levar a moeda única ao nível de € 1,25, podendo eventualmente superar esse nível, embora eu acredite que deva ocorrer no mínimo uma correção ao término desse ciclo.

Mas

vamos acompanhar o movimento, se é que chega até lá, e depois decidimos o que

fazer. Pelo sim, pelo não, atualizamos os stop loss para € 1,21.

No

período da tarde, seguindo a queda mais forte das bolsas, o euro recuou o ganho

obtido durante as últimas 24 horas. Esse movimento pode indicar que a correção

ainda está em andamento. O stoploss alterado pela manhã garante a preservação

do capital.

O

SP500 fechou a 3.829, com queda de 2,45%; o USDBRL a R$ 5,5192, com alta de

2,10% (se amanhã sustentar esse preço, ou seja, não for um false break, vou

iniciar uma operação de compra de dólar); o EURUSD a € 1,2166,

sem variação; e o ouro a U$ 1.771, com queda de 1,81%.

Fique

ligado!

Comentários

Postar um comentário