Mente aberta #ouro

Eu

era muito mais arrogante no passado do que sou hoje. Graças a centenas de horas

na terapia, percebi que ser arrogante significa fraqueza, uma defesa para

continuar com suas verdades sem estar aberto para outras ideias. Também tenho

um outro defeito que as vezes me atrapalha bastante: odeio mudanças — pode ser

uma bobagem, como um compromisso cancelado. Também entendi que o motivo de agir

assim é que gosto de manter todo o controle. Mas como isso é impossível,

consigo agora perceber e me adaptar melhor a essas situações.

No

ano passado, a maioria dos economistas acreditava, como o Fed, que a inflação

era temporária; apenas alguns não tinham essa visão. Eu tendia mais aos

primeiros, pois seus argumentos pareciam criveis. Entre os minoritários, o

economista Mohamed El-Erian tinha muita convicção de que o Fed estava demorando

para agir e isso poderia ter sérias consequências para a economia americana.

Ele estava certo. Pouco a pouco, os que eram contrários a essa visão mudaram

suas perspectivas de elevação dos juros, e já se fala em 5 altas para 2022, uma

delas, sendo a primeira de 0,50%.

É natural que seguíamos quem está acertando, uma ideia grafista implícita em seguir a tendência. Mohamed elaborou um artigo recente onde questiona quando o aperto monetário atingirá as condições financeiras.

Há pouca dúvida de que os países avançados no primeiro semestre

de 2022 recuarão, ainda que parcialmente, nas políticas

monetárias ultra estimulantes que têm seguido por vários anos. O que é mais importante,

mas menos certo, é quando e como isso levará a um aperto significativo das

condições financeiras e qual será a repercussão para a economia global. Essas

questões são de interesse não apenas para os formuladores de políticas em todo

o mundo, mas também para empresas, famílias e investidores.

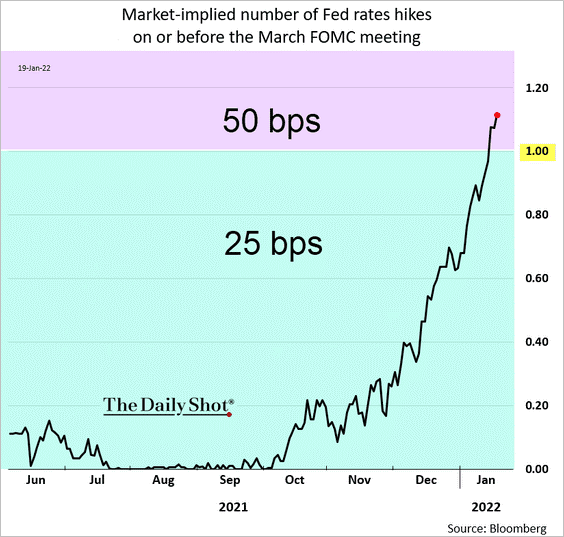

As

expectativas já mudaram drasticamente para a política monetária dos EUA. Menos de dois

meses depois que o presidente do Federal Reserve, Jerome Powell,

"aposentou" a caracterização "transitória" da inflação, o

consenso para este ano passou a incluir o fim das compras de ativos em larga

escala, pelo menos três aumentos nas taxas de juros a partir de março e o

início da redução no balanço do Banco Central.

Essa

mudança veio no contexto de inflação alta e persistente,

incluindo uma medida de 7% para o índice de preços ao consumidor dos EUA

para dezembro, e o que alguns, como Rick Rieder, da BlackRock, chamam de

mercado de trabalho "superquente". Ela se intensificou nas últimas duas semanas,

apesar do aumento dos casos de omicron, de uma desaceleração da economia da China e de

revisões negativas nas projeções de crescimento global,

inclusive pelo Banco Mundial.

Alguns

outros países desenvolvidos, como o Reino Unido, estão mais avançados do que os EUA na redução de estímulos excepcionais à política monetária. É só

uma questão de tempo até que outros entrem na onda.

Embora

as taxas de juros tenham começado a subir, essa notável mudança na política monetária ainda não levou a um aperto

significativo nas condições financeiras globais. Consequentemente, a

economia real ainda não sentiu nenhum impulso contracionista, os mercados têm

sido relativamente fortes, e os países em desenvolvimento têm sentido poucas

repercussões disruptivas.

Várias razões foram propostas para a

atual desconexão entre a política monetária menos leniente e as

condições financeiras relativamente inalteradas —

algumas que a reforçam e outras menos.

Um

conjunto de razões diz respeito à disposição e à capacidade

dos bancos centrais de validar as expectativas para o aperto da política

monetária. Baseados na experiência de vários anos, alguns sentem que os bancos

centrais não terão estômago para executar a remoção de estímulos. Outros

acreditam que serão rapidamente forçados a uma reviravolta, já que a economia,

há muito condicionada por políticas ultra frouxas, luta contra uma retirada de

liquidez — e com mais força ainda, já que o Fed atrasou excessivamente seus

ajustes políticos e agora tem que juntar três medidas contracionistas.

Um

segundo conjunto baseia-se na visão de que, dadas as magnitudes relativas

envolvidas, é a liquidez existente que importa e não a reversão do fluxo. As condições financeiras continuarão a ser regidas pela enorme

quantidade de liquidez que banha o sistema, em vez de mudanças políticas

incrementais. É uma visão que é reforçada pelo fato de que, apesar das medidas

previstas, a postura da política monetária de 2022 provavelmente permanecerá

acomodatícia em geral.

O

terceiro conjunto é mais comportamental na natureza. Dado o

condicionamento dos mercados por vários anos de leniência dos bancos centrais, levará tempo para convencer os

investidores a precificar totalmente as novas realidades políticas. Nesse

pensamento — e especialmente dada a ancoragem profunda proporcionada pela

combinação de BTD/TINA/FOMO (Compre na baixa porque não há alternativa aos

ativos de risco, especialmente por causa do Medo de Perder o Bonde), os

mercados precisariam de evidências inequívocas e esmagadoras de uma mudança

duradoura na política antes de precificá-la totalmente.

Quase

sem ligar para a razão, a desconexão mina a probabilidade de

um ajuste oportuno e ordenado, aumentando assim o risco de um erro político e

danos indevidos às condições de vida. Para avaliar isso nas próximas semanas e

meses, seria bem aconselhável:

- Olhar mais para a

evolução na renda fixa do que

em ações para avaliar o grau

de aperto nas condições financeiras.

- Focar nas mudanças dos

rendimentos nos títulos de curto prazo (até cinco anos) como reflexo de

expectativas políticas efetivas mais do que nos de longo prazo, que são

influenciados por um conjunto muito maior de fatores.

- Reconhecer

que o impacto econômico levará tempo e provavelmente chegará

depois dos eventos do mercado financeiro.

- Avaliar que as implicações

adversas para os países em desenvolvimento são

mais imediatas, especialmente quando (e não “se”) o fluxo de

capital para eles se inverter com força.

Quando

alguns falam sobre a possibilidade de um novo “enigma”, é importante reconhecer

que quanto mais tempo a desconexão persistir, mais ela pode estreitar o que já

é uma pequena janela para uma política, um mercado e um ajuste econômico

ordenados.

Como

o Fed estava atrasado para reagir à mudança pronunciada no paradigma

macroeconômico — da demanda agregada deficiente à oferta agregada deficiente

causada por interrupções bastante persistentes da cadeia de suprimentos e pela escassez

de mão-de-obra — a economia global enfrenta uma gama maior de resultados

potenciais em 2022 e mais além. Agora também tem que navegar por uma reação

atrasada e incerta das condições financeiras.

Eu

não tenho muitas dúvidas de que o Fed não sabe bem o que vai acontecer. Foram tantas

as mudanças que a pandemia acarretou, comprometendo os modelos seguidos pela

autoridade monetária, que daqui em diante será importante a sensibilidade.

Algumas coisas podemos afirmar: a mudança da preferência dos consumidores por

bens em detrimento dos serviços; novas condições na relação trabalhista

originando mais flexibilidade; o descompasso na cadeia produtiva que não se

encontra restabelecida — o risco de deflação passa a ser de inflação. O ano

promete!

No

post to-big-to-fail, fiz os seguintes comentários sobre o ouro: ...” Tudo indica que o ouro está seguindo as premissas

adotadas pelo Mosca . Assim que atingiu o nível estipulado para

término da onda (D), a última onda 1 de queda está em

andamento, terminado ao redor de U$ 1,730 conforme apontado no retângulo abaixo”

...

Desde essa postagem feita há quase dois meses, o ouro teve uma pequena queda nesse período subindo logo em seguida; porém, segundo o movimento que tem o best fit, ainda seria esperada uma nova queda ao redor do nível apontado acima de U$ 1.730. Isso é o que está mostrado no gráfico a seguir.

Mas existe uma possibilidade que não posso descartar, a de que o triangulo terminou e estaríamos no movimento de alta tão aguardado. No gráfico a seguir apresento essa outra hipótese. Ainda não posso dar mais peso a esse cenário enquanto o metal não ultrapassar o nível de U$ 1.876, conforme destaco abaixo.

Os leitores do Mosca sabem que estou buscando me posicionar no ouro, bem como no euro, já há um bom tempo. No caso do ouro, as quedas não foram muito expressivas pela própria característica do momento em que se encontra —um triângulo — enquanto o euro esteve em queda desde janeiro de 2021. Nesse período não mudei minha visão de médio prazo, que é de alta para ambos.

Não

sei se esse momento chegou nem quero me precipitar, porém estou de olho para um

eventual sugestão de compra.

O

SP500 fechou a 4.482, com queda de 1,10%; o USDBRL a R$ 5,4184, com queda de 0,37%;

o EURUSD a € 1,1309, com queda de 0,28%; e o ouro a U$ 1,838,

sem variação.

Fique

ligado!

Comentários

Postar um comentário