Taxa de 0% = U$ 0

Ontem

foi a vez da China aproveitar essa boquinha, ao emitir títulos com vários

vencimentos entre 5 e 15 anos, praticamente sem pagar nada, uns trocados. Por

exemplo, o título mais curto está rendendo 0,09% a.a.

O

colunista Barry Ritholtz fornece sua sugestão para esse cenário a ser vivido

nos próximos anos.

Os ativos de renda fixa estão em um mercado de alta secular desde junho de 1981, quando Paul Volcker, então presidente do Federal Reserve, elevou a taxa de fundos federais para 20%. Esse movimento causou uma recessão, mas abateu a inflação e criou um mercado de alta em ações que durou de 1982 a 2000. Durante as quatro décadas desde então, os rendimentos dos títulos caíram constantemente, caindo para quase nada em termos de título público.

Há apenas uma década, as notas do Tesouro de 10 anos rendiam mais de 4%. Para os detentores de títulos, porém, isso pode ser uma eternidade. Hoje, os rendimentos estão abaixo de 1%. Os investidores que buscam rendimento têm duas opções: 1) assumir mais risco para gerar rendimentos mais altos; ou 2) aceitar taxas baixas como algo que eles não podem mudar.

É

claro que nenhuma dessas opções é uma solução mágica. Antes de discutir o que

fazer e o que deve ser evitado, vamos considerar as razões para manter títulos

em primeiro lugar.

Os

ativos de renda fixa servem a dois propósitos. O primeiro é o rendimento. Em

uma carteira bem montada, pagamentos regulares de juros podem combinar com

dividendos para fornecer um valioso fluxo de caixa. A segunda função é um

diversificador. Os títulos amortecem a volatilidade geral da carteira quando

mantidos com ativos mais arriscados, tais como ações. Os ativos de renda fixa

de grau de investimento não são apenas menos voláteis, mas geralmente aumentam

de preço quando as ações caem.

Vamos

considerar cada um de nossos dois truísmos , e as estratégias

específicas de investimento que os investidores podem implantar:

• Aceitar

mais risco: Se um investidor quer mais do que a taxa de retorno livre de

risco oferecida pelos títulos do governo, deve tomar ativos mais arriscados.

Mais risco significa um retorno potencialmente maior, mas também significa uma

maior possibilidade de retornos mais baixos. Esta é a clássica

definição de risco.

Aqueles

que estão dispostos a aceitar maior risco têm essas escolhas (em crescente

ordem de risco):

–Comprar

títulos corporativos de qualidade Títulos corporativos com os maiores

ratings AAA estão rendendo cerca de 2,7%. Há obviamente um risco maior de

inadimplência em relação às notas oferecidas pelo governo americano, mas não

muito maior se você ficar com as empresas mais bem avaliadas.

–Considerar

Ações Preferenciais Uma classe de ativos híbridos com características de

títulos e ações, esses títulos negociados ao par rendem cerca de 5% ou mais. A

má notícia é que, em março, quando veio a pandemia, eles caíram em sintonia com

as ações, caindo de 30% a 35%. E muitos ainda não recuperaram totalmente suas

perdas. Uma opção para um investidor pode ser comprar um fundo negociado em

bolsa, ou um fundo mútuo com foco em ações preferenciais.

–Aumentar

as alocações em ações : Mais exposição em ações, como permitir que uma

carteira com uma alocação tradicional de 60% para ações e 40% para títulos

(também conhecidos como 60/40) se torne um 65/35 ou até mesmo um 70/30, pode

ajudar a compensar títulos de menor rendimento. Isso pode ser feito através do

reequilíbrio regular ou permitindo que o crescimento orgânico das ações mova as

carteiras para uma maior alocação em ações. Isso aumenta a volatilidade da sua

carteira por remover o efeito amortecedor dos títulos.

• Aceitar

taxas baixas como realidade: A última opção é acolher o regime de taxa

atual como o novo normal. Isso lhe dá algumas opções:

–Considerar

os títulos indexados à inflação: Os retornos reais (após a inflação)

importam mais do que apenas rendimentos. Obter 6% em seus títulos não preserva

seu poder aquisitivo se a inflação for de 7%. Esses papéis foram projetados

para proteger contra uma inflação mais rápida, à medida que o Índice de

Preços ao Consumidor sobe. 3

–Encurtar

o prazo: A diferença entre as taxas de 3 meses do Tesouro e os rendimentos

da nota de 10 anos é de cerca de 75 pontos-base, ou 0,75 ponto percentual. Isso

não é muito rendimento extra relativo para bloquear capital por uma década (se

mantido até o vencimento). Um investidor que não quer usar uma estratégia escalonada

pode considerar encurtar o prazo das participações em títulos, passando para títulos

do Tesouro de 3 meses. À medida que os rendimentos subam, recomenda-se mudar

uma parte dessas de volta para os títulos de 10 anos.

A

estratégia ideal não é aquela que gera o maior retorno, mas sim, uma com a qual

um investidor pode conviver. Os títulos não precisam ser problemáticos para as

carteiras – desde que você entenda os riscos de quaisquer mudanças, e evite

arriscar demais para o rendimento.

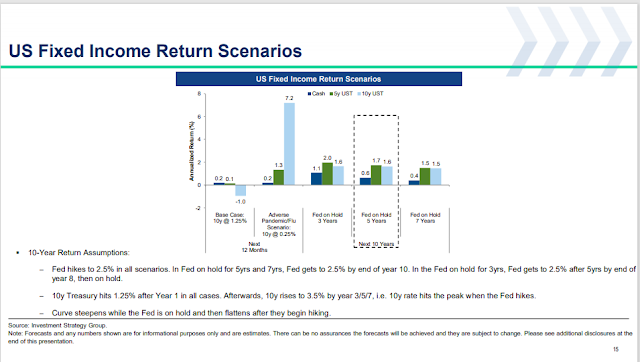

Ontem participei de uma apresentação do Banco Goldman Sachs sobre esse tema. A ilustração a seguir mostra qual é o retorno esperado com diversos horizontes, movimentações do Fed, e suas projeções sobre o rendimento dos títulos no futuro.

E o que fazer aqui no Brasil? Nos EUA é muito popular a carteira 60/40, eu já citei diversas vezes. Nunca vi um estudo feito com essa proporção aqui, e até imagino o resultado, perderia para uma carteira 100% em renda fixa! Mas isso não é mais verdade desde 2017, quando a bolsa iniciou movimento de alta e os juros começaram a cair.

Nossa

decisão não é tão dramática como as dos investidores dos países desenvolvidos.

Vejamos por quê:

- Títulos

de Renda Fixa: O stress de 2020 aqui foi dobrado: Covid-19 e Bolsonaro. Isso

fez com que os rendimentos subissem permitindo uma taxa decente: Títulos

pré-fixados de 5 anos, as LTNs, podem ser compradas com taxa próximo de 8% a.a.

Os títulos indexados ao IPCA com vencimento em 10 anos rendem um pouco acima de

3% a.a. Com uma expectativa de inflação ao redor de 3,5% a.a., o juro real

ainda é interessante.

- Ações: A bolsa brasileira recuperou boa parte da queda que ocorreu este ano. Em termos de P/L ainda é atrativa, porém não acompanho em detalhes esse mercado (somente o Ibovespa). Um outro fator a se considerar é a falta de atratividade dos investidores estrangeiros na região da América latina como um todo — eles têm um foco mais voltado para a Ásia. No gráfico a seguir, separamos as bolsas em 2 grupos: um é China/Coreia/Taiwan; o outro o total de emergentes sem esse grupo.

Uma outra opção disponível localmente é a possibilidade de investir nos mercados de bolsa internacionais, ou através de BDR ou produtos oferecidos pelos bancos.

Desta

forma, a carteira local pode ter um perfil não tão agressivo na parte de bolsa,

em função dos retornos ainda satisfatórios da renda fixa. Entretanto, a

volatilidade da carteira vai aumentar mesmo assim, pela substituição de títulos

que rendiam CDI por outros mais longos.

No post emoção-atrapalha-nos-investimentos, fiz os seguintes comentários sobre o SP500: ...” Como aponta o gráfico abaixo, existem algumas regiões onde a reversão poderá ocorrer, a saber: 3.460/3.410/3.380, sem que haja uma preferência implícita” ...

Tenho percebido que as correções estão sendo menores que a opção mais provável indicaria. Isso não tem nenhum problema do ponto de vista técnico, mas causa uma dificuldade no stop loss, que tem que ser maior.

A situação atual permite 2 formas de atuação: a primeira, entrar “antecipadamente” prevendo a menor retração (porém recomendo não seja a posição integral - gráfico abaixo);

ou esperar uma confirmação da retração, e só depois entrar no mercado. Nesse caso, o nível de entrada será mais elevado que o caso anterior.

Vamos fazer alguns cálculos: Se a opção for para comprar agora a 3.570, e se por acaso a correção se estender até o nível mais “correto”, isso aconteceria aproximadamente em 3.400, uma diferença de 5%. Desta forma, se a decisão for entrar agora, tem que estar disposto a colocar o stop loss abaixo desse nível.

Se,

por outro lado, a decisão for esperar a formação de um movimento de alta

completo, estimo (não há como calcular a priori) um nível de 3.695, uma

diferença de 3,5% do preço atual.

Notem que o objetivo final em ambos os casos

(os dois gráficos acima) é ao redor de 4.350, uma alta de 22% no pior dos casos

(primeiro gráfico), ou 28% no outro caso (segundo gráfico).

O

que fazer no caso do Mosca? Como já temos posição no Nasdaq, prefiro

aguardar o mercado me dar mais indicações da alta — mas poderia estudar entrar

agora se não estivesse posicionado.

O

SP500 fechou a 3.518, com alta de 0,39%; o USDBRL a R$ 5,3021, com queda de

1,13%; o EURUSD a € 1,1879, com alta de 0,23%; e o ouro

a U$ 1.866, com queda de 0,26%.

Fique ligado!

Comentários

Postar um comentário