Resultado ilusório #nasdaq100 #NVDA

Está chegando o final de ano, época em que começam a surgir

as previsões para o próximo ano. Quem é leitor antigo do Mosca sabe que não dou

muito valor – na verdade, nenhum valor – para esses resultados, principalmente

em relação a qual nível a bolsa vai terminar o ano. Pensei um pouco sobre como

poderia nomear esses números e, como mencionei no título, são ilusórios. Por

que seriam ilusórios? Porque fornecem uma falsa sensação que pode ser de

alegria – na maioria das vezes – ou de preocupação, caso o analista acredite

que o mercado vai cair.

Especificamente na bolsa de valores, os analistas usam

basicamente duas variáveis: qual a projeção de lucros para o ano seguinte e o

nível de P/L que acreditam. A primeira variável até conseguem ter uma

estimativa razoável, bastando considerar os ganhos projetados de cada empresa e

ponderar pelo peso que a mesma compõe no índice. Agora, a segunda é puro chute.

Observem o gráfico abaixo, que contém o P/L em um período

longo de 40 anos, e atentem para a linha preta, que leva em consideração os

lucros futuros estimados. A média se encontra aproximadamente em 17, mas

atualmente está em 21,5.

Vamos fazer uma pequena simulação para que o leitor perceba a discrepância que pode ocorrer. A estimativa de lucro do S&P 500 para 2025, segundo o economista Ed Yardeni, é entre $275 e $285. A tabela abaixo contém o nível projetado para o S&P 500 de acordo com diversos níveis de P/L.

Levando em consideração os níveis de lucro expressos por Yardeni, o resultado da bolsa para o próximo ano seria pífio. Se tivéssemos convicção nesses números, seria melhor ficar na renda fixa, ganhando 4.5 % ao ano sem risco. Agora, se o P/L for mais elevado, por exemplo, 25, o resultado seria interessante; se for menor, seria melhor sair correndo.

Sempre considerem que, ao observar uma estimativa do S&P

500, estará associado um lucro projetado e um nível de P/L. E quem sabe qual

será o P/L em dezembro de 2025?

E o que dizer das projeções mais longas, como, por exemplo,

de 10 anos? Antes de dar minha opinião – vocês já devem saber qual é –, John

Authers comentou na Bloomberg com um título sugestivo: No longo prazo, todas

as projeções serão revisadas.

No longo prazo estaremos todos mortos

Esta é a época em que casas de investimento publicam suas

previsões para o próximo ano, e eu as critico como uma perda de tempo. Não

apenas é absurdo gastar tempo analisando períodos curtos e arbitrários, mas,

para a maioria das instituições, é o longo prazo que realmente importa.

À medida que nos preparamos para o download das projeções de

2025, que provavelmente precisarão ser revisadas meia dúzia de vezes antes de o

ano terminar, vale a pena olhar para a indústria de suposições de capital de

longo prazo. O resultado desanimador é que isso também parece uma perda de

tempo, com projeções tão superficiais que nos fazem questionar se não estão

levando o ditado de Keynes sobre o longo prazo muito a sério. Não deveriam, já

que muitas instituições precisam planejar para horizontes muito além de uma

vida humana.

Teorias de Projeções de Longo Prazo

Em teoria, projeções de longo prazo deveriam ser dirigidas

principalmente pelo ponto de partida. Quando ações parecem historicamente

caras, espera-se que a década seguinte seja pior que a média, e vice-versa.

Existem também abordagens bastante diferentes para alocação de ativos, o que

deveria gerar variação. Em vez disso, o que emerge é:

- Notável

estabilidade nas projeções ao longo do tempo;

- Uma

tendência de convergir para poucos números arredondados;

- Uma

crença curiosa de que algumas classes de ativos podem se sair bem

independentemente das circunstâncias, particularmente private equity.

Meus colegas da Absolute Strategy Research reuniram

suposições de mercado de capital de várias fontes, desenterrando algumas

tentativas regulares de prever o longo prazo: uma pesquisa da Horizon Actuarial

e outra realizada pela Nasdaq eVestment. Embora prever retornos para classes de

ativos na próxima década não seja tão popular quanto prever onde o S&P 500

estará no fim do próximo ano, está próximo disso.

Essas suposições são especialmente importantes no mundo dos

fundos de pensão públicos dos EUA, onde um déficit grande pode ser reduzido

assumindo retornos mais altos. (Há mais na contabilidade de pensões do que

isso, mas essa é uma descrição justa.) O NASRA (Associação Nacional de

Administradores de Aposentadoria de Estado) publica uma pesquisa a respeito. As

projeções médias e medianas de retornos de ações diminuíram neste século, mas

muito lentamente, e não de forma significativa. O resultado nesse gráfico da

projeção do retorno anualizado da bolsa em 10 anos veio de 8,0% para 6,8%.

Gráficos e Comparações

O NASRA também apresenta um gráfico de como a amplitude

total das suposições mudou ao longo do tempo. Nunca foi mais de 1,5 pontos

percentuais, e a direção da mudança foi a mesma.

Essa aparente estabilidade pode parecer uma visão

conservadora e apropriada do mercado de ações, mas lembre-se: o maior

determinante de retorno é o ponto de partida. As expectativas de retorno eram

mais altas no início dos anos 2000, quando as ações estavam absurdamente caras

e obviamente destinadas a um mau desempenho por alguns anos. Já em 2010, quando

as ações estavam baratas, as expectativas diminuíram. Isso não reflete

prudência e conservadorismo tanto quanto uma recusa obstinada em considerar as

mudanças nas circunstâncias.

Assim, as expectativas de retorno total de 10 anos do

S&P 500 se movimentaram de maneira completamente diferente das projeções de

fundos de pensão. É estranho que tenha havido pouca tentativa de avaliar o

potencial de oscilações grandes nos retornos. Não é razoável esperar que os

gestores de fundos de pensão acertem o mercado, mas suposições que se tornassem

mais pessimistas ou otimistas conforme o ponto de partida faria sentido e

ajudaria a capturar oportunidades contrárias.

Para mostrar o quão pouco uso essas suposições rígidas têm na prática, David Bowers e Ian Harnett, da Absolute Strategy Research, compilaram o gráfico a seguir, que compara o retorno médio projetado de 10 anos para ações dos EUA, de acordo com a própria pesquisa deles e de Horizon, com o resultado final. Grandes variações nos retornos foram observadas sem alterações nas suposições para o futuro.

Commodities e Private Equity

No caso das commodities, ocorre o oposto. A última década foi muito ruim para investir nesse setor, mas nada muda a expectativa de que elas terão retornos de 4% a 5%. Outro ponto problemático é a confiança aparentemente ingênua de que o private equity continuará oferecendo retornos excepcionais. Este setor enfrenta um cenário onde a alavancagem barata pode não ser tão acessível, e a crescente competição por negócios deve pressionar os retornos para os investidores.

Nem sei se vale algum comentário. Observando os dois últimos gráficos, tem-se a nítida impressão de que é de pouca valia – ou nenhuma – essas previsões. Acredito que elas existem para uma apresentação ao board e fiquem tranquilos, acreditando que tudo vai dar certo.

A melhor classificação é do Mosca: Um resultado ilusório.

Fico com a análise técnica para me guiar.

Análise Técnica

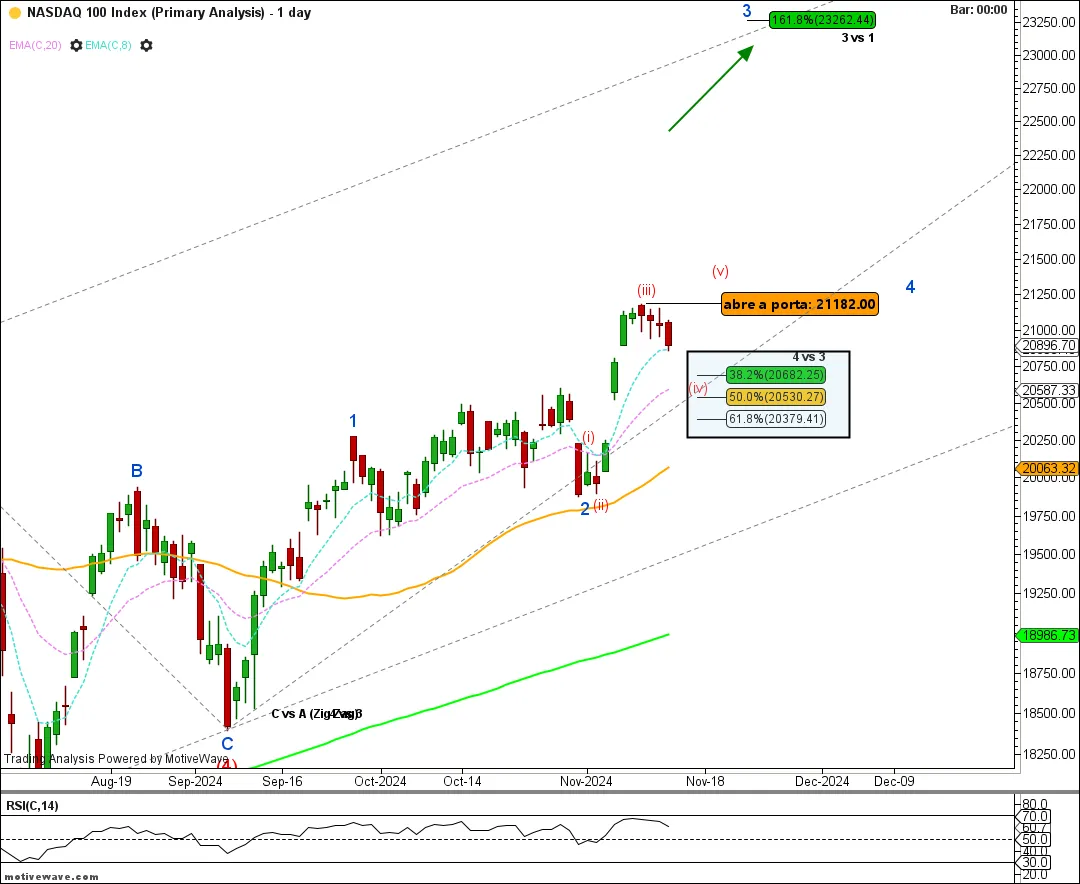

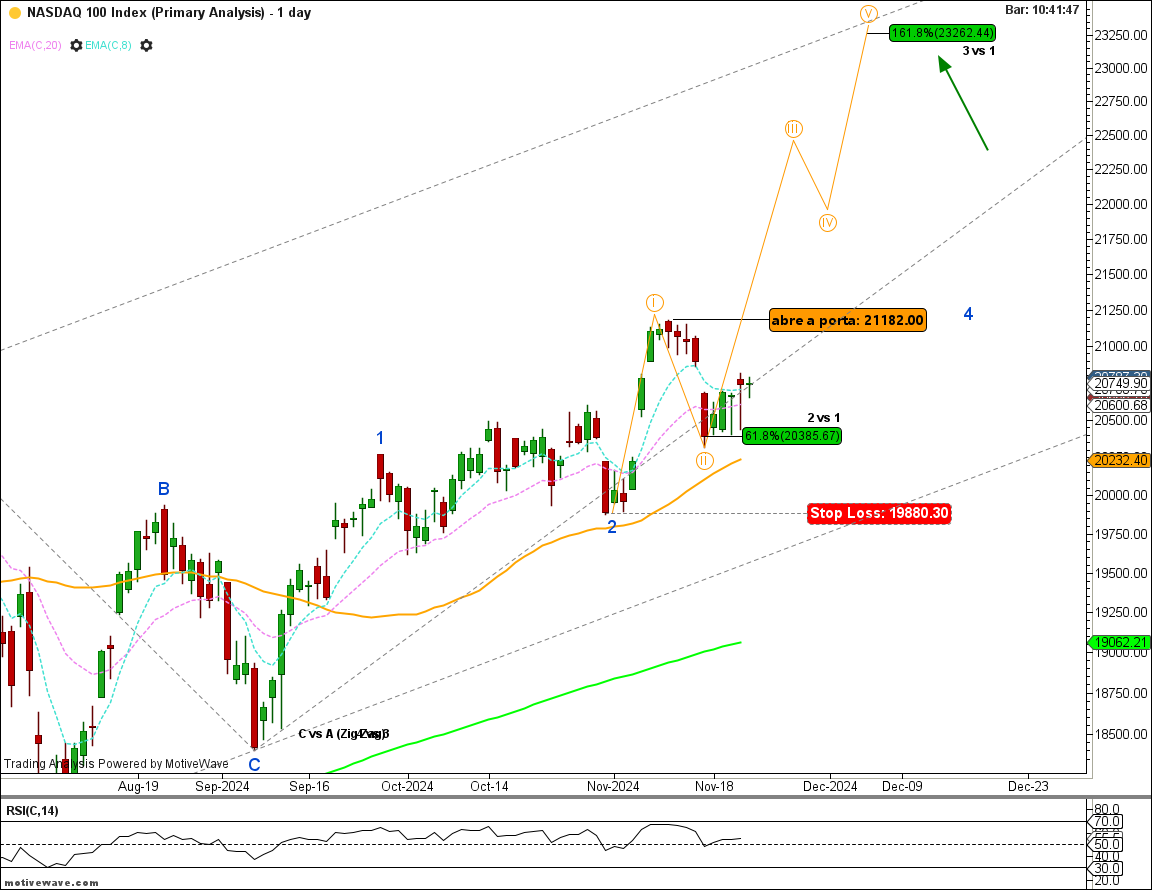

No post Powell passa uma rasteira, fiz os seguintes

comentários sobre a Nasdaq 100: “Atualmente, o nível de 21,7 mil não foi ultrapassado,

deixando aberta a possibilidade de uma correção ‘meia chata’. Contudo,

movimentos em janelas menores (1 hora) sugerem correção contida nos níveis

destacados no retângulo. Se ultrapassar 21.182, o primeiro objetivo seria

23.362”.

Fiz uma pequena modificação nas ondas de menor grau sem comprometer a visão mais ampla. Segundo minha opção, estaríamos na onda iii laranja, e o objetivo final seria 23.362.

O que não pode acontecer: queda abaixo de 19.880; o que

desejamos que aconteça: superar 21.182 e, principalmente, 21.707.

Sobre a Nvidia, meus comentários foram: “Assim como a Nasdaq 100, a Nvidia precisa manter sua correção contida em níveis do retângulo. Acima de ~U$150, novas altas se tornam possíveis”.

A Nvidia, como não poderia deixar de ser dado seu alto peso no índice da Nasdaq 100, tem uma configuração semelhante. O objetivo final, caso seja vencida a barreira anotada como “abre a janela” em U$152,89, seria entre U$233 e U$248, conforme apontado no gráfico abaixo.

O que não pode acontecer: queda abaixo de U$132.

Faz algum tempo que não publico a previsão do PIB elaborado pelo Fed de Atlanta ‑ GDPNow. Depois do último trimestre ter sido excelente, vejam como projeta o crescimento do PIB para o 4º trimestre.

Resultado excepcional: se ocorrerem os 2,6% projetados, não seria nada mal. Os economistas estão prevendo algo um pouco inferior a 2%, mas, se estiverem errados, basta trocar de camisa! Hahaha...

O S&P500 fechou a 5.969, com alta de 0,35%; o USDBRL a R$ 5,7975, com queda de 0,29%; o EURUSD a € 1,0415, com queda de 0,55%; e o ouro a U$ 2.708, com alta de 1,44%.

Fique ligado!

Comentários

Postar um comentário