All in no SP500 #eurusd

A jogada de poker mais ousada: o All in, apostando todas as fichas em uma única mão, é uma estratégia empregada em diversas situações. Seja ao se sentir absoluto na mesa considerando suas próprias cartas e as comunitárias, arriscando uma jogada ousada para espantar os oponentes e conquistar as fichas da mesa, ou simplesmente blefando. Cada uma dessas abordagens está sujeita ao capricho da sorte; ou seja, mesmo com uma probabilidade maior de vitória, há o risco de perder para outro jogador com cartas mais altas.

Meus leitores mais antigos conhecem minha aversão pela bolsa

brasileira, não por questões políticas – embora tenha muitas críticas ao

governo atual – mas sim pela falta de uma perspectiva direcional de longo

prazo, oscilando de uma correção para outra. Como sabem, minha preferência

recai sobre a bolsa americana, mas surge a dúvida: será que já atingiu seu

ápice, indicando a necessidade de diversificação para outras bolsas de mercados

desenvolvidos?

O Banco Goldman Sachs mantém há quatorze anos uma estratégia

que se mostrou eficaz, conduzida por um grupo de profissionais chamado ISG.

Abaixo, apresento suas principais argumentações para 2024.

Desde o ponto mais baixo da crise financeira global (GFC) em

março de 2009, dois temas têm sustentado nossas recomendações de investimento:

a Supremacia dos EUA e a estratégia Stay Invested.

Uma carteira de referência de risco moderado, alcançou um

retorno anualizado de 8%, totalizando pouco mais de 200% entre março de 2009 e

o final de 2023.

Os mercados norte-americanos foram os grandes impulsionadores desse desempenho impressionante. Conforme evidenciado no Anexo 1, as ações dos EUA, medida pelo S&P 500, superaram as ações de mercados desenvolvidos fora dos EUA (medido pelo MSCI EAFE) em 7 pontos percentuais anualizados e também superaram as ações de mercados emergentes (medido pelo MSCI EM) em 8 pontos percentuais.

Esse retorno foi alcançado apesar de:- O ritmo lento da recuperação econômica dos EUA logo após o

GFC.

- A crise da dívida soberana europeia em 2011-2012.

- A descida da classificação da dívida soberana dos EUA pela

Standard & Poor's em agosto de 2011.

- A surpreendente desvalorização do renminbi em Pequim em

agosto de 2015.

- A pandemia global de COVID, quando as ações dos EUA caíram

34%.

- O aumento de 52,5 pontos base da Reserva Federal para

2022-23 nos fundos federais, o ritmo mais rápido de aumentos desde a

estagflação da década de 1970 e início da década de 1980, durante a qual as

ações dos EUA caíram 28%.

As ações dos EUA continuaram a registrar um desempenho

superior no ano passado, com um retorno de 26%, em comparação com 19% das ações

desenvolvidas fora dos EUA, 10% dos mercados emergentes e -11% das ações

chinesas.

Inevitavelmente, após um período tão longo de desempenho

superior das ações dos EUA, os investidores estão fazendo duas perguntas:

Primeiro, é hora de reduzir sua alocação estratégica de ativos em ações dos EUA

com uma mudança de longo prazo em direção a ações fora dos EUA? E, em segundo

lugar, devem sub alocar taticamente as ações dos EUA, com uma mudança de curto

prazo para caixa, obrigações ou ações não americanas? E, mais uma vez, nossa

resposta a ambas as perguntas é um sonoro não.

Em resposta à questão estratégica, nossa visão de longa data

da Supremacia dos EUA permanece intacta, baseada na combinação incomparável do

país nos seguintes fatores:

- Maior economia do mundo, representando atualmente 26% do

PIB global.

- Maior PIB per capita, exceto por um punhado de países

escassamente povoados (geralmente ricos em recursos naturais ou paraísos

fiscais), cada um representando menos de 1% do PIB global.

- Mercados financeiros maiores, mais amplos e mais líquidos

que sustentam a atividade econômica nos setores público e privado.

- Dados demográficos mais favoráveis em relação a todos os

principais países, exceto a Índia.

- Maior produtividade do trabalho.

- Forte cultura de promoção e recompensa à inovação e à

assunção de riscos.

- Crescimento persistente e diversificado de lucros

corporativos.

- Extensos recursos naturais.

- Status de refúgio seguro.

- Resiliência.

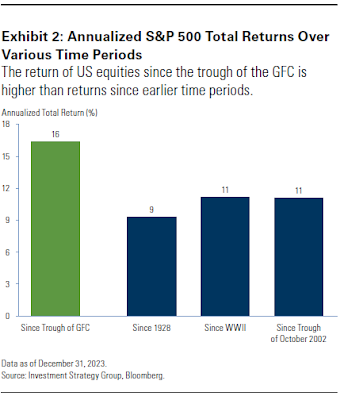

Esses fatores perduram e permanecem inabaláveis diante de fissuras sociais, culturais e políticas em diferentes períodos. O retorno das ações dos EUA desde o vale do GFC supera os retornos de períodos anteriores, com a América avançando sem sinais de outros competidores no espelho retrovisor.Em resposta à questão tática, reconhecemos que os ativos

acionários dos EUA estão caros, tanto em termos absolutos quanto em comparação

com os ativos não americanos. No entanto, recomendamos os investidores que

permaneçam investidos em ações dos EUA em sua alocação estratégica

personalizada e não mudem para títulos.

O retorno anualizado do mercado acionário dos EUA desde o

ponto mais baixo do GFC é notavelmente superior ao retorno de 9% desde 1928, ao

retorno de 11% desde a Segunda Guerra Mundial e aos retornos de 11% desde o

ponto mais baixo do mercado em outubro de 2002, após o estouro da bolha

pontocom.

Não é surpreendente que tais retornos tenham levado as

avaliações do S&P 500 a níveis elevados. Os ativos dos EUA estão caros:

- Uma métrica do Grupo de Estratégia de Investimento que

combina cinco métricas diferentes de avaliação de curto e longo prazo está

firmemente no 10º decil, o que significa que as ações ficaram mais baratas pelo

menos 90% das vezes no período pós-Segunda Guerra Mundial.

- O preço do S&P 500 em relação aos lucros operacionais

dos últimos 12 meses também está no 10º decil e 34% acima da mediana de longo

prazo.

- O preço do S&P 500 em relação aos lucros operacionais esperados para os próximos 11 meses está no nono decil, refletindo o otimismo dos analistas para um crescimento de 11% nos lucros em 2024, e está 21% acima da mediana de longo prazo.

- O prêmio de risco das ações, que compara o rendimento dos

lucros do S&P 500 com o rendimento do Tesouro a 10 anos, está no oitavo

decil.

Apesar dessas valorizações elevadas, continuamos a

recomendar que permaneçam investidos.

Acreditamos que o fosso entre os EUA e outros países de

mercados desenvolvidos e emergentes continua a aumentar na maioria das

métricas. Apresentamos que os EUA estão mais bem posicionados para resistir às

mudanças nas tendências de globalização, enquanto a China, a segunda maior

economia do mundo, tem maior probabilidade de sofrer um impacto negativo em

comparação com a maioria dos países de mercados desenvolvidos e emergentes.

Assim, recomendamos novamente a manutenção de uma sobre ponderação estratégica em

relação ao mercado acionário dos EUA.

O barateamento de outros mercados de ações não justifica uma

mudança tática das ações dos EUA para ações fora dos EUA, dado o potencial de

crescimento muito mais forte das empresas dos EUA.

- David, você vai virar fundamentalista? Hahahaha...

O objetivo ao incluir este estudo no Mosca é

apresentar os argumentos de uma equipe que vem obtendo sucesso há bastante

tempo. Resumindo seu conteúdo, o principal argumento é que as empresas

americanas são muito superiores às de outros países e provavelmente continuarão

dessa forma. O fato de estarem "caras" não justifica a realocação

para as "baratas". Por outro lado, essas ideias estão alinhadas com a

visão técnica de longo prazo do Mosca, e quando ambas se alinham, é o

melhor dos mundos. All in no S&P500!

No post será-possivel, expressei algumas considerações

sobre o euro, destacando minha insatisfação com a forma e a extensão da queda,

sem entrar em detalhes técnicos. Essa análise levanta possíveis hipóteses:

A) Talvez tenha sido precipitado, e a correção do movimento

completo pelas ondas em

laranja ainda esteja em andamento, indicando que a queda deve

estancar na área da elipse, que já está próxima.

B) A correção observada em 2023 continua em curso, com mais

etapas antes de uma possível alta.

C) Pode estar se formando uma configuração técnica conhecida

como ombro-cabeça-ombro, destacada em amarelo, indicando que o euro pode cair

abaixo de € 1,0000.

Ao revisitar o gráfico atualizado do euro em 7 de dezembro, percebi semelhanças com o gráfico anterior, mesmo após mais de 30 dias. Ajustei o término da onda (iii) laranja e as subsequentes, e o euro atingiu uma nova máxima de curto prazo em € 1,1123 antes de recuar. No curto prazo, destaco as seguintes observações:

Para a continuação do movimento de alta, é crucial

ultrapassar o nível de € 1,1082. Se isso ocorrer, é provável que o movimento

ganhe força, sugerindo uma oportunidade de compra. Por outro lado, se o nível

de € 1,0875 for rompido, as possibilidades B) ou C) acima se tornam mais

viáveis, indicando uma oportunidade de venda. Em resumo, estamos preparados

para ambos os cenários.

Alguns podem se surpreender com a falta de uma opinião firme da minha parte, o Mosca, sobre se o mercado subirá ou cairá. Isso contrasta com a abordagem fundamentalista. No entanto, minha explicação é simples: o mercado não está definido pelo critério gráfico, e, portanto, por que eu deveria estar? Tomarei posição apenas quando um dos lados mostrar mais força. Isso reflete a natureza dinâmica e imprevisível do mercado financeiro.

O SP500 fechou a 4.780, sem variação; o USDBRL a R$ 4,87,

com queda de 0,45%; o EURUSD a € 1,0969, sem variação; e o ouro a U$ 2.028, com

alta de o,24%.

Fique ligado!

Mercado americano está numa grande bolha.

ResponderExcluirPor que você acha isso? se excluir as "Magnificas Sete" o PE não é alto

ResponderExcluir