A choradeira dos gestores #nasdaq100

Resumo:

Os adeptos aqui já sabem: minha aposta é nos fundos

passivos, que estão ganhando terreno internacionalmente e, sem dúvida, marcarão

presença aqui em breve. Existe uma preocupação crescente sobre o potencial de

volatilidade dos fundos passivos em face de resgates maciços, desencadeados por

eventos externos adversos. Contudo, é claro que em uma situação de crise, todos

os tipos de fundos, ativos ou passivos, seriam impactados.

Ao aprofundar na discussão, surgem algumas alternativas:

poderíamos simplesmente descartar o índice, o que seria uma solução radical e

pouco prática, ou reconsiderar os critérios de ponderação das ações, visto que

a abordagem de igual peso parece inadequada. Questiona-se a lógica de manter a

mesma proporção em um indicie, cujas ações têm desempenhos e tamanhos tão

distintos quanto Apple e Newell Brands ‑ um exemplo escolhido ao acaso.

O debate se intensificou na última semana, especialmente

após comentários de John Authers na Bloomberg, revisitando críticas de David

Einhorn, notório por sua posição lucrativa contra o Lehman Brothers em 2008. A

questão levantada é: foi sorte ou estratégia?

A popularidade dos fundos passivos é frequentemente

atribuída à falha dos gestores ativos em superar seus benchmarks de forma

consistente. Esta crítica, embora dura, reflete a realidade do mercado.

"The Intelligent Fund Investor" de Joe Wiggins sugere que o sucesso

em investimentos ativos pode ser atribuído à sorte, uma perspectiva provocativa

que desafia a valorização do trabalho analítico profundo.

No contexto da Nasdaq 100, minha análise anterior

antecipou movimentos específicos do índice, uma abordagem que, embora não

alinhada com as metodologias tradicionais, não se mostra infundada. A incerteza

quanto à continuidade da posição, levanta um dilema estratégico se continuo ou

não na posição.

Os leitores do Mosca sabem da minha preferência por fundos

passivos, que predominam nos mercados internacionais – algo que, um dia, também

acontecerá por aqui. Tem-se discutido muito sobre o risco dos fundos passivos

em caso de um resgate expressivo, consequência de um fator exógeno; na verdade,

se uma catástrofe acontecer, ninguém escapa: tanto o fundo ativo quanto o

passivo sofrerão.

Refletindo mais sobre esse assunto, algumas possibilidades

existem: a primeira é eliminar o índice, o que resolveria o problema de forma

estúpida, quebrando o termômetro; outra possibilidade é criar outro critério de

avaliação, já que o critério igualmente ponderado é simplesmente ridículo. Ou

será que, numa carteira de ações, a proporção de ações da Apple poderia ser

igual à da Newell Brands? (Não tenho a menor ideia de que companhia é essa;

peguei aleatoriamente no final da lista.)

No post da semana passada, "é-assim-e-ponto",

discuti sobre esse assunto, mas a polêmica se estendeu. John Authers comenta

novamente na Bloomberg, questionando o argumento de David Einhorn, que ficou

famoso pela sua posição vendida nas ações do banco Lehman Brothers em 2008.

Será que ele acertou por sorte?

Investimento passivo parece inofensivo. Seu nome implica que

os fundos geridos passivamente não fazem realmente nada. Mas cada vez mais é

visto como um agente de destruição, quebrando mercados e lutando contra o

capitalismo. À medida que o passivo passou para uma posição muito mais

dominante nos mercados de ações, tais argumentos tornam-se mais plausíveis. Na

virada do ano, a Morningstar, o grupo mais amplamente citado que acompanha o

setor de gestão de fundos, relatou pela primeira vez que a maioria dos fundos

de investimento dos EUA eram geridos passivamente.

Nessa escala, o conceito de passividade começa a se tornar tênue. Por analogia, as baleias azuis são, por todas as contas, animais bastante pacíficos, mas coloque uma em uma piscina e ela fará ondas para todos os outros.

Críticas à gestão passiva existem há décadas. Na semana passada, alcançou um novo ápice quando o gestor de fundo de hedge David Einhorn, mais famoso por sua posição short bem-sucedida no Lehman Brothers em 2008, reclamou em uma entrevista à Bloomberg que os gestores passivos quebraram o mercado. Todos no mundo passivo confiavam que todos os outros fizessem sua lição de casa para eles e estabelecessem um preço sensato para as ações, disse ele. Tais objeções não são novas, mas o volume de feedback que recebi no newsletter da semana passada sobre isso mostra que o interesse só aumenta; então eu retorno ao assunto novamente.

Dois Polos Matemáticos

Para recapitular meu argumento principal: A gestão passiva,

por virtude de suas taxas mais baixas, vai, ao longo do tempo, ter um

desempenho melhor para seus investidores do que a maioria dos fundos geridos

ativamente. Com o passar do tempo, o mercado de ações tornou-se cada vez mais

institucionalizado. Números do Federal Reserve mostram que a proporção detida

por domicílios individuais caiu de mais de 90% após a Segunda Guerra Mundial

para apenas 33% agora. Assim, era possível há 75 anos para todos os gestores de

dinheiro profissionais vencerem o índice, pois não havia muitos deles. Eles

também estavam em um mercado com um exército de investidores individuais que

tinham seus próprios motivos para manter ações e não estavam necessariamente

tentando superar um benchmark de mercado. Agora, a aritmética está firmemente

contra os gestores ativos.

Esse é um polo do argumento. Na outra extremidade está o

fato de que o mercado não poderia possivelmente ser gerido de forma 100%

passiva. Se isso acontecesse, ele deixaria de funcionar e a descoberta de

preços — estabelecer um preço sensato para diferentes títulos para que o

capital flua para onde possa ser mais bem utilizado — se tornaria impossível.

Como está, os fundos de índice confiam nas avaliações colocadas nas empresas

pelo mercado, o que significa enviar mais dinheiro para empresas que já têm uma

avaliação elevada. Isso contribui para a formação de bolhas dentro do mercado,

como o crescente poder das sete magníficas ações de tecnologia.

Por mais de três décadas os fundos passivos receberam fluxos

líquidos de entrada. Apenas no ano passado, a Morningstar diz que os fundos de

ações passivos dos EUA receberam $244 bilhões, enquanto os fundos ativos

sofreram saídas de $257 bilhões. Isso continuou uma tendência bem estabelecida:

Cada montante de dinheiro novo é investido no peso de mercado. Se alguns gestores estão empolgados com a Nvidia Corp. e elevando seu preço, então os fundos passivos também serão obrigados a comprar mais dela com seus novos influxos, inflando assim uma bolha. Eu também causei alguma confusão ao avisar que, se houvesse uma perda de confiança nos fundos de índice, essas tendências poderiam se inverter. Para ser claro, eu não quis dizer que a maioria dos gestores ativos venceria o índice, mas sim que, à medida que o dinheiro saísse dos fundos passivos, poderíamos esperar que as distorções se invertessem. Com cada nova rodada de vendas para atender resgates, as maiores ações veriam a maior venda.

Gestores ativos, vendo os resgates chegando, presumivelmente

tomariam medidas evasivas saindo dos mega caps com antecedência.

Neste ambiente, os fundos passivos teriam retornos um pouco

melhores após taxas do que o gestor ativo médio. Mas eles são os veículos de

escolha hoje em dia, e se as pessoas ficarem assustadas e tentarem sair do

mercado, o dinheiro saindo desproporcionalmente virá das ações maiores. A massa

de dinheiro passivo em mega caps poderia contribuir para uma bagunça enorme.

Descoberta de Preços

Como, então, preservamos a descoberta de preços? Para ser claro, a questão não é o valor geral do mercado, mas as avaliações relativas dentro dele. Rob Arnott da Research Affiliates, argumenta que a indexação não ajuda na descoberta de preços, mas isso não a torna anti-capitalista:

Primeiramente, os indexadores

não fazem nada para avançar a descoberta de preços; esse papel é servido pelos

gestores ativos (basicamente qualquer dólar que não seja indexado é gestão

ativa). Se os gestores ativos possuem 10% do mercado, isso ainda é suficiente

para a descoberta de preços funcionar. Em segundo lugar, é insuficiente dizer

que a indexação é ruim; é crucial oferecer uma alternativa superior, que possa

vencer para o investidor paciente de longo prazo, líquido de taxas e custos de

negociação.

A resposta de Arnott é geralmente rotulada de "Smart

Beta," ou usando tecnologia passiva para reduzir custos, mas

vinculando fundos a índices que são ponderados por diferentes fatores. Se seu

ETF aloca com base nas receitas totais e lucros das empresas, em vez de seu

market cap, por exemplo, você pode usar fundos passivos para corrigir

anomalias.

Além disso, porém, em que ponto alcançamos o "Pico

Passivo?" Arnott sugere que a descoberta de preços pode funcionar mesmo a

90% passivo, e os maiores proponentes da indexação também sugeriram isso ao

longo dos anos. Nesse ambiente, os gestores ativos precisariam fazer apostas

muito mais ativas e concentradas à medida que definem os preços para todos os

outros. Ainda assim, a maioria ficaria atrás do índice. O crescente interesse

no chamado compartilhamento ativo — procurando fundos ativos para ter uma seleção

de ações amplamente diferente das alocações passivas — visa ajudar nisso.

Adrian Cattley da Capeview Capital LLP em Londres faz um

ponto mais sofisticado sobre como o capitalismo tem maneiras de corrigir

qualquer falha do sistema de descoberta de preços dentro dos mercados de ações

públicas. O mercado de ações, ele nos lembra, não é a economia:

Vamos assumir que as

Magníficas Sete atraem o capital e seu P/E continua subindo e, como um vampiro,

suga a classificação do resto do mercado, a tal ponto que elas não podem

levantar capital nos mercados públicos. Até agora, tudo mal. Mas se o preço

deles cair para um nível muito baixo, eu, como um comprador privado não

indexado, posso intervir. Se eles não têm como financiar um novo projeto, mas

os retornos sobre ele são atraentes, empresas fora do mercado de ações o

financiarão. Esse ponto é chave. O desejo de ganhar dinheiro investindo capital

é forte em todos os lugares, não apenas nos mercados de ações públicos. São

principalmente as pessoas nos mercados de ações públicos que estão reclamando

sobre isso.

Se Cattley e seus colegas podem colocar dinheiro em uma

construtora britânica e "fazer um retorno de 25% sobre o capital porque os

mercados públicos fizeram seu trabalho, então estou encantado," ele diz.

"O capitalismo é difícil de matar."

Se isso soa um tanto quanto darwiniano, é porque é. O fundo

de ações médio investindo apenas em ações públicas não vai superar o mercado. É

um dinossauro. Mas se os gestores ativos decidirem levar suas habilidades para

gerenciar ativos privados, então eles podem se sair muito melhor do que o

S&P 500. De fato, grandes endowments e gestores de fundos de pensão

estão alocando cada vez mais dinheiro em ativos privados. A desvantagem é que

tais gestores cobram muito mais por seus serviços do que fundos de índice, ou

mesmo fundos ativamente geridos convencionais.

O efeito somatório do investimento passivo pode ainda provar

ser tornar mais barato para a maioria de nós obter exposição aos retornos do

mercado geral, enquanto torna mais caro descobrir os melhores retornos.

Pensamentos?

É importante entender por que os fundos passivos tiveram

tanto sucesso. Isso se deve simplesmente à impossibilidade da maior parte dos

gestores ativos de bater o seu benchmark ao longo do tempo, ou seja, não

conseguem manter sua performance. Estou sendo injusto com a categoria, ou estou

"cuspindo no prato", como se diz em linguagem popular? No livro

"The Intelligent Fund Investor", Joe Wiggins, em um de seus

capítulos, afirma que um gestor ativo acerta uma determinada posição de ação

por sorte. Confesso que isso me intrigou, mas seu argumento me fez pensar: se o

futuro é incerto, como a escolha de uma ação que sobe não seria por sorte? Não

sei se concordo plenamente, afinal, seria desvalorizar todo o trabalho feito

por um analista, mas também é inegável o que expus acima.

Se os investidores perceberam que o fundo em que investiam

perdia para o seu benchmark e que existe outro cuja aderência a esse benchmark

é de 100% e tem um custo de administração superbaixo, por que não mudar? É

muito lógico que isso aconteça. A concentração nas Magníficas Sete não é por

acaso; são as empresas mais lucrativas do mundo e com crescimento expressivo de

vendas. Não seria lógico que o fluxo tendesse para elas? E foi o que aconteceu,

vejam que impressionante a entrada nesse segmento.

Não tenho ideia do que pode acontecer se um evento endógeno ocorrer, mas, enquanto a situação mantiver este status quo, não vejo mudança. A chiadeira mais parece choradeira dos gestores, cuja importância vem perdendo. Sua contestação não teria como pano de fundo um conflito de interesses?

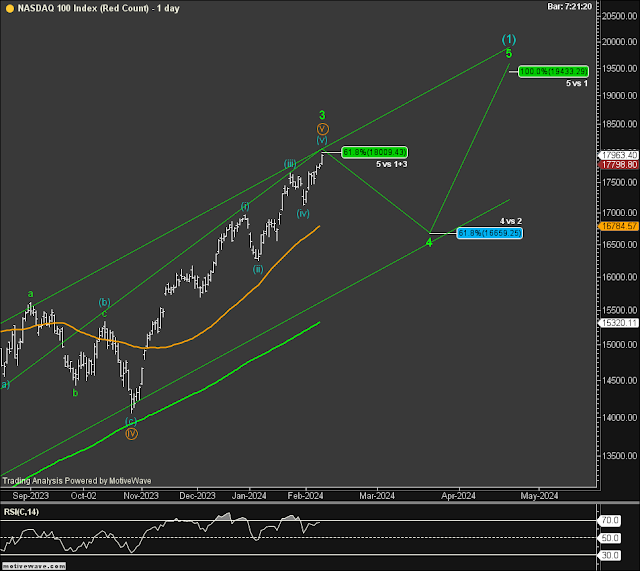

No post "é-assim-e-ponto", fiz os seguintes

comentários sobre a Nasdaq 100: ..."o término da onda (1) azul

terminaria em 19,4 mil"...; ..."a opção acima é que haveria mais uma

sequência de 3, 4 verdes. Nessa contagem, há uma boa notícia e uma má notícia:

a boa é que a queda na onda 4 verde seria menor que na opção acima; a má

notícia é que a onda (2) iria acontecer mais à frente de qualquer

forma"...

Ao me deparar com o gráfico da Nasdaq 100, fiquei perplexo com algumas evidências: primeiro, que essa contagem não é "by the books", mesmo que não esteja errada, mas não se encaixa nas encontradas nos livros sobre Elliot Wave; segundo que é provável que a onda 3 verde tenha terminado. Sendo assim, uma onda 4 verde "chatinha" está por vir – demorada e com queda de extensão ainda indefinida. Vou decidir durante o mercado se continuo ou não na posição.

- Hahahaha... essa é boa, David! Esqueceu que os leitores irão ler o post só no final do dia?

Às vezes, eu coloco minhas ideias para que os leitores

saibam dos dilemas e dúvidas que tenho, pois eles podem ter essas mesmas, num

processo de aprendizagem fluido. No caso em questão, se você se lembrar, tenho

indicado que existe uma outra contagem mais agressiva que, por enquanto, não

estou adotando. E, se esse for o caso e eu vender, será doloroso entrar de

novo. Se eu tivesse certeza dessa contagem acima, não deveria estar no mercado

com posições, seria desafiar a estatística.

Ao observar o gráfico acima, que trata do PL de parte do índice de bolsa, não há dúvidas de que as Magníficas Sete estão caras. Quem utiliza análise gráfica sabe que ações caras podem ficar mais caras, assim como as baratas podem ficar mais baratas. Mas nada além disso pode ser concluído, o que já é bastante. Porém, o que não se observa nesse gráfico é a velocidade com que as vendas continuarão no futuro, nem mesmo as margens. Por exemplo, a Nvidia possui atualmente uma margem ao redor de 23%, mas projeta-se que chegue a 50% daqui a um ano. Isso é o que eu chamo de "alavancagem ao quadrado" – as vendas e as margens aumentam. Enquanto isso, para as que estão baratas, pode ocorrer o inverso – mas não estou afirmando que isso vá acontecer.

O SP500 fechou a 5.005, com queda de 0,48% ‑ decidi não fazer nada hoje; o USDBRL a R$ 4,9661, com queda de 0,14%; o EURUSD a € 1,0774, sem variação; e o ouro a U$ 2.013, com alta de 0,44%.

Fique ligado!

Índices vem se comportando como ações individuais, com ganhos anuais fabulosos. Os investidores compram esses índices passivos como se comprassem um ativo individual. Somente quando os saques em massa começarem, veremos o efeito negativo da concentração nesse tipo de investimento. Quando as negociações com computadores e stops começaram a ser adotados em grande escala, houve a segunda-feira negra. Não duvido que o FED entre comprando esses fundos de índice para "estabilizar" o mercado.

ResponderExcluirO que eu frisei no post é que numa situação gerada por algum fator exógeno criaria stress nos mercados, e mesmo que a dominância fosse em fundo ativos o que provavelmente ocorreria seria o fechamento para resgate como já se observou no passado diversas vezes. No stress não tem vencedor!

Excluir