Será Nvidia uma bolha? #usdbrl

Resumo:

A Nvidia emergiu como líder quase monopolista no setor de

chips de Inteligência Artificial (IA), apresentando um crescimento exponencial

tanto em vendas quanto em lucros nos últimos anos. Esse fenômeno financeiro

levantou questionamentos sobre a possibilidade de estarmos diante de uma nova

bolha no mercado de ações, à semelhança do que foi observado com as empresas

ponto.com no final dos anos 90.

A companhia se destaca não só pelo seu desempenho

financeiro robusto, mas também pela clareza e potencial de sua proposta no

campo da IA marcando uma diferença significativa das empresas que alimentaram a

bolha ponto.com, muitas das quais chegaram ao mercado sem receitas ou lucros

comprovados.

Analisando o comportamento do mercado e as condições

financeiras, observa-se que, apesar das taxas de juros estarem em seus níveis

mais altos em décadas, a expectativa de cortes futuros e a contínua alta no

mercado de ações sugerem um ambiente propício à formação de bolhas, conforme

discutido por estrategistas do Citigroup.

Entretanto, preocupações surgem quanto às valorações

elevadas no mercado de ações dos EUA, especialmente em comparação com outras

partes do mundo, e a concentração do mercado em um pequeno número de ações de

tecnologia, incluindo a Nvidia. A história mostra que tais concentrações muitas

vezes precedem correções de mercado significativas.

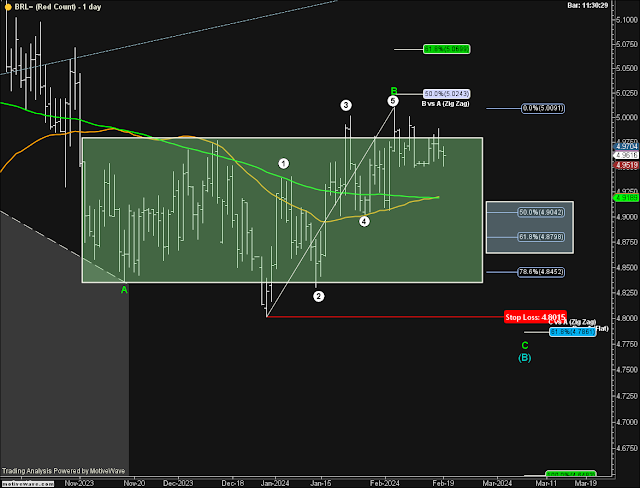

No post sobre o dólar, sugeri intervalos de compra entre

R$ 4,90 e R$ 4,88, com stop loss em R$ 4,84 e R$ 4,80. Recentemente, o dólar

aproximou-se do limite superior do retângulo, incerto se romperá. Ressaltei R$

5,0178 como crucial para uma alta, exigindo rompimento firme, não apenas um

toque leve. Em caso de queda, os limites do retângulo direito no gráfico são

relevantes

Agora a empresa Nvidia se tornou conhecida da grande maioria

do público, por ser a detentora de praticamente o monopólio dos chips usados na

IA e, como consequência, ter obtido vendas e lucros exponencias nos últimos

anos. O gráfico de sua cotação na bolsa levanta a hipótese de que seja mais um

caso clássico de uma bolha.

O Mosca em sua existência já apontou alguns casos, e gosto

de anexar um slide de apresentação feita em 2012 sobre bolhas "No mundo das bolhas". Sobre as possíveis causas elencadas, a maioria poderíamos enquadrar

nesse caso. John Authers avaliou sob vários aspectos se esse caso se assemelha à

bolha conhecida como ponto.com em 1999.

Uma enésima Bolha?

À medida que o mundo contempla o crescimento fenomenal da

Nvidia Corp., cujo valor de mercado acaba de aumentar em mais de US$ 275

bilhões em resposta ao seu contínuo aumento nos lucros, os pensamentos se

voltam não apenas para as ponto com, mas também para a Grande Crise de 1929 e

até para a Corrida do Ouro de 1849.

Tais comparações devem ser tratadas com cuidado. A era ponto

com foi extrema. Os mercados podem ficar muito inflados e preparar-se para uma

queda, sem nunca chegar tão longe quanto em 1999. Sinais sérios de especulação

não garantem que uma bolha inflará tanto antes de estourar. Com essa cautela em

mente, aqui está a lista de verificação de perguntas sobre bolhas da Points

of Return – newsletter de John Authers

1. Há Algo Emocionante?

Sim, definitivamente há. As bolhas históricas foram

impulsionadas por inovações claramente significativas, mas cujo futuro e

valoração são impossíveis de determinar. Para não ficar de fora, as pessoas

investem em tecnologias genuinamente emocionantes, e muitas perdem tudo mesmo

que elas tenham sucesso. Isso foi verdade não apenas para a internet, mas

também para canais, ferrovias e o automóvel. Mesmo que a IA se prove tão

grande, isso poderia acontecer novamente. A Nvidia indiscutivelmente fez algo empolgante.

Eis como seus lucros por ação aumentaram desde que foi lançada em 1999 (de

todos os anos):

A Nvidia vendeu muito mais produtos por um lucro muito maior nos últimos 12 meses. Ela também tem uma ideia claramente definida que é fácil de entender, na inteligência artificial. Isso não é nada parecido com o absurdo de 25 anos atrás, quando empresas chegavam ao mercado antes mesmo de terem gerado qualquer receita, quanto mais lucros. Desta vez, há realmente algo concreto. O problema é que a presença de algo tão empolgante aumenta o risco de que uma bolha se forme.

2. Há Dinheiro Barato Disponível?

Charles Kindleberger em seu tratado clássico Manias,

Pânicos e Crashes sugere que dinheiro barato de alguma forma é outra

condição necessária para uma bolha. Como sabemos, as taxas estão as mais altas

em décadas. No entanto, estamos na posição muito incomum onde o mercado está

subindo para máximas históricas em meio a muito entusiasmo, e ainda assim

espera-se que o dinheiro fique mais barato muito em breve. É por isso que os

estrategistas do Citigroup acreditam que a bolha da IA pode ir mais longe:

Em 2000, foram necessárias altas agressivas do Fed para

estourar a bolha. Desta vez, o Fed pode muito bem cortar durante a formação de

uma bolha de ações. Isso sugere que mantenhamos nossas posições favoráveis nos

EUA e permaneçamos com excesso de peso em tecnologia.

Isso leva a uma questão relacionada:

3. O Comportamento Sugere Especulação Excessiva?

A fase final de uma bolha baseia-se quase inteiramente sobre julgar o comportamento humano; comprar um ativo porque está subindo e vender antes que ele caia. Você pode identificar isso de uma maneira olhando para padrões técnicos, de quão rapidamente os preços das ações estão avançando. Com base nisso, podemos dizer que isso é, no máximo, uma imitação muito pálida de 1999. O gráfico a seguir compara o desempenho do Nasdaq 100 em dois períodos - começando em outubro de 1998 quando a valorização das ponto com começou, e a partir do início da atual ascensão em dezembro de 2022 (desculpas pelas limitações de nosso software gráfico). Até agora, esta alta está muito atrás do cronograma das ponto com.

Há relativamente poucas evidências de uso excessivo de alavancagem nos mercados financeiros, mesmo se taxas mais altas ainda não estão desacelerando a economia dos EUA como esperado. John Higgins da Capital Economics em Londres oferece este gráfico mostrando que a dívida de margem na Bolsa de Valores de Nova York caiu significativamente nas últimas semanas à medida que o mercado subia:

Higgins apresenta o seguinte argumento:

Diferente da maioria das bolhas, esta não foi

acompanhada, pelo menos até agora, por sinais óbvios de alta e crescente

alavancagem... A alavancagem tem caído recentemente. E a relação da alavancagem

com o tamanho do mercado de ações tem feito o mesmo.

As pessoas ainda não estão se comportando como fazem na fase

final especulativa de uma bolha, o que é bom saber. A possibilidade de cortes

nas taxas de juros, no entanto, sugere que o combustível pode estar a caminho.

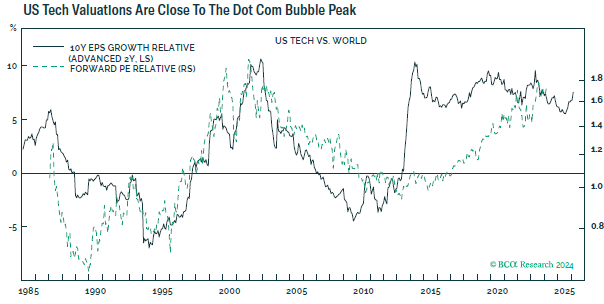

4. E Quanto às Avaliações? O Mercado está Muito Caro?

Sim, o mercado dos EUA nao está com preço bom. (Muitos

outros parecem muito mais baratos.) As ações de tecnologia dos EUA parecem

quase tão caras em relação ao resto do mundo como em 2000. Este gráfico é de

Dhaval Joshi da BCA Research:

Novamente, ainda não estamos em extremos, e de qualquer forma a avaliação é um mau sinal para avaliar o timing. Keynes estava certo ao dizer que um mercado pode permanecer irracional por mais tempo do que a maioria das pessoas pode permanecer solvente. Mas é importante notar que as ações definitivamente parecem caras em relação aos títulos. Este gráfico, também de Higgins, mostra uma medida simples do prêmio de risco de ações — o rendimento extra que você obtém de ações comparado a títulos. É o mais baixo (significando que as ações estão as mais caras) em duas décadas. Não está nem perto de ser tão louco quanto em 1999-2000, quando o prêmio de alguma forma ficou negativo:

5. A Concentração no Mercado é Excessiva?

Qualquer um que tenha acompanhado o entusiasmo sobre as

"Sete Magníficas" ações de tecnologia, das quais a Nvidia é membro,

estará ciente de que o mercado está muito concentrado no momento. Existem

diferentes maneiras de medir isso; nenhuma é encorajadora. Esta é de Jim Reid

do Deutsche Bank, e mede o peso dos 10% superiores de ações no S&P 500:

A única vez anterior que as ações dos EUA foram tão concentradas foi em 1929. Uma vez que os números sejam atualizados para esta semana, é bem possível que estejamos em um recorde. Isso é desconfortável.

Se tomarmos uma definição diferente e olharmos para o peso

de apenas as 10 maiores ações dentro do S&P 500, a situação atual se

destaca ainda mais. S&P Dow Jones Indices gentilmente me forneceu números desde

1980, e eu adicionei o número mais recente após o fechamento de quinta-feira:

Pela primeira vez em pelo menos 43 anos, e provavelmente sempre, mais de um terço do S&P 500 está em apenas 10 ações. É difícil tirar conclusões estatisticamente válidas, mas vale notar que a concentração tende a ser maior logo antes de grandes quedas de mercado. Então isso também é inquietante. O setor de tecnologia está mais à frente do mercado do que mesmo no auge em 2000:

6. Importa Que as Empresas Sejam Tão Grandes?

Isso é crítico. Grandes empresas foram valorizadas a

valorações tolas em 1999, mas as menores foram para a estratosfera. Nada

parecido está acontecendo hoje em pequenas empresas. A questão, eu acho, é

genuinamente nova. As empresas simplesmente nunca foram tão grandes antes, em

relação a todos as outras. Eu certamente não me lembro de nenhum conjunto de

resultados corporativos importando tanto para o mundo financeiro inteiro como a

Nvidia nesta semana. Mas faz sentido porque, como mostrado neste ótimo gráfico

de Reid, as Sete Magníficas ações agora são maiores do que um país médio. As

empresas juntas ganham mais dinheiro do que quaisquer países, exceto os EUA,

China e Japão (que está apenas um pouco à frente):

isso é um grande negócio e leva a uma pergunta crucial:

Faz Sentido?

As suposições sobre o que vai acontecer no mundo real são

consistentes com o que podemos realmente esperar? No caso das mega caps, elas

podem possivelmente permanecer tão dominantes? Joshi sugere que não. Os lucros

das empresas de tecnologia estão crescendo muito mais rápido do que os de todos

os outros. Isso implica, presumivelmente, que seu dinheiro está sendo feito às

custas de outros, o que é perfeitamente legítimo se verdadeiro, mas sugere

problemas para o mercado geral.

As Sete Magníficas competem entre si. E se sua dominância se expandir, podemos esperar que políticos tentem detê-las de alguma forma. Ou, o capitalismo pode fazer o trabalho ao promover inovações que permitem que novas empresas e tecnologias compitam. Muitas empresas no passado tinham posições aparentemente intransponíveis e estavam classificadas entre as cinco maiores nos EUA, apenas para desaparecerem. Exemplos incluem Sears Roebuck, General Electric Co., AT&T, Eastman Kodak Co. e Intel Corp. No caso da Intel, o declínio é fenomenal. A antiga fabricante de chips dominante no mundo vale US$ 300 bilhões a menos do que em 2000. Em um ponto, o valor de mercado da Intel era US$ 497,6 bilhões maior do que o da Nvidia; agora está US$ 1,78 trilhão atrás. A dominância não é necessariamente para sempre, mas agora que as Magníficas são consideradas de importância macro, um declínio ao estilo Kodak machucaria o mundo em geral.

Também há a questão de se podemos comprar acesso ao

crescimento da IA. Em 2000, em grande parte, não podíamos: o Google ainda não

era público, e o Facebook não existia. Em meio a corridas do ouro, Joshi

aponta, há um instinto de comprar "picaretas e pás" — a

infraestrutura que permite às pessoas minerar ouro. Isso pode ajudar a explicar

o enorme aumento na demanda pelos chips da Nvidia, à medida que as pessoas

talvez se armem excessivamente com picaretas e pás de IA. Isso também explica a

breve posse da Cisco como a maior empresa do mundo no início de 2000, e o

fervor em torno da telefonia móvel nos anos 1990. O problema é que mesmo quando

uma tecnologia cumpre todas as maiores esperanças nela, como quando todo mundo

conseguiu um telefone de bolso, as empresas que parecem ter uma participação

direta não necessariamente lucrarão. O gráfico de Reid compara o crescimento

dos telefones móveis com o desempenho das ações de telecomunicações:

Se você comprou em 2000, estava absolutamente certo sobre o futuro crescimento da telefonia móvel. E você perdeu uma quantia horrenda de dinheiro.

Então, isso é uma Bolha?

Se 1999 é nosso referencial, isso definitivamente ainda não

é uma bolha. Isso poderia mudar se dinheiro mais barato for adicionado à

condição clássica de uma nova tecnologia empolgante na qual as pessoas não

querem perder. Aqueles que desejam tentar o trabalho perigoso de temporizar uma

bolha provavelmente têm um tempo para fazer isso. Além de julgar como os outros

se comportarão, no entanto, entrar nisso implicaria confiança de que o cenário

de pouso suave da economia com taxas mais baixas realmente se concretiza,

juntamente com a confiança de que as maiores empresas continuarão crescendo sem

impedimentos. Se isso acontecer, há muito mais festa pela frente. Apenas tente

não pensar no que viria depois.

O que é possível sim é saber que o que está ocorrendo com a

Nvidia não se assemelha as condições da bolha ponto com. A primeira e mais

importante diferença é que naquele momento se media o preço pelo número de

cliques que a página de internet recebia, o que demostraria interesse do

público, lucro então era coisa para um futuro longínquo — enquanto no caso da

Nvidia é muito concreto.

O preço das ações da Nvidia leva em consideração um

crescimento contínuo e exponencial em conjunto com seu lucro, será que é

razoável essa suposição? No curto prazo parece que teria pouca chance de ter um

concorrente à altura, mas como qualquer mercado com margens elevadas, em algum

momento algum surge. Outro risco considerável é a concentração de seus lucros –

40% do seu data center é proveniente da IA. Esse assunto está gerando muita

discussão pela sociedade, e em algum momento os governos poderão restringir o

seu uso.

O Mosca não classificaria como uma bolha, mas seria

uma ação que embute muito otimismo para o futuro.

- David, chega de enrolar, é para comprar ou não?

Ok, você me convenceu, vou iniciar a publicar minha análise

técnica da Nvidia na primeira sexta-feira do mês junto com a nasdaq100.

O dólar está nos últimos dias mais próximo do limite superior do retângulo, se vai romper ou não é outra questão. Destaquei o nível de R$ 5,0178 como importante para meu cenário de alta, mas tem de romper com gusto, não adianta dar uma beijoca e voltar! Na queda destaquei o retângulo a direita e vale as observações anteriores sobre os limites.

Caso o dólar resolva romper aponto com o sinal em azul onde

se situaria a onda (B) azul e C verde.

O SP500 fechou a 5.069, com queda de 0,38%; o USDBRÇ a R$ 4,9799, com queda de 0,30%; o EURUSD a € 1,0849, com alta de 0,29%; e o ouro a U$ 2.031, com queda de 0,21%.

Fique ligado!

This time is different!

ResponderExcluirnão entendi seu comentário.

ResponderExcluir