Substituição no final do jogo #USDBRL

Trump levou um tiro, mas foi Biden que morreu, eleitoralmente

falando. Sua permanência na disputa só o colocaria em maior tensão e descrédito

perante o público. Ele não tinha outra coisa a fazer. Agora, toda atenção se

volta ao seu substituto, onde Kamala Harris parece a melhor opção, dado o tempo

escasso até as eleições, bem como a possibilidade de uso dos recursos já

coletados para a campanha, pois, caso não seja ela, teria que retornar aos

doadores.

Essa mudança altera o quadro eleitoral? Não sou especialista

no assunto, mas arrisco um palpite. As tentativas de assassinato têm se

mostrado historicamente a favor de Trump, que passou de vilão para vítima. Em

segundo lugar, Harris, como vice-presidente, foi uma decepção, pois me recordo

de quando foi anunciada sua indicação, muito se esperava dela, porém, durante

os quatro anos, nada apresentou nem apareceu na imprensa. Mas os Democratas não

parecem ter nada melhor a apresentar, e deverá ser ela a indicada.

Como ficam os mercados nessa situação? John Authers comenta na

Bloomberg, que ele (o mercado) odeia incerteza.

A alegada aversão dos mercados à incerteza é um dos clichês

mais irritantes que existem. Na última semana, um presidente foi ferido por uma

bala de assassino pela primeira vez desde 1981, enquanto outro optou por não

disputar um segundo mandato pela primeira vez desde 1968. Isso parece

significativo. Mas não está claro que há muita incerteza para os mercados

odiarem.

Agora sabemos que Biden não será o candidato dos democratas,

enquanto Kamala Harris é muito provável de receber a indicação. Ela é uma

pessoa muito diferente de Biden, mas seria a candidata da continuidade, sem

divergências óbvias em nenhuma questão importante. As chances de Trump perder

são ligeiramente maiores do que eram, já que ela não tem a desvantagem crítica

de idade de Biden, mas não por muito. A resposta inicial dos mercados de

apostas foi levar a probabilidade de vitória de Trump de volta a 61%, quase

exatamente onde estava antes de um atirador disparar contra ele:

Como está, um retorno de Trump à Casa Branca continua sendo o resultado mais provável, como tem parecido o ano todo. O mesmo é verdadeiro para uma maioria republicana no Senado, embora a decisão de Biden possa ajudar alguns titulares democratas a se manterem. Provavelmente é justo dizer que as chances de uma onda vermelha varrendo a presidência e ambas as casas do Congresso diminuíram, mas não por muito.

Esperamos uma reação tímida do

mercado de ações à renúncia de Biden à corrida presidencial, pois era

amplamente esperada. O fato de Biden endossar Kamala Harris reduz a incerteza.

Pode haver uma pequena reversão do “Trump trades” 1na segunda-feira,

já que a vice-presidente Harris é percebida como tendo uma chance ligeiramente

melhor de ganhar, com a CBS News publicando uma pesquisa na sexta-feira que

mostrava Harris perdendo por 51/48 em comparação com Biden em 52/48.

1 o mercado associa um grupo de operações que se beneficiaria com uma

vitória de Trump, a esse grupo denominou de “Trump trades”

Olhando algumas semanas mais à frente, Marko Papic da BCA

Research comenta que substituir o presidente em exercício no topo da chapa tão

tarde na corrida é um sinal de pânico: “É — para colocar em termos que os

investidores devem entender — o equivalente ao Fed cortar 100 pontos base em

pânico.” Como tal, isso deve pelo menos chamar muito mais atenção para os

democratas e dar-lhes a chance de transformar o debate. Setores vistos como

beneficiários do controle democrata podem desfrutar de uma recuperação. Citando

Larry McDonald do Bear Traps Report:

Os mercados estão começando a

perceber que o cenário de investimentos é inteiramente diferente se uma Casa

Branca de Trump vier com controle de AMBAS as casas do Congresso. Claramente,

os “Trump trades” estão hoje ricamente precificados em relação a uma

recuperação que os democratas provavelmente terão ao sair da convenção.

A política sob Trump seria mais previsível e os mercados

mais confortáveis se houvesse algum controle sobre ele por parte do Congresso.

Uma grande corrida pelo crescimento também seria mais difícil de passar.

Mas o que exatamente são os “Trump trades”? Sua agenda de

corte de impostos corporativos e desregulamentação deve ser boa para as ações,

e sua ascensão política tem as ajudado no último ano. Dito isto, o S&P 500

teve sua pior semana em meses após a tentativa de assassinato que parecia

melhorar suas chances, então a relação não é linear. Um olhar sobre como os

principais índices se saíram desde dois desenvolvimentos políticos importantes

— o debate de 27 de junho e o tiroteio de 13 de julho — mostra que além do

setor bancário, que prosperou, não houve uma resposta clara ou consistente ao

crescente chance de vitória de Trump.

Isso é razoável o suficiente, porque há outros fatores em jogo, que geralmente são mais imediatos. Enquanto isso, sua agenda econômica expansiva fiscalmente, em combinação com tarifas extras prometidas, deve ser ruim para os títulos de renda fixa, e até agora não tem sido. Os rendimentos do Tesouro de dez anos estão mais baixos do que antes do debate, enquanto a curva de rendimento se acentuou, mas não por muito.

Definir um trade de Trump em câmbio estrangeiro é

particularmente difícil, pois ele quer explicitamente um dólar mais fraco,

enquanto o consenso de mercado no momento é que ele significaria rendimentos

mais altos, maior incerteza e, portanto, um dólar mais forte. Se há uma falta

de urgência em precificar os riscos de Trump 2.0, é porque a política monetária

do Federal Reserve é considerada muito mais importante. Um provável corte de

taxa em setembro abafa potenciais expansões fiscais a partir do próximo ano.

Lindsay James, estrategista de investimentos da Quilter Investors em Londres, comentou que as expectativas de cortes de taxas “permaneceriam a força motriz para os retornos do mercado, em vez de uma campanha eleitoral barulhenta.” Ela acrescentou: “Trump é favorecido, mas se Kamala Harris, ou outro candidato, ganhar terreno, então a recente rotação pode perder força e essa volatilidade pode tomar conta.

As chances de uma varredura republicana limpa em novembro

acabaram de diminuir um pouco, mas ainda é mais provável do que qualquer outra

coisa. Até agora, o mercado assimilou as implicações positivas para as ações,

mas não as implicações negativas para os títulos. Com todo o drama, isso

provavelmente não mudará.

É natural que exista um período de incerteza, primeiro até

que seja definido quem será o candidato e, após isso, quais serão suas chances.

O Mosca acredita que a vitória de Trump parece inevitável. O partido Democrata

fez muitas besteiras durante o mandato, e a pior delas ocorreu na Califórnia,

onde é permitido que qualquer pessoa possa se apoderar de bens desde que custem

menos de US$ 950. Afinal, coitados, nem sempre podem ter recursos para tanto!

Aqui no Brasil, seria uma solução: os ladrões, ao invés de correr riscos,

levariam celulares e outros bens para depois negociar novinhos na caixa no

mercado paralelo. Que ideia esdrúxula!

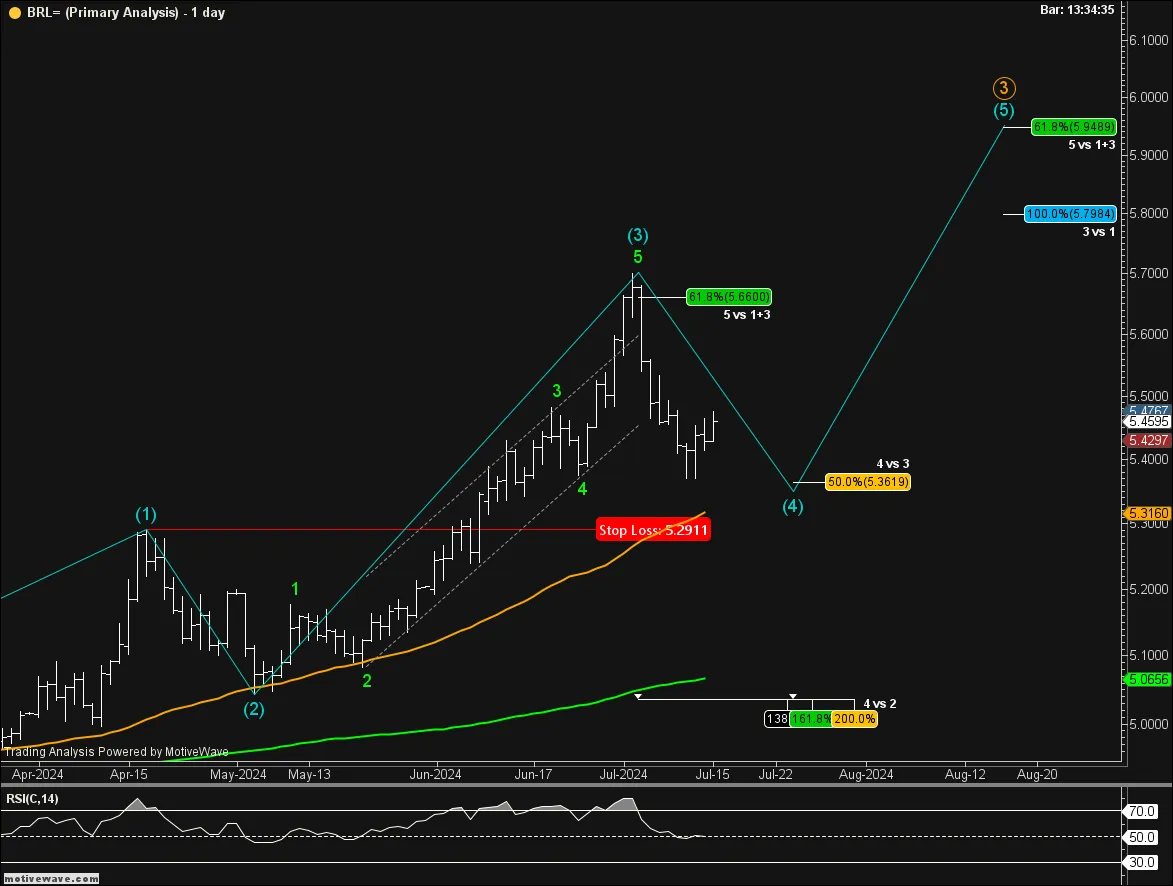

No post **visões-contrarias**, fiz os seguintes comentários

sobre o dólar: ... “A personalidade de ondas 4 é essa: fica a impressão que

o movimento terminou. Por enquanto, mantenho os mesmos pontos citados acima.

Caso o patamar de R$ 5,70 seja ultrapassado, o provável objetivo seria entre R$

5,79 e R$ 5,94, conforme se pode notar no gráfico abaixo.” ...

Parece que minha ideia está em formação. Depois de declarações menos enfáticas contra os cortes pronunciadas pelo Lula, o mercado começa a perder esperança (nunca deveria ter tido) de que tudo não passa de discurso. O ministro Haddad virou tema permanente de chacota nas redes, onde se percebe claramente que tem autonomia zero! Não posso afirmar que a onda (4) azul terminou – ainda não se enxergam 5 ondas claras para cima, como destacado no gráfico a seguir. Ficamos no aguardo para melhor definição e possível sugestão de trade, agora com mais possibilidade de novas altas.

No post da semana passada, anexei um gráfico apontando a elevada posição dos estrangeiros contra o real. Mesmo com as últimas declarações do governo, que iriam cortar US$ 15 bilhões (isso é corte ou trocado para o tamanho do orçamento brasileiro?), eles não arredaram o pé de suas posições. Uma conclusão que se pode extrair é de que a queda vista de R$ 5,70 a R$ 5,37 foi feita pelos “mãos fracas”, como se denomina nos mercados.

O SP500 fechou a 5.564, com alta de 1,08%; o USDBRL a R$ 5,5682, com queda de 0,46%; o EURUSD a € 1,0886, sem variação; e o ouro a U$ 2.399, sem variação.

Fique ligado!

Comentários

Postar um comentário