Fed: Cuidado #nasdaq100 #Nvidia

Na próxima semana, o Fed deverá anunciar o tão esperado

corte de juros. O Mosca acredita que esse movimento é praticamente certo —

diria que 95%, mas sempre deixo uma margem de 5% para manobra. Agora, o que não

está claro é se o corte será de 25 ou 50 pontos. Vou deixar para dar minha

opinião após observar algumas fontes.

Nick Timiraos, do *Wall Street Journal*, reporta que o Fed

se encontra num dilema: começar pequeno ou grande?

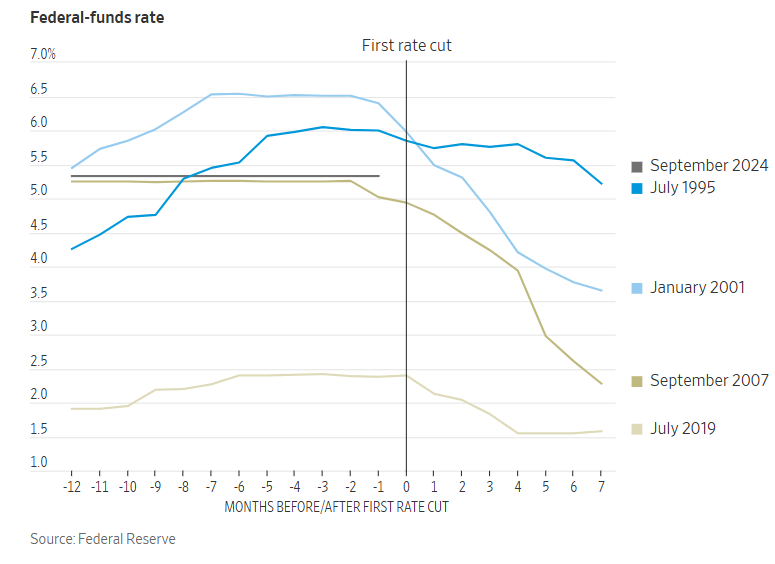

Jerome Powell, presidente do Federal Reserve, está diante de

uma decisão difícil: cortar as taxas de juros de forma gradual ou mais

agressiva. Na reunião dos dias 17 e 18 de setembro de 2024, o Fed deve reduzir

as taxas pela primeira vez desde 2020, após um ciclo prolongado de aumentos que

levou a taxa básica a cerca de 5,3%, o maior nível em duas décadas. Agora, com

a inflação sob controle, a grande dúvida é se o corte inicial será de 0,25 ou

0,5 pontos percentuais.

Um corte de 0,25 pontos seria o movimento tradicional e mais

conservador, dando ao Fed a chance de avaliar o impacto dessa política na

economia. Essa abordagem também evitaria que os mercados interpretassem o corte

como sinal de pânico ou que esperassem uma série de cortes rápidos nos próximos

meses. Analistas indicam que há uma probabilidade de 85% de que o Fed opte por

essa redução menor, especialmente após o recente aumento nos custos

habitacionais no índice de preços ao consumidor, o que diminuiu a pressão para

um corte maior. **Comentário meu**: veja mais adiante os dados publicados pelo

Deutsche Bank, que não corroboram com essa probabilidade. No passado, foi dessa

forma — reduzindo 25 pontos — que o Fed agiu no primeiro corte.

Por outro lado, um corte de 0,5 pontos poderia sinalizar uma preocupação mais urgente com o enfraquecimento da economia. Embora a criação de empregos em junho e julho tenha sido revisada para baixo, os números de agosto mostraram uma leve melhora no crescimento das folhas de pagamento, e os pedidos de auxílio-desemprego permanecem baixos, em níveis semelhantes aos do ano passado. No entanto, o desemprego subiu 0,5 pontos percentuais em 2023, o que normalmente indica que continuará a subir — e isso preocupa alguns economistas.

A inflação desacelerou significativamente, e o Fed está

preocupado com o risco de manter as taxas elevadas por muito tempo, o que pode

prejudicar o mercado de trabalho desnecessariamente. O mercado imobiliário está

dando sinais de fraqueza, com a queda na construção de novas residências, o que

pode ser outro indicativo de desaceleração futura na contratação.

Há também incerteza quanto à trajetória futura dos cortes de juros. Projeções econômicas que serão divulgadas na reunião podem mostrar quantos cortes os funcionários do Fed esperam para o restante do ano. Com três reuniões restantes em 2024, os mercados antecipam que o Fed poderá cortar mais de 100 pontos-base até o final do ano. No entanto, se o Fed sinalizar menos cortes do que o esperado, isso pode causar uma reação negativa nos mercados, aumentando os custos de empréstimos, justamente quando o banco central tenta reduzi-los.

Assim, enquanto um corte de 0,25 pontos pode ser o caminho

de menor resistência — permitindo que o Fed ajuste sua política conforme novos

dados chegam — há argumentos a favor de um corte de 0,5 pontos, caso os membros

do Fed decidam que é hora de acelerar o alívio nas condições financeiras,

evitando uma desaceleração econômica mais acentuada.

Achei que ele ficou no muro parecia mais convencido com os

25 pontos, mas no meio do texto levou para 50 pontos.

O Deutsche Bank utilizou uma ferramenta proprietária de IA

para interpretar artigos publicados no Wall Street Journal e no Financial Times

— IA sendo utilizada nos contextos mais lógicos de utilidade.

As últimas 24 horas foram agitadas no que diz respeito às expectativas para a reunião do FOMC na próxima semana. Após o CPI de quarta-feira, parecia que um corte de 25 pontos-base estava praticamente garantido em termos de expectativas de mercado. No entanto, alguns artigos da imprensa abalaram essa percepção. O primeiro, de Nick Timiraos do Wall Street Journal (WSJ), argumentava que o debate entre um corte de 25 e 50 pontos-base era uma “decisão apertada”, mas Matt Luzzetti, do Deutsche Bank, interpretou que o artigo apresentava argumentos mais favoráveis à redução maior.

O relatório do WSJ foi seguido por um artigo no Financial

Times (FT), escrito por Colby Smith, que repetia que a reunião da próxima

semana era uma “decisão apertada”, mas Matt interpretou que o artigo favorecia

argumentos contrários a uma ação mais agressiva. Matt e Shreyas Gopal, da

equipe de câmbio do Deutsche Bank, decidiram colocar o artigo do WSJ na nova

ferramenta de IA proprietária do DB Research, junto com o famoso artigo do WSJ

de junho de 2022 (do mesmo autor), que indicava que o Fed estava inclinado a um

aumento de 75 pontos-base — uma surpresa de tom agressivo para os mercados.

Embora Matt tenha considerado que o artigo de ontem tinha uma convicção menor

do que o de 2022, queríamos verificar se a opinião imparcial da IA sobre o

nível de convicção era a mesma.

E o que o Mosca acha? Acredito que não há razão para reduzir 50 pontos agora, já que as evidências econômicas ainda apontam para

uma economia sólida. Os dados de empregos, que muitos analistas estão

utilizando como base, ao serem observados mais atentamente, não apresentam

motivos para preocupação. O principal argumento é que não há dispensas

significativas, e o aumento do desemprego se deu, em parte, pelo acréscimo de

oferta vinda da imigração. Em termos de PIB, os dados do GDPNow que tenho

publicado mostram uma economia sólida — afinal, crescer 2,5% no último

trimestre é ruim? E, por fim, a inflação está no caminho certo. As projeções

para o PCE, que será publicado no final do mês, são animadoras. A Goldman Sachs

espera 2,69% para o “core” e 2,25% para o índice cheio. Nada mal.

O movimento do Fed, somado às projeções que farão parte desse relatório e à sessão de perguntas e respostas, será acompanhado de perto por todo o mercado. Um corte de 25 pontos seria equilibrado: mostraria vitórias no combate à inflação, mas cuidado para não aquecer demais a economia. Já um corte de 50 pontos levantaria suspeitas de que o Fed sabe de algo que o mercado ainda não sabe — e isso não seria bom. Se o Mosca tivesse algum conselho ao Fed, seria: Cuidado para não cair na narrativa do mercado.

No post a-ilógica-política fiz os seguintes comentários

sobre a Nasdaq100: Fiz uma mudança na contagem das ondas, que parece mais

adequada ao momento atual de indecisão — e existem várias: Fed, eleições,

guerras... tudo característico de triângulos e onda 4. No gráfico abaixo, de

acordo com essa ideia, a onda (4) azul deveria consumir mais tempo, pois

estaríamos na onda C verde. A onda E verde deveria culminar com

os resultados das eleições, quando a onda (5) azul começaria — só falta

combinar com quem mesmo! Hahaha... A onda C verde deveria reverter ao

redor de 17,9 mil, mas em triângulos há pouca previsibilidade.

Ontem, fiz uma observação final no post — O Sapato Branco — sobre o S&P 500: ...“Um cenário de alta maior do que eu esperava no curto prazo pode se concretizar. Se for o caso, vamos entrar!” ...Para quem está me acompanhando, é uma chamada forte. Acontece que a Nasdaq100 está um pouco atrasada em relação ao índice acima, que mostro a seguir. Esse atraso ainda coloca a opção de triângulo na mesa, embora eu não possa eliminá-la também no S&P 500. Como ficamos? Antes, Show me as 5 ondas! É possível um indicie ultrapassar e o outro não? Muito, muito pouco provável! Sigam o Mosca para uma eventual entrada.

Em relação à Nvidia, meus comentários foram: “Efetuando uma estratégia semelhante à da Nasdaq100, a 'queridinha' estaria dentro do triângulo, conforme o gráfico a seguir. Não vou gostar de vê-la abaixo de US$ 100,00, mas principalmente abaixo de US$ 90,69, o que inviabilizaria a ideia do triângulo.”

Uma observação visual comparativa entre os gráficos se nota que o atraso da Nvidia em relação à Nasdaq100 é até maior. Nos últimos dias, analistas criticaram bastante a “queridinha”, apontando vários riscos, além da frustração não tanto pelos resultados, mas pelo novo chip que atrasou. Para mim, que observo o preço, os riscos estão evidentes: alta meteórica. Isso é motivo para abandonar o barco? Ainda não. Tecnicamente, nada indica isso. Apontei no gráfico abaixo um ponto de observação.

O fluxo para o setor de tecnologia teve um recuo nas últimas semanas — sem novidade, se observo como bateram nas "Sete Magníficas" ‑ Queriam atrapalhar minha apresentação na FEA! Hahaha... ‑ Mas é assim que o mercado se movimenta. Nem sempre em linha reta, algumas retrações ocorrem. Como analista técnico, é essencial avaliar se essas retrações indicam uma mudança de rumo mais significativa — algo que temi nos últimos meses ‑ Desde julho, as entradas do Mosca nas bolsas americanas têm sido sem retorno, enxugando gelo ‑

- David, me explica uma coisa: se o cenário de alta que você imagina ocorrer, vai encurtar o triângulo, tirando duas “pernas” dele? Isso não vai desvirtuar a Teoria de Elliot Wave, que você tanto respeita? Hahaha...

Não vou fazer isso mesmo! Existe uma possibilidade de que a

correção em questão tenha sido uma “flat” irregular ou uma correção complexa.

Nada de desvirtuar!

O SP500 fechou a 5.626, com alta de 0,54%; o USDBRL a R$ 5,6555, com queda de 1,10%; o EURUSD a € 1,1078, sem variação; e o ouro U$ 2.582, com alta de 0,9% ‑ um comentário sobre o metal: eu tenho uma visão altista há um bom tempo e na hora de entrar nesta última alta fiquei imobilizado por conta de uma contagem da onda 5 (diagonal). Certamente eu errei estando certo! Vou olhar com mais detalhes na segunda-feira!

Comentários

Postar um comentário