Reprovado! #bitcoin #usdbrl

Os políticos podem fazer (propor) pequenas

"medidas" ou grandes besteiras. Imbuídos de popularidade e aclamados

pela população, se deixam levar pela ideia de que são bons em tudo, afinal, se

o povo os escolhe, é porque assim são. Na verdade, confundem carisma com

preparo, e, em algumas matérias, é necessário preparo para evitar grandes

erros. Bons são aqueles que têm consciência de suas limitações.

Vejam nosso presidente quando se meteu a opinar sobre juros.

Lula ficou algumas semanas pegando no pé do atual presidente do BC, Roberto

Campos, que, como um lorde, apenas ouviu e não desviou um centímetro de suas

convicções. Seu mandato termina agora em dezembro, e, para sua substituição, o

presidente indicou Gabriel Galípolo, que já faz parte do comitê da autoridade

monetária.

Lula acredita que as pessoas já esqueceram de seu

"bate-boca" sobre o assunto. Se 10,5% de juros da Selic eram altos,

10,75% na última reunião do BCB é ainda mais. E ele não perde por esperar, pois

os mercados já projetam que a SELIC deve atingir 12% já no mandato do novo

presidente. Estou bastante curioso para saber como Galípolo irá se comportar no

seu mandato. Vai manter a lógica ou ceder à pressão política?

Porém, não é só no Brasil que essas coisas acontecem. Mais

recentemente, Donald Trump, para ganhar votos dos adeptos das criptomoedas, fez

a seguinte promessa na Bitcoin 2024 Conference, em julho último: "Será a

política da minha administração [...] manter 100% de todos os Bitcoins que o

governo dos EUA atualmente possui ou venha a adquirir no futuro. [...] Isso

servirá, de fato, como o núcleo do estoque estratégico nacional de

Bitcoin." A senadora Cynthia Lummis acrescentou: "Estabelecer uma

reserva estratégica de Bitcoin garantiria firmemente a posição do dólar como a

moeda de reserva mundial no século 21 e asseguraria que continuássemos sendo o

líder mundial em inovação financeira."

O respeitado blog Money & Banking publicou uma matéria

comentando a "estupidez" – assim classificada por eles – dessa

proposta, da qual resumo seus principais argumentos.

Um editorial recente do *Wall Street Journal* destacou a

acirrada competição pela "política econômica mais idiota" proposta

durante a atual campanha presidencial dos EUA. No topo da lista estão tarifas,

controles de preços de alimentos e a oposição à aquisição da U.S. Steel por uma

empresa japonesa. Sugerimos adicionar a essa lista as recentes propostas para

estabelecer um estoque nacional, ou até mesmo uma reserva estratégica, de

Bitcoin. Em vez de acumular Bitcoin, instamos os formuladores de políticas a vender

rapidamente tudo o que têm ou recebam.

Duvidamos que o Bitcoin tenha valor fundamental positivo a

longo prazo. Dado o custo energético para liquidar transações e produzir

Bitcoin, bem como o papel das criptomoedas em facilitar finanças ilícitas, o

valor social do Bitcoin pode ser muito pequeno ou até negativo. Com isso em

mente, argumentamos que, em vez de elaborar um quadro regulatório que ajude a

legitimar as criptos, as autoridades deveriam simplesmente deixá-las

desaparecer. De fato, na ausência de proteções legais, o valor do Bitcoin

provavelmente desmoronaria se fosse amplamente utilizado.

No entanto, agora que a SEC concedeu aos gestores de ativos

dos EUA a autoridade para oferecer produtos negociados em bolsa (ETPs) de

Bitcoin à vista, e os europeus articularam um conjunto completo de regras

(MiCA), não é mais viável que as autoridades simplesmente ignorem as criptos.

Pelo contrário, os reguladores devem agir para garantir que esses ETPs (e

quaisquer futuros veículos de Bitcoin) atendam aos mesmos padrões de segurança

e solidez aplicados a todos os instrumentos de investimento convencionais.

Mas o fato de agora precisarmos regular as criptos

certamente não justifica que o governo federal acumule Bitcoin. Afinal, não há

estoques de ações corporativas ou títulos. Um estoque de Bitcoin pelo governo

serviria apenas para subsidiar os atuais detentores de Bitcoin. E, como o

Bitcoin não paga juros nem dividendos, isso ocorre às custas dos contribuintes

domésticos. Em vez disso, sempre que obtiver Bitcoin, o governo federal deve

buscar vendê-lo o mais rápido possível.

Em nossa opinião, a maior contribuição de longo prazo que o

governo federal pode dar à legitimidade do Bitcoin é redobrar a luta contra o

uso de criptomoedas para lavagem de dinheiro, financiamento do terrorismo,

tráfico humano, entre outros. Felizmente, a gama de ferramentas para detectar e

rastrear transações ilícitas — tanto na blockchain quanto fora dela — está se

ampliando (veja, por exemplo, o relatório de julho de 2024 da Chainalysis sobre

Lavagem de Dinheiro e Criptomoedas). Mesmo assim, dado os incentivos poderosos

para criminosos — e para governos estrangeiros sob sanções — ocultarem

pagamentos por bens e serviços ilegais, essa batalha crítica será custosa e interminável.

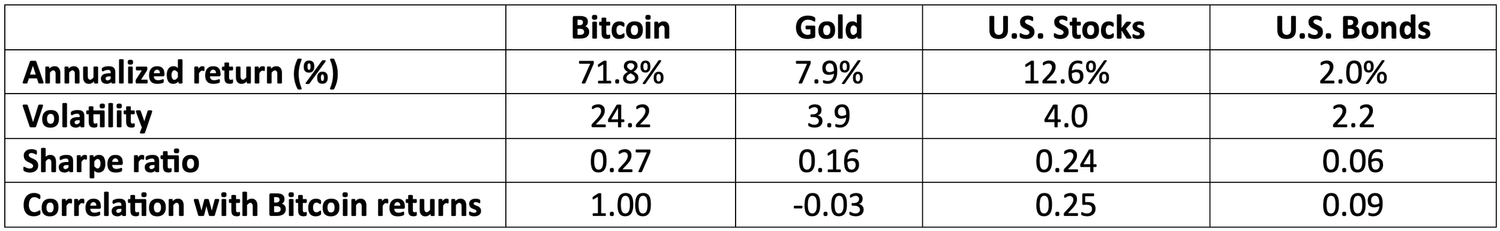

Passando a alguns detalhes, começamos explicando por que o

Bitcoin pode ter pouco ou nenhum valor fundamental. Ao contrário de uma ação ou

título, não há perspectiva de que o Bitcoin pague dividendos ou juros, pois não

há lucros. Além disso, a extrema volatilidade do Bitcoin — cerca de seis vezes

maior que a das ações e quase 12 vezes maior que a de títulos corporativos de

alta qualidade (veja a Tabela 1) — o torna inútil como unidade de conta na qual

poderíamos cotar os preços de bens e serviços: basta pensar nas enormes

oscilações diárias e semanais na última década no preço do Bitcoin para carros

ou casas.

Notas: O retorno anualizado é baseado no período completo, do início ao fim da amostra. A volatilidade é o desvio padrão dos retornos de quatro semanas. O índice Sharpe é a razão entre a média e o desvio padrão dos retornos de quatro semanas. As ações são do S&P 500, enquanto os títulos são corporativos AAA. Fontes: FRED, Yahoo Finance e cálculos dos autores.

Finalmente, e mais importante, continua havendo um volume de

negociação de Bitcoin notavelmente pequeno (veja o gráfico abaixo). Para

comparação, no ano passado, o volume médio de negociação de ações e de recompra

(repo) nos EUA foi de aproximadamente US$ 4,6 trilhões e US$ 79 trilhões por

mês, respectivamente (veja o gráfico abaixo). Em comparação, o giro mensal

médio do Bitcoin nas bolsas está mais próximo de US$ 22 bilhões. Não menos

importante, apesar do notável aumento no preço do Bitcoin, o valor das negociações

mensais de Bitcoin está 45% abaixo da média dos cinco anos anteriores, enquanto

os volumes de ações e de recompras aumentaram 18% e 48%, respectivamente.

Notas: O volume de ações inclui NYSE e Nasdaq. O volume de recompras inclui tanto recompras centralmente compensadas quanto recompras entre terceiros. Embora a linha do Bitcoin (vermelha) pareça ser zero, o valor médio mensal de negociação de Bitcoin nas bolsas nesse período foi de US$ 34 bilhões, em comparação com US$ 4,1 trilhões para ações dos EUA (azul) e US$ 58,2 trilhões para recompras em dólares americanos (preto). Fontes: Bitcoinity.org, Banco da Reserva Federal de Nova York, Escritório de Pesquisa Financeira e Federação Mundial de Bolsas de Valores.

A contínua falta de negociação de Bitcoin — um importante

indicador de liquidez — não deveria ser surpresa. A tecnologia de contabilidade

distribuída que suporta a blockchain do Bitcoin limita o número de transações

por segundo a menos de 10. Esse obstáculo físico torna o Bitcoin altamente

inadequado como meio para liquidar transações financeiras, que ocorrem com

frequência e em larga escala. Por exemplo, a tecnologia atual da Visa permite

cerca de 65.000 transações por segundo. E o mercado de recompra, provavelmente

o mais líquido de todos os mercados de curto prazo de dólar hoje, envolve quase

US$ 5 trilhões de transações por dia! A escalabilidade e o baixo custo desses

sistemas dependem de extrema centralização — por meio de enormes partes de

compensação central ou um banco de compensação —, o oposto exato da

contabilidade distribuída do Bitcoin.

Simplificando, os limites físicos do Bitcoin restringem sua

capacidade de operar com algo próximo à velocidade e escala dos sistemas de

pagamentos e compensação atuais. Quando o Bitcoin foi introduzido há quase 15

anos, foi precisamente o caráter descentralizado e não proprietário de sua

blockchain que muitos dos primeiros entusiastas acharam tão atraente. O cenário

atual dificilmente poderia ser mais diferente. Por exemplo, alguns dos

apoiadores do Bitcoin de hoje defendem uma camada centralizada e proprietária

construída sobre a blockchain do Bitcoin para reduzir custos e aumentar a

liquidez (veja, por exemplo, a Lightning network). Claro, até que essa inovação

se mostre funcional após anos de experiência, transferir Bitcoin de uma pessoa

para outra continuará sendo custoso ou arriscado (ou ambos). (Como Budish

observa em sua excelente Harris Lecture, há também a ironia de que, se houver

um problema com a contabilidade descentralizada, os prejudicados recorrerão às

autoridades locais para alívio legal).

Portanto, sem uma reserva subjacente de liquidez para

facilitar transações, que valor fundamental o Bitcoin oferece? Os provedores de

ETPs de Bitcoin argumentam que o valor reside na oportunidade de

diversificação. Como destaca a Tabela 1, os retornos de quatro semanas do

Bitcoin mostram pouca correlação com ações dos EUA, títulos de alta qualidade

ou ouro. E, apesar da enorme volatilidade do Bitcoin, seus retornos

extraordinários na última década fazem com que seu índice de Sharpe — a relação

entre seu retorno excedente e sua volatilidade — seja maior do que a dos outros

ativos. Se o passado se provar um prólogo, esses padrões significam que um

portfólio bem diversificado que inclua Bitcoin pode gerar um retorno maior para

um dado risco (ou o mesmo retorno com menor risco).

No entanto, o que importa daqui para frente são o retorno e

a volatilidade esperados. Dada a breve história do Bitcoin e as inovações

extraordinárias associadas à sua evolução, por que deveríamos esperar que a

primeira década de retornos extraordinários represente uma norma sustentável?

Talvez os investidores antecipem a chegada de alguma nova tecnologia que crie

um substituto criptográfico mais prático. Quanto mais os investidores

concluírem que o Bitcoin permanecerá um instrumento ilíquido e volátil sem dividendos,

mais baixos se tornarão os retornos esperados. Para investidores de varejo, a

maioria dos quais obteve exposição ao Bitcoin apenas nos últimos meses por meio

de ETPs recém-lançados e que não planejam manter Bitcoin para sempre, a

capacidade dos patrocinadores dos ETPs de realizar resgates suaves em períodos

de alta volatilidade pode ter um impacto profundo em suas expectativas. De

fato, a experiência nos ensina que investidores de varejo em fundos mútuos que

possuem instrumentos ilíquidos tendem a correr para vender quando aumenta a

volatilidade.

Tudo isso nos traz de volta ao ponto deste post: destacar a

absurda ideia de um estoque estratégico — quanto mais uma reserva estratégica —

para o Bitcoin. A posse estratégica de um ativo deve refletir necessidades

nacionais urgentes em tempos de crise. Embora haja grande ceticismo sobre a

escala da reserva estratégica de petróleo dos EUA e o momento de seu uso, é

fácil imaginar circunstâncias em que esse pool de combustível poderia atender a

uma necessidade existencial — digamos, para a defesa nacional. As reservas de

ouro dos EUA são mais difíceis de defender. Mas, novamente, a história sugere

que o ouro pode ser um meio de troca útil em tempos de ameaças à segurança

global ou graves rupturas nas relações econômicas. De fato, a disposição da

maioria dos bancos centrais hoje em dia de manter uma (pequena) parte de suas

reservas na forma de ouro sugere que os formuladores de políticas compartilham

essa avaliação histórica.

Simplesmente não há uma justificativa estratégica para o

Bitcoin. A afirmação de que a posse de Bitcoin pelo governo fortalecerá o dólar

é particularmente absurda. Hoje, o governo dos EUA precisa contrair empréstimos

para comprar qualquer coisa. Em outras palavras, uma reserva de Bitcoin seria

um investimento alavancado financiado pela emissão de títulos do governo. O

problema da alavancagem também é um motivo chave pelo qual — ao contrário das

propostas recentes — não faz sentido para os Estados Unidos estabelecerem um

fundo soberano. Não somos a Noruega (veja a tabela de posições de investimento

internacional líquidas). Em vez disso, como o governo dos EUA geralmente recebe

Bitcoin por meio de apreensões criminais, o caminho prudente é comprometer-se

com uma política transparente de vendê-lo assim que possível. As autoridades ao

redor do mundo também poderiam se unir e concordar em agir de maneira

semelhante como forma de limitar as inevitáveis distorções que surgiriam da má

gestão pública de ativos.

Por outro lado, se os defensores do Bitcoin conseguirem o

que querem, quem será o próximo grupo de investidores politicamente influentes

e interessados a propor que o governo acumule seu ativo favorito? Os emissores

de stablecoins em dólares americanos ou alguma outra inovação cripto

(temporariamente de sucesso) (pense no projeto familiar de algum líder

político)? Grandes empresas que emitem ações e títulos? Sindicatos que querem

que seus empregadores mais favoráveis tenham acesso a financiamento barato? Executivos

de grandes bancos que desejam consagrar ainda mais o “grande demais para quebrar”?

Como Kupiec e Pollack enfatizam em sua crítica ponderada à proposta de reserva

de Bitcoin, os esforços de partes privilegiadas para manipular mercados em seu

favor têm uma longa história nos Estados Unidos. Por exemplo, donos de minas de

prata do século 19 convenceram o Congresso a apoiar o preço da prata por meio

de sua acumulação.

Só podemos esperar que as ideias mais tolas da temporada

eleitoral deste ano sejam esquecidas após 5 de novembro. Mas talvez ajude se

muitos economistas desinteressados e líderes do mercado financeiro deixarem

claro agora que o governo dos EUA deve se abster de jogar jogos

alavancados com o Bitcoin. Venda tudo o quanto antes!

Vou considerar que uma das principais razões que os

defensores das criptomoedas usam é de ser um "porto seguro" caso

aconteça uma rejeição ao dólar ocasionada por alguns motivos, o principal aumento da dívida pública. Por essa razão, qualquer político gastador

deveria rejeitar a ideia de um estoque de Bitcoin, afinal seria concorrente da

moeda do país. A não ser que pensassem como um estoque para conter qualquer

especulação. Já imaginou o Fed (ou Tesouro americano) anunciando intervenção no

mercado cambial para vender Bitcoin? Seria um prato cheio para os

especuladores.

Acho que todas essas declarações feitas cabem nas promessas

de campanha que serão esquecidas caso Trump seja eleito. Mas não deixou de dar

um alento aos adeptos. Esse caso se enquadra perfeitamente ao conteúdo do post papagaios-de-pirata.

No post holofotes-no-fed, fiz os seguintes comentários sobre o dólar: "... dentro do intervalo de R$ 5.7565 / R$ 5.4730 – aproximadamente 5% – você pode fazer outra coisa; se romper para cima ou para baixo, podem surgir oportunidades...".

O dólar chegou no limite inferior da "Terra de Ninguém" e quem se preparava (ou se adiantou) para uma posição de venda do dólar foi surpreendido por uma alta expressiva na última sexta-feira, que se estendeu hoje na abertura. Fiz uma alteração na estrutura de ondas, onde o movimento que ocorreu desde julho se enquadra dentro do conceito de triângulo, como exposto abaixo.

Para confirmar a ruptura do triângulo, o dólar precisa ultrapassar ~R$ 5,70, embora já se possa observar 5 ondas numa janela menor de 1 hora. Está se aproximando o momento de sugerir um trade de compra de dólar – fiquem atentos, com objetivo de R$ 6,40 – R$ 6,51, a ser mais bem calculado mais à frente. Se eu estiver certo, não vai ser um Feliz Natal para o governo e nem para Galípolo, que vai ficar com a batata quente na mão.

Fique ligado!

O Lula realmente tem culpa na situação atual, mas o Campos Neto me parece igualmente culpado.

ResponderExcluirO Lula é a origem enquanto Campos Neto tem que reagir com as consequências

ResponderExcluirA sua opinião sobre o valor fundamental do bitcoin era essa quando ele tinha 1 dia de vida, sem valor, porque não tinha demanda? Era a mesma quando ele tinha 10 anos de vida, e valia 150 bi USD? E continua essa agora, com o ativo aos 15 anos e valendo bem mais de 1 tri USD? Pergunta sincera: acha válido estabelecer algum ponto em que, talvez, quem sabe, vc poderia reconhecer que o seu mapa do mundo não corresponde ao território nesse aspecto?

ResponderExcluir