Decisão arriscada #SP500

Durante

minha vida profissional, já presenciei diversas situações de risco assumido por

pessoas que não tinham a exata dimensão do que estavam fazendo ou acreditavam

ser impossível acontecer o pior. Certa vez, quando estava na Linear, um

investidor pediu para que eu calculasse a alavancagem que deveria assumir para

obter um determinado retorno. Fiquei abismado: como aquele profissional podia

pensar em tomar tal medida?

Tentei

explicar. A pergunta deveria ser exatamente a inversa, ou seja: dado o risco

que se quer assumir, qual seria o retorno esperado. Acabei não o convencendo,

pois ele queria porque queria, e num momento futuro de stress o prejuízo foi

substancialmente superior.

Mas

não foi somente esse caso, inúmeros outros ocorreram e ocorrem, como relata

Paul J Davies em artigo na Bloomberg.

Já

há

muito dinheiro perseguindo poucos ativos e mesmo assim até os investidores mais

sóbrios

parecem prontos para adicionar ao problema.

Calpers,

o fundo de pensão de US$ 495 bilhões

da Califórnia, está planejando colocar mais

dinheiro na busca de retornos tomando empréstimos no valor de até

5% do valor de seu fundo — ou cerca de US $ 25 bilhões

— para investir em ativos financeiros. Ele está fazendo isso porque não consegue

ver outra maneira de atingir sua meta de retorno de longo prazo de 6,8% para

cumprir seus compromissos de pagamento.

Isso

me parece notável: um plano de pensão

muito grande,

que investe em muitos

fundos diferentes, incluindo muitos que usam alavancagem para aumentar seus

retornos, agora vai começar a adicionar sua própria alavancagem para tentar

aumentar seus retornos. Isso ressalta como investidores de todos os tipos estão

tendo que correr mais risco para ganhar dinheiro.

A

estratégia de Calpers pode, em última

análise, ser autodestrutiva: Quanto mais

dinheiro você joga em qualquer classe de ativo, menor

será seu rendimento e mais difícil

se torna para qualquer um obter um bom retorno. Sim, eu sei que novos ativos

são criados — novas empresas, novos títulos e novas piadas monetárias como as

Shiba-Inu Coins, ou qualquer outra coisa. Mas os mercados foram inundados com

dinheiro para combater as consequências da pandemia de Covid, aumentando os

preços e deprimindo os retornos futuros em todos os lugares.

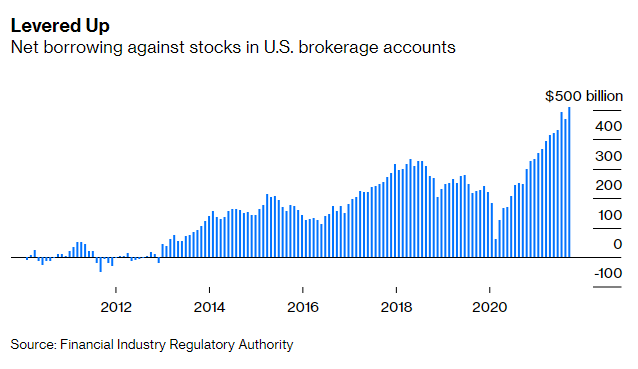

A outra questão é que a alavancagem nos mercados financeiros é alta — e crescente — e isso torna as coisas mais arriscadas e potencialmente instáveis. Vamos olhar só para as empresas. Nos mercados de ações dos EUA, a quantidade de dinheiro emprestado por trás dos preços das ações atingiu um recorde. O empréstimo líquido garantido por margens nas contas de corretagem atingiu US$ 509 bilhões em outubro, de acordo com os dados mais recentes da Autoridade Reguladora da Indústria Financeira dos EUA, ou Finra.

Os empréstimos garantidos por margem cresceram rapidamente este ano, quebrando novos recordes quase todos os meses. Mas os valores das ações também subiram rapidamente, então a maneira de julgar a importância desse empréstimo é compará-lo com a capitalização de mercado. Contra o S&P 500, a quantidade de dólares de margem por dólar de capitalização de mercado também está perto de níveis recordes. Foi ligeiramente maior apenas durante três meses no verão de 2018, e poderia superar esses níveis em novembro.

Outra forma de investir em empresas é por meio do private equity. Olhe só: a avaliação das ofertas de compra e os múltiplos de alavancagem também saltaram. O preço em mais de dois terços das compras nos EUA no ano passado foi de mais de 11 vezes o lucro antes de juros, impostos, depreciação e amortização (Ebitda), de acordo com consultores da Bain & Co. No auge do último boom de compras em 2007, apenas cerca de um quarto das compras nos EUA estavam em múltiplos tão altos.

Enquanto

isso, a dívida total é mais de sete vezes o Ebitda

em quase 60% dos negócios, de acordo com a Bain & Co.; em

2015, foi menos de 20% dos negócios.

E

ainda assim empresas de private equity estão adicionando mais dívida a

essas empresas, a fim de tirar dividendos em uma taxa recorde este

ano —

mesmo com o frenesi de compra que continua. Empresas de private equity

com sede nos EUA perto de tomar emprestados quase US$ 90 bilhões para financiar

pagamentos de dividendos este ano, o maior número desde que a Bloomberg começou

a coletar esses dados em 2013.

Tudo

isso é um perigo para os mercados de ações e

investidores, mas também para os bancos, que fornecem a alavancagem em primeiro

lugar. Algumas dívidas, como empréstimos garantidos por margem, os bancos e

corretoras irão contabilizar em seus próprios livros. Quanto a empréstimos a

grandes instituições, como o Calpers, os bancos venderão alguns para outros

bancos.

Enquanto

isso, os grandes empréstimos que financiam as compras de private

equity são vendidos principalmente para outros

bancos, fundos mútuos e veículos estruturados

chamados Obrigações de Empréstimo Colateralizado, ou CLOs.

Mas os bancos manterão muitos empréstimos alavancados por um tempo enquanto

esperam que um acordo de compra seja fechado, ou guardando espaço para um novo

CLO enquanto seus gerentes estão coletando empréstimos suficientes para lançar esse

veículo.

Todos

esses tipos de dívida são garantidos por ações

ou empréstimos para proteger o banco: Se o tomador

se meter em problemas, então o banco fica com os ativos. Mas aqui está

o problema, geralmente os mutuários se metem em problemas e os bancos micam

com os ativos quando os mercados caem, os ativos perdem valor de forma drástica

e vendê-los por dinheiro não é fácil. Quando isso acontece, todos perdem —

incluindo os bancos.

Uma

preocupação predileta dos investidores agora é um

choque de taxa de juros no próximo ano em sequência ao choque de inflação deste

ano, de acordo com Michael Hartnett, estrategista-chefe de investimentos do

Bank of América. O choque seria um rápido e agudo aumento das taxas de juros,

que é exatamente o tipo de coisa que puxaria o tapete debaixo de toda essa

alavancagem.

Você

nunca imaginaria que os investidores — ou seus banqueiros — estivessem remotamente

preocupados com isso do jeito que eles parecem estar se comportando.

Paul reconhece os riscos que esse renomado fundo de

pensão está assumindo. O mundo com taxas de juros baixas cria um grande problema

para essa categoria de investidor institucional, que depende da renda para

garantir o fluxo futuro. Mas esse problema é criado na sua origem, quando foi

calculado o valor atuarial com uma taxa de juros superior à atual. Em outras

palavras, os bancos centrais colocaram em risco todo o sistema previdenciário.

Tudo isso não justifica aumentar o risco com

alavancagem. Para esse segmento, ganhar U$ 1,00 é muito menos importante que

perder U$ 1,00!

No post more-of-same, fiz os seguintes

comentarios sobre o SP500: …” Eu apontei no gráfico

as 2 principais dúvidas que existem nesse momento: 1) A mais perigosa diz

respeito a antecipação da onda 1 em verde, que se já terminada, estaria

entrando na onda 2 em verde, cujos objetivos estariam ao redor de 4.500 (a ser

mais bem calculado); 2) A onda IV em amarelo, que teria ainda uma pequena queda

antes do seu término” ...

Vocês não acham que o Mosca sabia que o mercado seria chacoalhado pelo Omicron! Talvez os leitores fiquem perplexos em situações como essa. A teoria de EW é conceitualmente bastante simples, existem apenas 3 regras básicas, o restante são guias sem serem mandatórios. Cada onda tem sua personalidade e na análise é importante levá-la em consideração.

As dúvidas colocadas acima ainda não foram sanadas,

mas nos próximos dias iremos saber qual dos dois caminhos está ocorrendo. Em

outras palavras, se o mercado se convencer que a Omicron não é tão letal, é

provável que a onda 4 terminou ontem e estamos no caminho de alta; agora, se a

dúvida persistir, é provável que a onda 2 esteja ainda em curso.

Incialmente

analisemos o caso 1, onde o movimento de alta estaria em curso. Neste caso, é

imperativo que a mínima de 4.585 não seja ultrapassada.

No caso 2 apresentado a seguir é provável que a onda termine entre 4.560/4.500. Pode ser que a retração ainda tarde um pouco. Se por acaso, ao invés de cair, o SP500 subir, é imperativo que a área dentro da elipse contenha essa alta – 4.682/4.709; passado esse limite, vou ficar desconfiado que se trata do caso1.

Estamos próximos a sugerir um trade de compra, mas vou ficar observando sem nenhum viés cada uma dessa opções. Fiquem atentos ao Mosca nos próximos dias.

O

SP500 fechou a 4.567, com queda de 1,90%; o USDBRL a R$ 5,6239, com alta de

0,40%; o EURUSD a € 1,1337, com alta de 0,43%; e o ouro

a U$ 1.774, sem variação.

Fique

ligado!

Comentários

Postar um comentário