Papai Noel antecipado #ouro #gold

Embora não houve nenhum movimento nos juros na reunião do Fomc terminada ontem, o que estava escrito no comunicado em conjunto com as declarações de Powell na secção de perguntas e respostas foi o suficiente para criar uma onda de otimismo nos mercados financeiros. Foi uma festa de Natal antecipada não pelo jantar comemorativo mais pela “abertura dos presentes”.

John Authers

fez mea culpa em seus comentários na Bloomberg. Também acredita que o maior

risco pode estar nas eleições do próximo ano para presidente.

Nunca é

divertido admitir que você errou, mas eu tenho que fazer isso agora. Chegando à

última reunião do ano de quarta-feira para o Comitê Federal de Mercado Aberto,

que todos sabiam deixaria a política monetária básica inalterada, estava

convencido de que Powell se sentiria desconfortável com a queda acentuada dos

rendimentos no mercado de títulos. Isso facilitou as condições financeiras,

dificultando o trabalho do Federal Reserve. Então, eu esperava que ele falasse

de forma agressiva para diminuir qualquer perspectiva de cortes antecipados de

juros. A questão era se ele conseguiria convencer o mercado a acreditar nele.

Eu errei. Em

vez disso, o pacote completo do FOMC, que incluiu seu breve comunicado padrão,

o "dot plot" trimestral, o levantamento de projeções econômicas e, em

seguida, a entrevista coletiva de 45 minutos de Powell, chegou tão perto de

prometer cortes antecipados de juros quanto um banco central poderia fazer.

Parece que o Fed finalmente executou seu tão discutido "pivô" em

direção ao dinheiro mais fácil.

Os movimentos de mercado que se seguiram mostram que eu não fui o único a ser pego de surpresa. E precisaremos esperar mais alguns anos para ver se Powell e seus colegas seguem em frente e se estavam certos. No geral, eu não esperava isso porque achei uma má ideia; então estou preocupado com esse desenvolvimento.

Agora

vamos aos principais pontos

Quando o Fed

emitiu pela última vez um dot plot (no qual os membros do FOMC indicam

suas projeções na forma de um ponto em um gráfico), causou surpresa ao mostrar

que a maioria esperava aumentar os juros mais uma vez este ano. Isso ajudou a

impulsionar um aumento nos rendimentos baseado na noção de "mais alto por

mais tempo". Comentário meu: essa observação corrobora a ideia de que esse

documento tem pouca valia como previsão

A mudança em

três meses foi surpreendente. As projeções para as taxas de longo prazo não

mudaram muito, mas as previsões do comitê para o próximo ano agora sugerem

planos para avançar muito rapidamente.

Há três

meses, 10 membros achavam que a taxa dos fed funds ainda estaria acima de 5%

até o final do ano que vem. Agora, só três pensam isso. A mediana das

estimativas caiu 50 pontos-base, e há um outlier que acha que vai cair abaixo

de 4%.

Depois, veio

a notável entrevista coletiva de Powell. Como exatamente ele sinalizou que

estava mudando de opinião?

Essa

política está agora "bem em território restritivo" (não meramente

"restritiva", como ele disse em novembro, quando as condições estavam

mais apertadas do que agora).

Removeu este

comentário que havia aparecido em sua declaração de novembro: "A redução

da inflação provavelmente exigirá um período de crescimento abaixo do potencial

e algum abrandamento das condições do mercado de trabalho".

Disse

explicitamente que o Fed precisaria começar a cortar os juros "muito

antes" da inflação atingir sua meta de 2%, e não fazê-lo poderia levar a

desacelerar demais a atividade.

Admitiu que

o FOMC discutiu quando deveria começar a cortar os juros - uma diferença

gritante de suas negativas de alguns anos atrás de que o comitê “não estava nem

pensando em pensar em aumentos de juros”.

Há algumas

ressalvas, como sempre deve haver. O FOMC quer deixar uma possível alta de

juros "na mesa" e pretende continuar encolhendo seu balanço com a

venda de títulos, o que tudo o mais tenderá a apertar a política monetária. Mas

a direção de seus comentários foi inequívoca. O Fed agora está feliz demais

para o mercado precificar cortes iminentes de juros.

Mensagens

Recebidas

Os mercados

futuros de fed funds, que fornecem a visão mais direta das taxas futuras que os

traders estão precificando, sofreu mudanças. O gráfico a seguir mostra o número

de aumentos ou cortes de 25 pontos-base esperados em cada reunião de agora até

janeiro de 2025. As primeiras barras mostram os fed funds projetados após os

últimos pontos do FOMC em setembro, enquanto a segunda mostra onde as projeções

chegaram ao final do pregão de quarta-feira:

De pontos a pontos, um pivô

Três meses transformaram o rumo projetado para os fed funds

Quanto ao rendimento dos títulos de dois anos, mais sensível aos cortes de juros no curto prazo, seus movimentos minutos a minuto mostram que o mercado foi pego de surpresa. Depois de um mergulho quando o dot plot foi publicado, ele conseguiu cair significativamente ainda mais como a conversa de Powell

Mensagem

Recebida

O mercado de títulos adorou o que leu e depois ouviu de Powell

Também houve uma mudança dramática para o rendimento do Tesouro de 10 anos, a referência crítica usada para transações financeiras em todo o mundo. Depois de quase superar 5% após a reunião do FOMC de setembro, agora voltou a ficar abaixo de 4% e caiu abaixo de sua média móvel de 200 dias.

Enquanto

isso, o impacto sobre os ativos de risco foi muito parecido com o previsto. O

Dow Jones Industrial Average, um indicador sem sentido, mas muito observado,

atingiu um novo recorde histórico, assim como o preço das ações da Apple Inc.

Talvez a ilustração mais importante venha da amplitude do mercado. O rali deste

ano nas ações dos EUA foi pesado e dominado por algumas empresas gigantes de

tecnologia, como é sabido. A versão equal-weight do S&P 500, em que

cada ação tem uma ponderação de 0,2%, independentemente do tamanho, mede

efetivamente o desempenho da "ação média". Até outubro estava no

território negativo para o ano. Não mais, um rali expressivo elevou para a

máxima de 21 meses.

Se o Fed

está certo em fazer essa mudança depende inteiramente do curso futuro da

inflação e do emprego nos EUA. Esse é o seu mandato e a forma como devem ser

julgados. Os dados dos últimos três meses em geral mostraram a inflação

desacelerando, mas permanecendo alta demais para o conforto, e o mercado de

trabalho afrouxando um pouco, mas permanecendo apertado. É difícil ver algo que

deveria ter mudado tanto a narrativa do Fed. Como o Points of Return apontou

ontem, a inflação de bens que se seguiu à pandemia realmente parece ter sido

transitória. Agora está praticamente de volta ao zero.

Tudo isso

alimenta o debate em curso sobre se a inflação sempre foi transitória. Na

quarta-feira, Powell enfatizou áreas que foram claramente impulsionadas pela

pandemia, lideradas pelos choques de oferta causados pela escassez de mão de

obra e pela ruptura das cadeias de suprimentos. Ele também falou longamente

sobre a necessidade de humildade. Quase ninguém viu a economia dos EUA

continuar tão forte este ano. Aqueles de nós (e isso inclui eu, bem como Powell

e seus colegas) que estavam errados sobre uma provável recessão em 2023

precisam reexaminar as suposições por trás dela. Erramos quanto ao crescimento;

talvez estejamos errados em relação à inflação.

Se a nova

abordagem de Powell estiver certa, então a equipe estava amplamente certa, e

podemos esperar que a inflação de serviços diminua. Também podemos esperar que

as taxas caiam de seus níveis desnecessariamente altos para evitar uma ampla

desaceleração. Se isso acontecer, Powell – em conjunto com o governo Biden –

terá realizado um dos atos mais notáveis da história econômica.

Os maiores

riscos dizem respeito à política. Os EUA têm uma eleição no ano que vem, que

promete ser feia e dividida. Se o Fed começar a cortar no início de 2024,

quaisquer consequências realmente negativas não ficariam claras até depois da

eleição. Se os índices de aprovação de Joe Biden na economia começarem a

melhorar, e é difícil ver como não fariam se as projeções do Fed estiverem

certas, podemos supor que Donald Trump chamará de mau. A percepção de

independência do Fed, uma instituição importante e muito criticada, importa

muito. Vai ser testado.

Uma reflexão

sobre acontecimentos e relatos me levam a concluir que houve alguma “mudança”

de discurso dentro do Fed que não transparece a imprensa. O grupo “cuidado que

vamos levar a economia para recessão” ganhou peso dentro comitê. Os argumentos

para levar a essa mudança de rumo foi a queda da inflação – dane-se o

Supercore, um indicador que não tem importância como principal. Sobre o mercado

de trabalho estar apertado é um risco que resolveram assumir pelo menos por

enquanto.

Sobre as

condições financeiras esses últimos movimentos irão levar a um grande

afrouxamento e se a economia continuar aquecida com um desemprego baixo, Powell

e seus companheiros poderão incorrer no mesmo erro cometido nos anos 70 por

Arthur Burns que foi pressionado politicamente a baixar os juros antes do que

seria recomendado. A diferença é que agora a pressão poderia ocorrer

internamente dentro do Fed.

Quanto as

eleições do próximo ano a última pesquisa que tive conhecimento colocava Trump

a frente com 4% de vantagem. É verdade que é muito cedo, porém, surpreendente

que Biden tenha conquistado em seu governo tantos pontos econômicos positivos

esteja nessa condição de perdedor, para um candidato tão enrolado com justiça ‑

inclusive com mandados de prisão em curso, possa perder as eleições. Parece que

a charge diz tudo. Pode usar aqui no Brasil também só mudando os personagens!

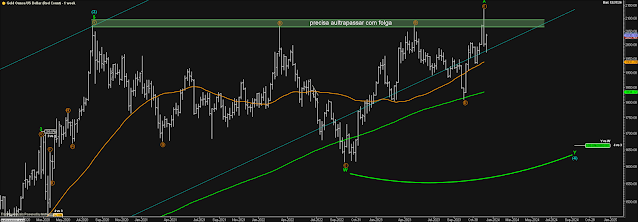

Vamos

conversar um pouco sobre o ouro onde tivemos uma breve incursão. No post bumbum-na-cadeira fiz uma análise que gerou um trade de compra ‑ embora eu

tenha ficado desconfiado quando o metal estava em alta: ... “ o que ficou

estranho foi o movimento depois, não parecer 5 ondas” ...

Depois de entrar o ouro subiu forte rompendo o nível máximo anterior e atingiu a nova máxima de U$ 2.135, em seguida, de forma abruta recuou. Foi nesse recuo que resolvi liquidar a posição, os motivos expus no post o-mais-safo: “O ouro rompeu a área destacada em verde com vontade, mas não conseguiu se manter por mais de poucas horas. Destaquei o momento que liquidei com o símbolo em verde, quando pela terceira vez adentrou a área em verde indicando que não aguentou!” ...

Depois de tanta explicação o que estou pensando para o metal? Numa visão de mais médio prazo destaquei que a onda 4 verde que eu supunha ter terminado se deslocou conforme o gráfico a seguir, implicando que a correção continua em andamento.

Se eu estiver certo um longo caminho deve ser percorrido através de idas e vindas conforme exposto pelos pontos a, b, c em cinza. Como notam estaria no início desse processo, muita coisa ainda terá que ser confirmada. Quando essa opção poderá ser eliminada, eliminada? Fica invalida acima de U$ 2.135.

O movimento que está se desenrolando deveria atingir os seguintes níveis: U$ 2.052 / U$ 2.071 / U$ 2.099, acima do último vou ficar desconfiado que minha hipótese não deve ocorrer. Por outro lado, uma retomada da queda abaixo de U$ 1.972 abre a janela para o cenário exposto. Saberemos em breve...

O SP500

fechou a 4.719, com alta de 0,26%; o USDBRL a R$ 4,9148, sem variação; o EURUSD

a € 1,0987, com alta de 1,0987; e o ouro a U$ 2.035, com alta de 0,47%.

Fique

ligado!

Comentários

Postar um comentário