Paciência de Jó #SP500

Você já deve ter ouvido a expressão "Paciência de

Jó", mas sabe a história? Provavelmente não. Segundo o Google, "Jó é

conhecido como o homem de paciência. Soube esperar o tempo de Deus. Soube

confiar, cultivando a esperança e a certeza de que Deus estava com ele".

Vocês lembram da alta estratosférica da GameStop durante a

pandemia, orquestrada por um desconhecido que resolveu apostar pesado nessa

empresa e, através das redes sociais, fez os hedge funds que estavam vendidos a

descoberto ficarem de joelhos? Seu nome: Keith Gill. Naquela época, publiquei

no post o-acerto-por-sorte contando como ele conseguiu essa façanha.

O “Guru” apareceu de novo depois de ficar ausente desde 2021

das redes sociais. Como se pode ver no gráfico, em apenas 4 semanas, e

principalmente nesta última, as ações deram um salto de U$ 10,00 para U$ 67,00.

Agora, com vasta experiência no assunto, ele postou novamente, como comenta

John Authers na Bloomberg.

Febre dos Memes

Os traders da GameStop Corp., conhecidos como "meme stock traders", estão voltando à ativa, revisitando o fenômeno de 2021 que enriqueceu alguns de forma extraordinária e causou grandes prejuízos aos vendedores a descoberto. Tudo começou com um post enigmático no X feito no domingo por Keith Gill, conhecido como “Roaring Kitty”, o investidor que impulsionou a última mania dos memes. O post, um desenho de um homem inclinado para frente segurando o que parece ser um controle de videogame, foi o primeiro de Gill em cerca de três anos.

Assim que os mercados abriram na manhã de segunda-feira, os

traders rapidamente compraram ações da GameStop, fazendo com que elas subissem

119% em um momento. Se o primeiro post de Gill deixou seus seguidores em dúvida

sobre seu retorno, suas postagens subsequentes confirmaram sua volta. Mesmo

após o rali perder força com os circuit breakers sendo acionados várias vezes

para interromper as negociações, as ações ainda subiram 74% no dia, seu maior

salto em mais de dois anos. Como resultado, o valor de mercado da empresa

aumentou em quase exatamente $4 bilhões.

É tentador perguntar, como Matt Levine faz em seu último

Money Stuff, o que teria acontecido se a GameStop tivesse realmente sido

mencionada no tweet. Seu ressurgimento se destacou em um mercado relativamente

tranquilo, com os traders evitando grandes posições antes de dados importantes

sobre a inflação que devem ser divulgados amanhã. E o rali se espalhou da

GameStop para algumas das outras ações de memes que dispararam há três anos. A

operadora de cinemas AMC Entertainment Holdings Inc., cujos seguidores se

chamavam de "apes" quando as ações subiram em 2021, ganhou 78%. Seus

títulos também foram muito ativos, com os dados de fluxo do mercado TRACE da

Bloomberg registrando uma atividade de negociação quatro vezes maior que a

média, enquanto os rendimentos subiam marginalmente.

É intuitivo ver uma conexão instantânea entre o último rali

da GameStop e a mania de 2021, mas o desempenho das ações desta vez está longe

dos 2.000% registrados no auge da frenesi. E, neste momento, apenas 24% das

ações da empresa estão vendidas a descoberto, de acordo com a firma de análise

financeira S3 Partners, bem abaixo dos 140% que precederam o rali de 2021.

Aquela investida aproveitou uma superexposição flagrante dos vendedores a

descoberto, o que não está acontecendo desta vez.

Portanto, provavelmente não estamos repetindo a história. A

emergência da mania dos memes há três anos coincidiu com os traders de varejo

se sentindo afluentes com os estímulos da pandemia. Essa era passou, com as

taxas de juros ainda nos níveis mais altos desde 2001. A mania dos memes foi

tão popular que ganhou um índice dedicado – embora, à medida que a loucura

esfriou, ele tenha sido descontinuado no mês passado.

De qualquer forma, o incidente levanta questões sobre a

rigidez das condições financeiras. Um post sem palavras no X não deveria, sob

nenhuma circunstância, aumentar o valor de mercado de uma empresa em $4

bilhões. Euan Munro, da Newton Investment Management, argumenta que não estão

tomando decisões racionais:

“Há muito dinheiro pouco

inteligente que, se você estiver do lado errado, pode causar muitos danos. É

por isso que acho importante ter as ferramentas quantitativas certas como um

gestor ativo, para garantir que você não seja prejudicado por atores de mercado

que não estão tomando decisões racionais”.

Alguns já parecem estar prejudicados, com os vendedores a

descoberto enfrentando perdas de mais de um bilhão de dólares após a alta da

GameStop, de acordo com a S3 Partners. Um período sombrio para os vendedores a

descoberto continua, com a medida do UBS das ações mais vendidas dos EUA

registrando seu melhor rali desde fevereiro.

Matt Levine comenta na Bloomberg sobre essa segunda

tentativa de alta das ações, cujo resumo se encontra a seguir:

As ações da GameStop Corp. dispararam devido à especulação

sobre o retorno de Keith Gill às redes sociais. Conhecido como “Roaring Kitty”,

Gill foi uma figura central na mania das ações de memes de 2021. Seu post

enigmático no X, mostrando um homem inclinado para frente com um controle de

videogame, gerou interpretações de que Gill estava voltando à ativa. Este post,

o primeiro de Gill em três anos, rapidamente atraiu milhões de visualizações e

desencadeou uma onda de compras por traders de varejo, lembrando a euforia de

2021.

A resposta ao tweet de Gill mostra a persistência do FOMO

(medo de perder algo) e do YOLO (você só vive uma vez) entre os traders de

varejo, apesar das mudanças nas condições econômicas desde 2021. Peter Atwater,

da Financial Insyghts, destacou que a confiança dos investidores em valores

puramente especulativos está extremamente alta.

O autor questiona a racionalidade dos movimentos de mercado

gerados por um tweet que não faz menção direta à GameStop nem apresenta

argumentos técnicos ou fundamentais. Ele sugere que a influência de Gill no

mercado, apesar de impressionante, levanta preocupações sobre a saúde e a

racionalidade do comportamento de investimento atual.

Além disso, o artigo levanta questões sobre a posição

econômica atual da GameStop comparada a janeiro de 2021, quando Gill a

catapultou para a fama. A empresa enfrenta desafios, e a atividade especulativa

não necessariamente reflete os fundamentos econômicos. O autor também explora a

possibilidade de manipulação de mercado e a dificuldade dos vendedores a

descoberto em antecipar e reagir adequadamente a essas movimentações.

Em suma, o artigo sugere que a capacidade de Keith Gill de

influenciar significativamente o mercado com um simples tweet indica uma

característica preocupante e possivelmente permanente dos mercados financeiros

modernos, onde decisões irracionais e movimentos especulativos podem ter

impactos enormes e imediatos.

A publicação dos resultados financeiros da companhia no 1º

trimestre de 2024 será no dia 5 de junho. Portanto, toda esta alta é no escuro.

No último trimestre, as vendas foram de $1.79 bilhão e o lucro de $67 milhões,

o que corresponde a um P/L = 17. O que se pode considerar um pouco caro em relação

aos parâmetros deste tipo de empresa. Não sabemos qual o lucro deste período,

mas mesmo que aumente 50%, o P/L nos preços atuais seria de aproximadamente 45.

Nota: esses dados diferem do postado por John Authers acima. Minha fonte foi o

Yahoo Finance.

Estou observando a negociação desta ação hoje e notei uma

alta na abertura de 133% e, depois de 30 minutos, uma queda de 30%. Tudo isso

mais ou menos, o que não é diferente de quanto valem essas ações: mais ou menos

U$ X onde X varia cada segundo.

O que é mais impressionante de toda essa história atual é

que Keith Gill ficou três anos sem postar nada nas redes, viu seu patrimônio

desmoronar a uma fração do que tinha e resolveu fazer uma segunda tentativa

usando as redes sociais e não os resultados da empresa. Ele seguramente tem uma

paciência de Jó!

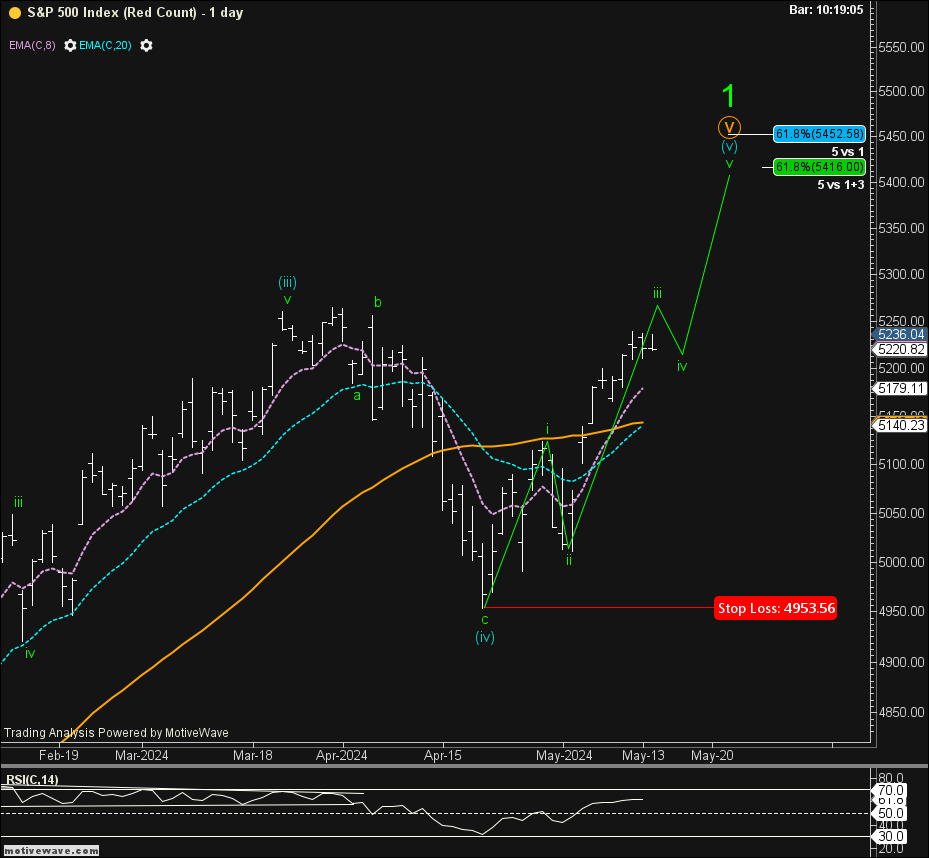

No post o-freguês-manda, fiz os seguintes

comentários sobre o SP500:

“5.182 – Embora esteja muito próximo do fechamento de

ontem, é importante que esse nível seja ultrapassado.

5.214 – Esse nível é fundamental para que se possa

eliminar um cenário de possível queda.

5.292 – Seria o primeiro objetivo da onda iii) verde.

Se essa lição de casa for feita pelo SP500, é muito

provável que o nível contido no segundo retângulo seja atingido depois de uma

pequena queda da onda iv) verde.” ...

Os dois primeiros foram ultrapassados e a bolsa caminha para o nível de 5.260 – ajustado para completar a onda iii) verde. O objetivo final continua ao redor de 5.416 / 5.452. Resta acompanhar com cautela, pois amanhã será publicado o tão aguardado índice de inflação – CPI de abril.

Existe uma frase muito comum no mercado americano conhecida como “sell in May and go away”, indicando que durante o verão as ações normalmente caem. Essa é mais uma daquelas “receitas de bolo” que eu nem considero pelos motivos que sempre enfatizo: pode valer na média, mas pode não valer nesse caso. Pois bem, o Deutsche Bank resolveu calcular, não fazendo uma tabela ano a ano, mas um gráfico com o retorno acumulado considerando três estratégias: compra e fica; vende no final de abril e mantém em caixa; vende no final de abril e aplica em um Treasury bond. Na melhor das hipóteses empata e na pior perde. Melhor esquecer mesmo!

O SP500 fechou a 5.246, com alta de 0,48%; o USDBRL a R$ 5,1292, com queda de 0,41%; o EURUSD a € 1,0819, com alta de 0,29%; e o ouro a U$ 2.356, com alta de 0,86%

Fique ligado!

Comentários

Postar um comentário