Fantasia financeira #EURUSD

Quem não quer a garantia de que um investimento vai

multiplicar-se por X vezes daqui a 20 a 30 anos usando os resultados passados?

Sem poder perguntar nada, tenho certeza de que a frase acima seria aceita por

100% dos leitores, afinal, coloquei a palavra "garantia" e não disse o

que dará esse conforto. Se tirar essa palavra, abre-se o tema para discussões:

qual o valor dessa informação? Para o Mosca, nenhum!

- David, como pode colocar em xeque tantos trabalhos

nessa área de gente séria?

Para te responder, deixe-me compartilhar um trabalho

publicado pelo Barclays Bank, por John Authers na Bloomberg, cujo título é

sugestivo: "É perigoso ficar fora do mercado de ações" — lógico,

refere-se ao mercado americano e inglês. Para o Brasil, nem precisa fazer muito

esforço para chegar à conclusão oposta, principalmente num prazo tão longo.

Ações para o Longo Prazo

Minha newsletter "Points of Return" muitas vezes argumenta pela cautela em relação às ações. No entanto, nunca sugere sair completamente do mercado. Isso porque a história mostra que, ao longo de longos períodos, é muito perigoso ficar totalmente fora do mercado. Com a recente publicação da edição deste ano do Estudo de Equity Gilt da Barclays PLC, que começou como uma comparação contínua dos retornos de ações, títulos e dinheiro no Reino Unido a longo prazo, há mais evidências.

Este é

possivelmente o gráfico de "retorno" mais importante, mostrando a

gama total de retornos para diferentes classes de ativos nos EUA desde o início

dos dados da Barclays em 1925. Em períodos curtos, confirma que as ações podem

causar perdas realmente sérias; as maiores já registradas foram piores do que

para títulos e ações. Mas o longo prazo é seu amigo. Desde 1925, nenhum período

de 20 anos, incluindo o crash do mercado de ações de 1929 e a crise financeira

global de 2008, as ações deixaram de superar a inflação. Isso não pode ser dito

de nenhuma outra classe de ativos:

E para observar os efeitos mágicos do juro composto, eis o que teria acontecido com investimentos em dinheiro, títulos e ações para alguém que investiu em 1925 e manteve o investimento (presumivelmente legando a seus descendentes ao longo do caminho):

O mesmo padrão é confirmado no mercado interno da Barclays, o Reino Unido, para o qual seus dados remontam a 1899. Os últimos 125 anos foram muito menos benéficos para a economia e os mercados financeiros britânicos do que para os EUA, e houve um período de 20 anos no qual as ações ficaram atrás da inflação. Uma vez que a Barclays expandiu para períodos de 23 anos, no entanto, as ações novamente se mostraram uma proteção infalível contra a inflação.

Assim como nos EUA, o efeito de composição funciona para ações no longo prazo. Veja como um investimento de £100 em 1899 teria acumulado nos últimos 125 anos:

As conclusões desta pesquisa meticulosa são que é realmente arriscado sair completamente do mercado de ações. A menos que você saiba absolutamente que precisará gastar todo o seu patrimônio em algum momento no próximo ano, você sempre deve ter algum dinheiro em ações. Isso é mais verdadeiro quanto mais paciência você puder ter. Os argumentos em "Ações para o Longo Prazo", o clássico de investimento publicado em 1994 pelo professor de finanças Jeremy Siegel na Wharton School da Universidade da Pensilvânia, permanecem válidos.

Isso às vezes é

caricaturado como significando que os investidores devem estar 100% investidos

em ações o tempo todo. Os números para retornos de 1 e 5 anos mostram que isso

seria imprudente. Se há algum risco de que você possa precisar de dinheiro com

urgência, então você precisa manter algum dinheiro em dinheiro e títulos. Além

disso, para citar o pai da teoria moderna do portfólio, Harry Markowitz,

"diversificação é o único almoço grátis em investimentos". Em termos

matemáticos, é difícil argumentar contra isso, pois algum grau de

diversificação melhorará os retornos ajustados ao risco das ações, embora em

termos comportamentais seja questionável. Longe de parecer um almoço grátis,

manter ações durante uma grande liquidação ou manter algum dinheiro em caixa

enquanto o mercado de ações dispara pode ser extremamente difícil de digerir.

Depois disso, a

alocação de ativos desce para argumentos abstrusos sobre se faz sentido

alternar entre classes de ativos, se é possível cronometrar essas mudanças e se

realmente podemos dizer quando uma classe de ativos está mais barata que outra.

A Barclays publica uma medida clássica que visa medir isso, o prêmio de risco

de ações — definido por eles como a diferença entre os retornos acumulados de

10 anos em ações e títulos. Quanto maior o prêmio, mais você está apostando que

as ações superarão no futuro.

Conforme a equipe da Barclays aponta, o prêmio de risco de ações está caindo de um pico em 2021 (estabelecido durante a excitação impulsionada por estímulos no ano após o surto da pandemia) onde atingiu o mais alto em mais de 50 anos. (Os prêmios muito altos dos anos 1950 refletem a repressão financeira com a qual o governo interveio para manter os rendimentos dos títulos mais baixos e, assim, facilitar o pagamento das dívidas da guerra.) No entanto, está desconfortavelmente alto e próximo ao seu pico em 2000, quando a bolha da internet estourou. Portanto, a história sugere que este não é o melhor momento para assumir uma posição excessivamente grande no mercado de ações. Mas também sugere enfaticamente que você deve permanecer investido em alguma medida em todos os momentos.

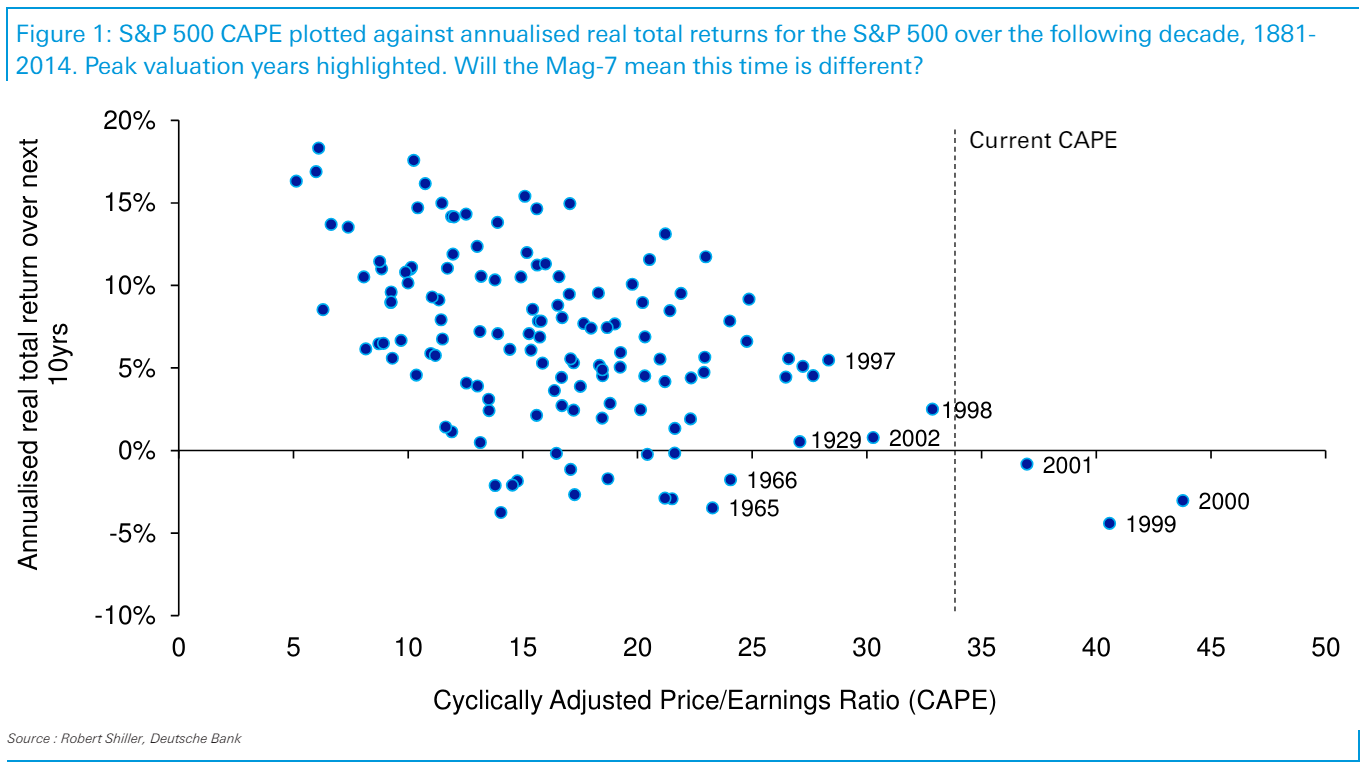

Vamos imaginar que um leitor mais pragmático resolva

perguntar qual a expectativa de retorno daqui em diante observando outros

parâmetros. Isso me leva a uma pesquisa feita pelo Deutsche Bank que usa o

critério de CAPE – Cyclically Adjusted Price/Earnings Ratio, uma medida de

retorno introduzida por Robert Shiller, definida como o preço de um índice

dividido pela média aritmética de dez anos de retorno ajustada pela inflação.

O CoTD de hoje analisa os retornos totais reais de 10 anos do S&P a partir da razão CAPE inicial de cada ano nos últimos 150 anos. Essa razão ajustada ciclicamente olha para os PEs com base nos lucros dos últimos 10 anos para eliminar quaisquer movimentos cíclicos. Isso implicaria que os retornos reais do S&P 500 seriam amplamente zero a partir deste ponto inicial na próxima década.

Isso parece

alarmante, mas a ressalva seria se você acredita que o crescimento dos lucros

das grandes mega-cap nos últimos dez anos é permanente e elevou os lucros a um

nível estruturalmente mais alto. Isso não aconteceu antes nos mais de 150 anos

de história, mas é um cenário plausível dado o aumento do Mag-7 e similares.

O crescimento

das mega-cap e tecnologia está vendo o crescimento dos lucros permanecer muito

forte em 38% ao ano. Como discutido, se você vê isso como uma continuação de

uma quebra justificada de 150 anos de história, então as avaliações dos EUA não

são tão esticadas quanto o CoTD de hoje sugere.

Então, desta

vez é diferente ou teremos algumas noites insones de reversão à média nos meses

e anos à frente?

Observando essas considerações, a colocação anterior não é

válida — afinal, se for por esse critério, o retorno de ações será zero, então por

que investir agora? Vamos esperar 10 anos.

Então, meu amigo, se convenceu? Antes de responder, vou te

fazer algumas indagações: quem disse que o passado vai se repetir? Passados 20

anos, se a ideia der certo, existe uma pequena chance de você lembrar:

"puxa, aquele artigo estava certo". Se der errado, acho que nem vai

lembrar. Como serão suas reações durante esse período nos momentos de queda

mais fortes? Vai aguentar ou liquidar suas posições? Seja honesto! Não acredito

em estatísticas, assim quando as vejo, penso: "Ok, e daí? O que isso me

faz mudar a forma de gerir meu portfólio?"

Não quero aqui dizer que você deve simplesmente gerir seu

portfólio como se fosse um 'day trader'. Absolutamente não! Acredito em Asset

Allocation, afinal, estudos demonstram que 94% do retorno de um portfólio é

função dessa alocação e não da escolha de um determinado fundo que fica com os

outros 6%.

O Mosca acredita num misto, ou seja, uma alocação

estratégica que deve ser revista de tempos em tempos e uma alocação tática que

permite alocar hedge ou aumentar a exposição em parcela parcial da alocação

específica desse ativo. Qual a porcentagem? Fica a critério do freguês; não

existe uma regra.

- David, falou

tudo e não disse nada. Seja mais específico!

Não consigo dar um conselho particular para cada leitor; ele

é função da sua assunção de risco e não adiantam nada aqueles questionários com

perguntas: "Você investiria em ações se pudesse perder 10%?" Não.

Agora, se essa frase vier com o complemento: "mas esperando que ações

sejam um bom resultado no longo prazo?" Sim! Esses questionários são

teóricos e atemporais; não te colocam vivendo o momento específico. Resumindo:

você vai saber sua aceitação ao risco pelo método de tentativa e erro, vivendo no

tempo.

No post a empresa-boa-em-mãos-ruins fiz os seguintes comentários sobre o euro: "... Como venho frisando, a moeda única deveria encontrar um suporte entre os níveis apontados na elipse inicialmente € 1,0540 (antes de entrar no 'Pântano') ou mais abaixo entre € 1,0321 / € 1,0277. Não custa reforçar que a área do 'Pântano' é muito perigosa pois existe uma enorme formação conhecida como ombro – cabeça – ombro que levaria o euro muito mais abaixo, embora não seja a opção neste momento"...

Fazer projeções para o euro parece como assistir a uma telenovela que você não sabe quanto tempo vai durar. Notem que cada vez que publico, tenho que refazer as opções de correção e alongar o gráfico. Nada deixa mais claro que não tem o que fazer em termos de trade; deixa para os traders de FX que buscam pequenos movimentos com volumes elevados — Boa sorte!

Nessa nova configuração, é possível que exista uma alta até € 1,09295 para, em seguida, começar uma tendência de queda entre € 1,03925 / € 1,0321. Qual a confiança? Baixa!

Ontem resolvi liquidar a posição de venda de dólar e hoje

pela manhã fomos surpreendidos por uma alta de 1,22%. O principal motivo foi a

decisão do Copom de reduzir a taxa Selic em 0,25%, até aí tudo bem; o problema

foi que essa decisão ganhou por 5 x 4 nos votos, assim dividida; os primeiros

pelo pessoal sério, o segundo pelo pessoal colocado pelo Lula.

Há um ano, publiquei o post banco-central-não-e-para-amadores quando Gabriel Galípolo foi indicado para assumir uma diretoria do

Banco Central. Por que essa importância? Porque provavelmente irá substituir

Roberto Campos na presidência no final deste ano. Depois disso, outras

diretorias foram trocadas, todas indicadas pelo atual governo – a turma do

Lula. Até agora, tudo andava bem, mas essa reunião mostra que não tem a mesma

ideia de como conduzir a política monetária e num momento tão delicado onde,

pelo lado fiscal, o governo já mostrou que o negócio é aumentar impostos e não

diminuir despesas.

Na melhor das hipóteses, serão dois anos muito conturbados

até a nova eleição de presidente. Se o Lula ou seus asseclas continuarem no

próximo governo, vamos rumar aos anos de 1970 com ideias erradas, ou se o

eleitor vai chegar à mesma conclusão de Luis Stuhlberger de que não devia

acreditar no Lula.

O SP500 fechou a 5.214, com alta de 0,51%; o USDBRL a R$ 5,1426,

com alta de 1,04%; o EURUSD a € 1,0781, com alta de 0,35%; e o ouro a U$ 2.345,

com alta de 1,60%.

Fique ligado!

Campos Neto participava de reuniões no planalto como integrante de governo, votou com a camisa da seleção brasileira (belo exemplo para o primeiro presidente independente), deu foward guidance com selic a 2%, deu um cavalo de pau no foward guidance de 0,5%, deixou o cambio ir de R$ 4,00 para R$ 6,00 para maquiar o superavit do Guedes e etc. Esse senhor presta um desserviço ao Brasil e ao BC. Honestamente não entendo o motivo da sua revolta com os diretores que votaram na queda de 0,5% sendo que essa já era a comunicação inicial do BC e também que a inflação está extremamente bem controlada. Esse cavalo de pau do BC mostra que há condução do atual presidente do BC não é adequada.

ResponderExcluirBem, temos opiniões diferentes sobre o Campos Neto. Política monetária num sistema de metas, o BC se guia pela inflação corrente e expectativa futura, a decisão é bastante simples: se está acima da meta sobre os juros se está dentro da meta pode baixar para um nível tentativo de juro real, é dessa forma que a atual equipe trabalhou e trabalha. Quando você comenta que a inflação está extremamente bem controlada não sei em que período esta olhando, nas minhas informações em bases trimestrais na margem está estacionada ao redor de 5% ha alguns meses. Com a ideia acima, O BC tem que se questionar se deveria inclusive baixar - até acho que se a inflação não der mostras de queda, na próxima reunião não me surpreendo se houver uma interrupção nos cortes. Outro fator que chama muito a atenção dessa ultima reunião é que "coincidentemente" os novos diretores optaram pela queda de 0,50%, o que no meu ver, e no do mercado, existe uma cisão clara. Além do mais, num governo gastador sem recursos programados o último que pode segurar a barra é o BC. E cá entre nós, juro real a 6% indica que as coisas não andam nada bem!

ResponderExcluir*sobe os juros

ResponderExcluir