Velocidade no botão BUY #IBOVESPA #OURO #GOLD

O Sul em Ascensão: A Nova Ordem Global

O mundo está em xeque. A guerra comercial deflagrada por

Trump sacode as estruturas do comércio global, e o Mosca, enxerga um divisor de

águas: o Sul Global emerge como protagonista. Enquanto o Norte, historicamente

rico e militarmente dominante, detém o poder, o Sul, mais populoso e rico em

recursos, ganha relevância. Um estudo do Deutsche Bank, detalhado em sua Global

South Scorecard, mapeia esse potencial: o Sul abriga 63% da população em idade

ativa, 40% dos recursos energéticos e de metais de transição, e 33% do PIB

global ajustado por paridade de poder de compra. Contudo, representa apenas 11%

da capitalização de mercado, um hiato que sinaliza oportunidades.

India, Indonésia, Brasil e Arábia Saudita lideram o ranking,

beneficiados por escala e recursos. Em um mundo fragmentado, tamanho importa:

nações maiores resistem melhor à desglobalização. A análise do Deutsche Bank

alerta para os impactos de um choque comercial. Com os EUA recuando, a China

será pivotal — seja absorvendo exportações do Sul ou realocando produção. A

Europa, por sua vez, avança, negociando acordos com América Latina, ASEAN e

Índia, posicionando-se como parceira estratégica.

A Queda do Dólar

Muito se tem discutido sobre a recente desvalorização do

dólar, e os motivos são diversos. Nesta semana, o dólar taiwanês registrou uma

valorização expressiva, impulsionada pela venda maciça de ativos em dólar por

seguradoras de Taiwan. Com cerca de US$ 600 bilhões investidos em títulos

americanos, essas empresas, enfrentando perdas devido à queda do dólar,

venderam parte desses ativos e reduziram hedges cambiais, fortalecendo o TWD

frente ao USD. Esse movimento, que elevou o TWD em 6,5% em dois dias, reflete a

vulnerabilidade de portfólios não protegidos contra flutuações cambiais e

intensificou a pressão sobre o dólar globalmente.

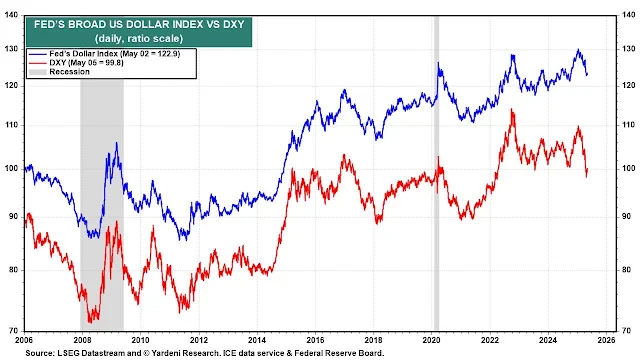

O índice DXY, que mede a força do dólar ante uma cesta de

moedas (57,6% euro, 13,6% iene, 11,9% libra, 9,1% dólar canadense, 4,2% coroa

sueca e 3,6% franco suíço), é um termômetro tradicional, mas pode ser limitado

por sua concentração em moedas de países desenvolvidos. Alternativamente, o

Federal Reserve Broad Trade-Weighted Dollar Index oferece uma visão mais ampla,

ponderando o dólar contra moedas de 26 parceiros comerciais dos EUA, ajustadas

pelo volume de comércio bilateral. Esse índice captura melhor a dinâmica do

dólar em termos de troca global, incluindo economias emergentes, e é mais

sensível a mudanças no comércio internacional, como as tarifas de Trump, que

abalam o DXY e favorecem o Sul Global.

Quando Apertar o Botão de Compra

O Mosca aborda nessa segunda parte o mercado de ações, um

campo de batalha onde fortunas são forjadas ou destruídas exigindo mais do que

instinto. Como o Mosca tem reiterado, comprar uma ação não é um gesto trivial,

mas um compromisso que demanda análise meticulosa. A tecnologia dissolveu as

barreiras do passado — trocando ordens telefônicas e consultas a jornais por

dados instantâneos na palma da mão —, mas essa acessibilidade trouxe um risco

maior: a impulsividade. Um estudo recente, reportado pelo Wall Street Journal,

expõe uma realidade alarmante: o investidor mediano dedica apenas seis minutos

à pesquisa antes de adquirir uma ação. Nesse intervalo efêmero, a maioria se

limita a gráficos de preços recentes, frequentemente do próprio dia, como se um

instante pudesse revelar o destino de uma empresa.

O Mosca sempre questionou métricas simplistas como o índice

preço/lucro (P/L), amplamente adotado, mas intrinsecamente limitado. Dividir o

preço de uma ação por seus lucros projetados pode indicar o tempo de retorno do

investimento, mas desconsidera o custo de capital — um fator crítico em

mercados como o brasileiro, onde juros altos predominam. Pior, o P/L assume uma

previsibilidade irreal sobre lucros futuros. Se antecipar o próximo ano é

desafiador, projetar uma década beira o absurdo. Ainda assim, o estudo do WSJ

revela que apenas 14% desses seis minutos são gastos com fundamentos como

lucros ou dividendos, e míseros seis segundos — 1% do tempo — com métricas de

risco, como volatilidade. Em contrapartida, 73% dos investidores que consultam

gráficos focam no desempenho de um único dia, hipnotizados pela ilusão do

momento.

Isso não é investimento; é especulação travestida de

estratégia. O Mosca testemunhou inúmeros casos de investidores seduzidos por

“dicas quentes”, movidos pela exposição de uma ação nas manchetes ou por

conselhos casuais. O WSJ confirma: compras guiadas por atenção midiática

raramente entregam retornos excepcionais. Nardin Baker, analista quantitativo,

é incisivo: as ações de melhor desempenho são, em geral, as mais prosaicas,

esquecidas por analistas e jornalistas. Ao perseguir o brilho de tickers em alta,

investidores pagam preços inflados e colhem resultados medíocres. Os números

não mentem: ações compradas por impulso tendem a performar pior que as

vendidas, um padrão que Terrance Odean, professor de finanças em Berkeley,

associa à fixação em tendências passageiras.

No passado, investir exigia esforço. O Mosca recorda um

tempo de obstáculos concretos: cadastros em corretoras, ordens por telefone e

resultados consultados no jornal do dia seguinte. Investir no exterior era uma

saga burocrática. Hoje, aplicativos eliminaram essas fricções, mas a facilidade

alimenta a negligência. A análise de dados de navegação do WSJ — mais de oito

milhões de cliques em 60 mil horas de uso da internet — prova que a web, com

seu acesso irrestrito a informações, é o principal recurso para pesquisa de

ações. Contudo, investidores desperdiçam essa vantagem, priorizando gráficos de

preços em vez de balanços patrimoniais ou avaliações de risco.

O que fazer, então? O Mosca defende uma postura firme contra

a impulsividade. Seis minutos não bastam para mapear o universo de ações, muito

menos para compreender uma empresa. Investir com racionalidade requer examinar

fundamentos — lucros, dividendos, endividamento — e riscos, sobretudo em

carteiras pouco diversificadas. Odean recomenda reduzir a frequência de

negociações e embasar cada decisão em pesquisa rigorosa. O mercado favorece os

disciplinados, não os precipitados.

O Mosca fundamenta sua abordagem em uma combinação de

análise técnica, fundamentos e finanças comportamentais, com destaque para a

teoria das Ondas de Elliott. Essa técnica, desenvolvida por Ralph Nelson

Elliott, postula que os preços das ações seguem padrões repetitivos

impulsionados pela psicologia coletiva dos investidores, refletida em ondas de

impulsos e correções. Identificar essas ondas permite antecipar movimentos de

mercado, mas exige precisão e experiência, pois os padrões não são infalíveis. Complementando

essa análise, o Mosca prioriza fundamentos sólidos e insights sobre o

comportamento do mercado. Contudo, o pilar essencial de sua estratégia é o stop

loss, um mecanismo que limita perdas ao encerrar posições automaticamente

quando o preço atinge um nível predeterminado. Mesmo a análise mais robusta

pode falhar, mas o stop loss protege o patrimônio de quedas devastadoras,

garantindo que erros não se transformem em catástrofes.

Análise Técnica

Já que o assunto hoje é ações, nada melhor do que comentar o

IBOVESPA: o índice que desafiaria até Warren Buffett a, no mínimo, superar o

CDI! No post “Workaholic ainda é o padrão”, fiz os seguintes comentários sobre

o IBOVESPA: “Por enquanto, não há sinais que justifiquem abandonar o trade,

mas a onda III laranja foi menor que o esperado. Isso pode ocorrer, mas sugere

cautela, pois a proporção entre as ondas 1 e 3 iguais pode indicar uma

correção, não um movimento direcional.”

A bolsa recuou um pouco mais e espero que não retroceda

muito além dos atuais 133,4 mil pontos. Parte da minha atenção a esse ativo vem

da origem dos meus leitores, muitos dos quais, como os do Investidor em Valor,

acompanham de perto a bolsa brasileira. Para ser honesto, não sou fã desse

ativo — nada pessoal, mas, como o compromisso é com o bolso, há opções

melhores. Se esse trade não vingar, vocês são testemunhas de que tentei. Caso

sejamos estopados e a bolsa recue significativamente — a ser definido se ocorrer

—, terei que considerar a formação ombro-cabeça-ombro. Mas ainda há esperança.

Estou liquidando a posição de ouro, maiores detalhes amanhã.

O S&P500 fechou a 5.631, com alta de 0,43%; o USDBRL a

R$ 5,7450, com alta de 0,57%; o EURUSD a € 1,1302, com queda de 0,58%; e o ouro

a U$ 3.372, com queda de 1,66%

Fique ligado!

Comentários

Postar um comentário