Vamos devagar nos juros #eurusd

O SP500 subiu 7%, e a nasdaq100 10% nos últimos dias. Os

investidores ficaram animados com a conversa do Fed de que os juros terminaram

esse ciclo de alta – embora não tenha dito isso explicitamente. O interessante

é que os mercados futuros já contemplavam esse cenário antes da reunião. Para

aumentar a comemoração, os dados de emprego vieram “normais” no meu entender,

mas o mercado enxergou que a pressão de custos vinda por aí também acalmou. A

taxa de juros dos papeis do tesouro de 10 anos recuou de 5% a.a. para 4,5% a.a.

Será que se pode aplicar a cartilha de finanças esperando queda dos juros mais à

frente?

Mohamed El Erian, colunista da Bloomberg, acredita que a

incerteza ainda irá prevalecer, mesmo que o Fed não suba mais os juros.

Uma lógica simples se desenrolou nos mercados neste mês. Os

movimentos de preços apontam para uma expectativa de que o Federal Reserve

(Fed, o banco central norte-americano) termine de aumentar as taxas de juros e

agora comece a cortar no início de 2024, empurrando assim para baixo os

rendimentos determinados pelo mercado, à medida que continua a aliviar a

política ao longo do ano; e que tudo isso será um bom presságio para a economia

e praticamente todos os ativos financeiros.

Não tão rápido, infelizmente, para todos nós que esperamos

maior certeza e menos volatilidade de rendimentos.

Há vários outros cenários plausíveis para a trajetória das

taxas de juros, embora os motivos da incerteza se afastem notavelmente do Fed.

A expectativa do mercado de "juros de pico" agora

e cortes de juros no início do próximo ano foi impulsionada por dados recentes

e certas comunicações do Fed. Uma variedade de indicadores econômicos e de

preços sugere uma probabilidade crescente de um pouso suave, com a atividade

arrefecendo gradualmente e a inflação caindo ainda mais. Enquanto isso, o único

comentário do Fed que realmente ressoa com os mercados, do chair Jerome Powell,

deu a entender fortemente que o banco central mais influente do mundo terminou

seu agressivo ciclo de alta, e que seu próximo movimento de política monetária

será descendente.

Um passeio de rendimento acidentado

Sem surpresa, as taxas de mercado caíram acentuadamente em resposta. Por exemplo, desde o início de novembro, o rendimento do título de referência do Tesouro dos EUA de 10 anos caiu mais de 44 pontos-base, e o rendimento de cinco anos caiu 35 pontos-base. O rendimento de dois anos, mais sensível às expectativas do Fed, está 16 pontos-base mais baixo.

Esse movimento generalizado nos rendimentos foi acompanhado

por uma queda substancial nos preços do petróleo, o que também impulsionou as

ações para cima. Essa combinação de rendimentos mais baixos, queda dos preços

do petróleo e aumento das ações alimentou as esperanças de que a inflação possa

moderar ainda mais sem danos substanciais ao investimento empresarial, aos

gastos do consumidor e à atividade econômica.

Ações sobem, petróleo cai em novembro

Embora esses desenvolvimentos sejam positivos, há uma ressalva importante. O caminho daqui pode não ser tão simples quanto o consenso sugere, particularmente na previsão confiante de cortes de juros ao lado de inflação cada vez mais baixa e crescimento econômico robusto.

É certamente possível que um pouso suave nos EUA permita que

o Fed inicie cortes de juros no início do próximo ano. No entanto, existem

outros desfechos igualmente plausíveis com maior probabilidade cumulativa.

O que está claro em minha mente é que a política do Fed per

se terá menos impacto determinista nos rendimentos do mercado, especialmente em

comparação com 2022 e 2023, a menos que o banco central cometa outro erro de

política.

Os desenvolvimentos do mercado no ano passado trataram principalmente

de incorporar o impacto de um dos ciclos de alta de juros mais concentrados em

décadas, à medida que o Fed buscava corrigir sua prolongada descaracterização

da inflação como "transitória". Em 2023, os mercados se adaptaram à

noção de que as taxas de juros mais altas do Fed podem persistir por mais tempo

do que o inicialmente previsto. Em 2024, com o banco central provavelmente

tendo atingido os picos de juros, os drivers dos rendimentos se afastarão da

política monetária e se voltarão para a emissão de títulos públicos e

desenvolvimentos econômicos.

Em tal mudança de paradigma, as taxas podem diminuir porque

a economia desacelera mais do que o atualmente previsto devido aos efeitos

defasados do aperto agressivo da política, o esgotamento da poupança

relacionada à pandemia e vários desafios externos. Ao mesmo tempo, a pressão

descendente sobre os rendimentos da forte desinflação poderia ser

contrabalançada pela necessidade do governo de atrair compradores para o volume

substancialmente maior de emissão de títulos necessários para financiar um

déficit fiscal considerável e refinanciar a dívida vencida a taxas de mercado

significativamente mais altas.

Também é concebível que a economia doméstica

surpreendentemente resiliente possa voltar a ser forte o suficiente para

resistir ao último conjunto de ventos contrários. Nesse cenário, as pressões inflacionárias centrais (em vez de globais) podem

persistir por mais tempo do que o

inicialmente esperado - como reconhecido pelo banco central australiano no início desta

semana - com os mercados se preocupando com uma retomada do ciclo de alta do

Fed (embora o obstáculo para isso seja bastante alto).

Em resumo, por mais frustrante que seja para muitos de nós

que buscam clareza, há uma série de possíveis razões pelas quais as taxas de

juros podem cair em 2024, e suas implicações econômicas e de mercado podem

variar significativamente. Por outro lado, também há razões pelas quais as

taxas podem permanecer elevadas durante a maior parte do próximo ano. Tudo isso

embora reconheça que o principal impulsionador do nível de rendimentos e sua

volatilidade no passado recente – o Fed – provavelmente verá sua influência

diminuir.

Por mais que esperemos uma resposta definitiva com um Fed

provavelmente no pico dos juros, a incerteza que tem levado repetidamente a

economia dos EUA a desafiar as previsões de consenso está longe de se dissipar.

O mesmo pode ser dito do impacto de ações de política monetária passadas, onde

permanecem perguntas sem resposta sobre os efeitos defasados do ciclo de alta e

do nível de equilíbrio da taxa de juros. Como resultado, os

investidores fariam bem de manter a flexibilidade e uma mentalidade aberta.

A jornada tortuosa da visão consensual sobre a economia nos últimos 16 meses,

mudando de um pouso suave para um pouso forçado, e depois de volta novamente

por meio de um não pouso e um pouso forçado, deve servir como um lembrete

valioso da importância da humildade diante da incerteza econômica e política

substancial.

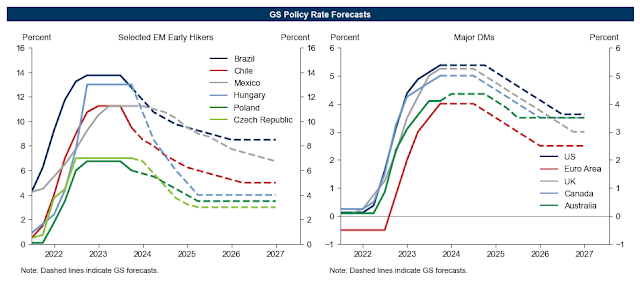

O Mosca compartilha a ideia de El Erian, os juros só

poderiam cair de forma mais forte se ocorrer uma recessão, caso contrário será

mais lento e mais adiante do que o mercado projeta. O Banco Goldman Sachs

publicou suas projeções para 2024 – começou a temporada! E como podem notar,

esperam que os juros nos EUA caiam mais lentamente e par ao redor de 4% a.a. em

2026. No caso do Brasil estimam juros menores que os precificados nos mercados,

um pouco superiores a 8% a.a.

Mudando completamente de assunto, Dave Lee comenta na Bloomberg que as ações dos sites de relacionamentos vêm experimentando quedas significativas de preço, sugerindo que as pessoas single deixaram de usar esses aplicativos. O custo médio desses aplicativos é hoje ao redor de U$ 25/mês. Existem opções mais caras, como a League, que cobra U$ 100/semana. Mas como disse alguém: “prefiro reinvestir esse dinheiro num apartamento maior, onde possa morrer sozinho”.

De acordo com uma pesquisa da Pew Research publicada no

início deste ano, as pessoas que pagaram para usar um aplicativo de namoro

ficaram apenas um pouco mais felizes com sua experiência do que aquelas que não

o fizeram.

Quando foram lançados, eu achei que seria uma ótima forma de

conhecer pessoas que não estariam disponíveis de outra forma. Conheço casos de

sucesso mesmo em casais mais jovens, porém percebo que a grande maioria já não

usa mais. Foi uma moda? Tudo indica que sim, e como uma boa parte dos serviços

atuais no mundo digital ficam obsoleto rapidamente.

Os aplicativos para manipulação de fotos conseguem fazer

milagres, e acredito que os matches são feitos considerando realidades

virtuais que, quando passadas pelo crivo real, geram frustrações ao casal. Além

do mais, um relacionamento não se constrói do dia para a noite, requer tempo,

coisa que esquecemos de considerar em tudo que fazemos. Citaria um dado

financeiro relativo ao mercado de opções, como já comentei. Como é possível que

mais da metade das opções de ações do maior mercado do mundo tenha vencimento

no dia ou no dia seguinte?

Não sei por onde caminhamos, mas muita coisa boa foi perdida

no caminho!

No post sempre-tem-um-ganhador fiz os seguintes

comentários sobre o euro: ... “ A moeda única chegou a € 1,0447 muito

próxima do objetivo apontado acima. Isso seria uma boa razão para apostar na

compra? Poderia ser caso houvesse um movimento de 5 ondas destacado com o sinal

em verde. O Mosca vai aguardar melhor definição, pois ainda é

possível novas quedas antes da reversão” ...

Surgiu uma luz para a moeda única, como podem notar no gráfico abaixo, é possível associar uma onda 1 em laranja denominada de Leading Diagonal. Como podem notar essa onda é bem “tortuosa” nada errado com ela, mas pode ser enganosa e na verdade não seriam 5 ondas, mas sim, mais uma correção. Mesmo assim, estou disposto a apostar na alta.

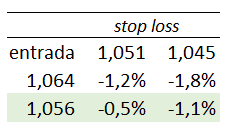

Os pontos mais prováveis para a reversão seriam € 1,0639/ € 1,0564, onde esse último é um pouco mais provável. Onde poderia se situar o stop loss? Primeiro sinal de perigo ocorreria em € 1,05124 e o abandono da tese a € 1,0447. Vamos construir uma tabela de potenciais prejuízos em função dos níveis de entrada para avaliar.

Observando a tabela e considerando que não é um trade com grande convicção, acredito que o nível de entrada a € 1,05124 oferece um risco x retorno adequado. Um acompanhamento mais de perto pode sugerir o nível mais acima. Ficamos assim, a princípio sugiro um trade de compra do euro no nível acima com stop loss a € 1,0447. Qualquer alteração eu informo por aqui. Não sou muito fã da moeda única, mas isso pouco importa para minha adesão, o compromisso com o bolso fala mais forte.O SP500 fechou a 4.347, com queda de 0,81%; o USDBRL a R$ 4,9387,

com alta de 0,56%; o EURUSD a € 1,0667, com queda de 0,38%; e o ouro a U$

1.957, com alta de 0,40%.

Fique ligado!

Comentários

Postar um comentário